香港八大保險公司的投資策略匯總,請收藏!

了解香港保險的朋友都知道,香港保險有非保證收益,在符合一定條件達到一定期限後,投保人可領取一筆非保證收益,這筆非保證收益的高低與投資範圍、投資質量和投資理念息息相關。

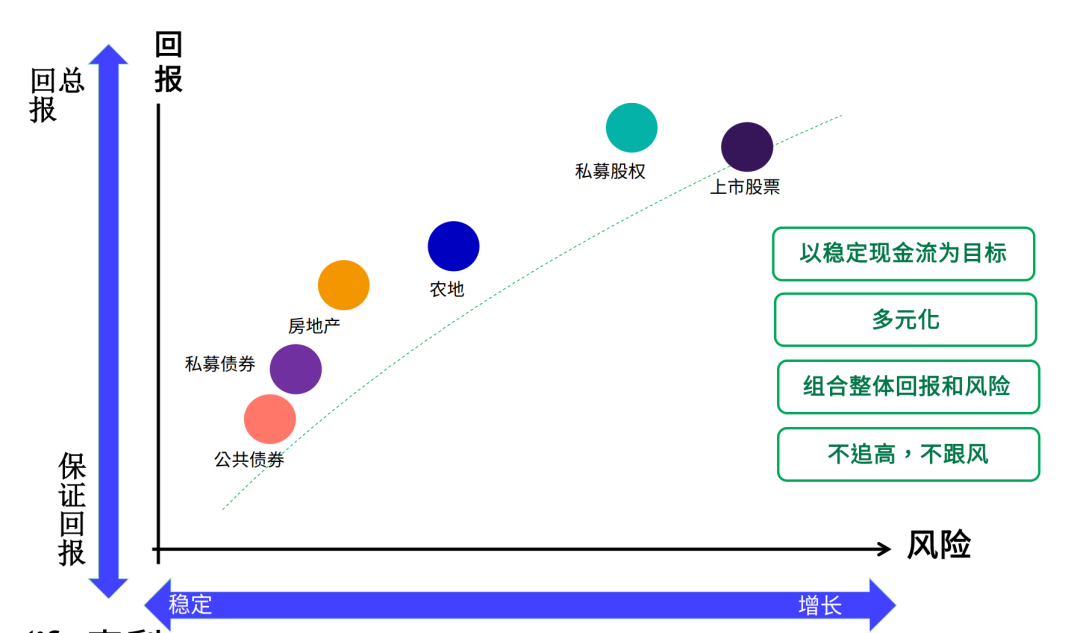

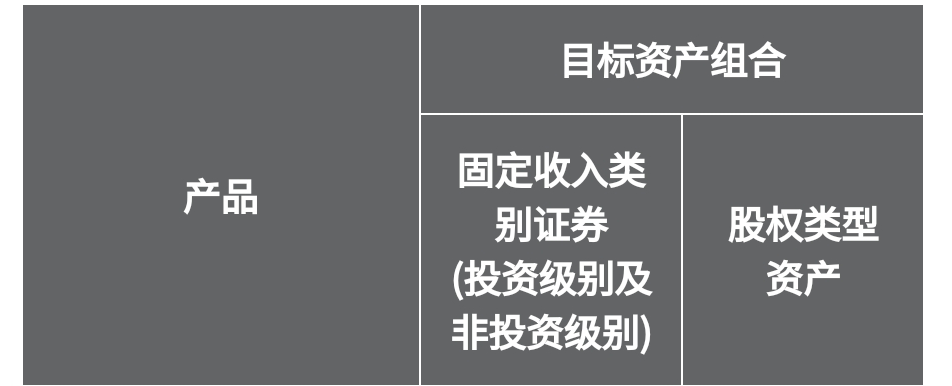

每家保險公司的投資策略不同,最終會影響到保障合同的履行能力、產品收益等。通常情況下,保險公司主要進行這兩大類投資:固定收益類資產(以國債、企業債和其他固收類資產為主)、權益類資產(以股票、投資性房地產為主)、基金(在香港叫“集體投資計劃”,Collective Investment Scheme,簡稱“CIS”),以及一些另類投資。而保險產品收益的確定,是由其背後的資產投資組合所決定的。

一個保險產品究竟能給到投保人多少的保證收益和非保證收益,主要取決於產品背後各配置了多少比例的固收類資產和權益類資產。

今天,我們一起了解一下香港保險公司的投資策略!篇幅較長,主要介紹保誠、宏利、安盛、友邦、富衛、富通、萬通、永明等投資策略。

保誠

數據源自保誠2023 Half Year Results,中文後譯

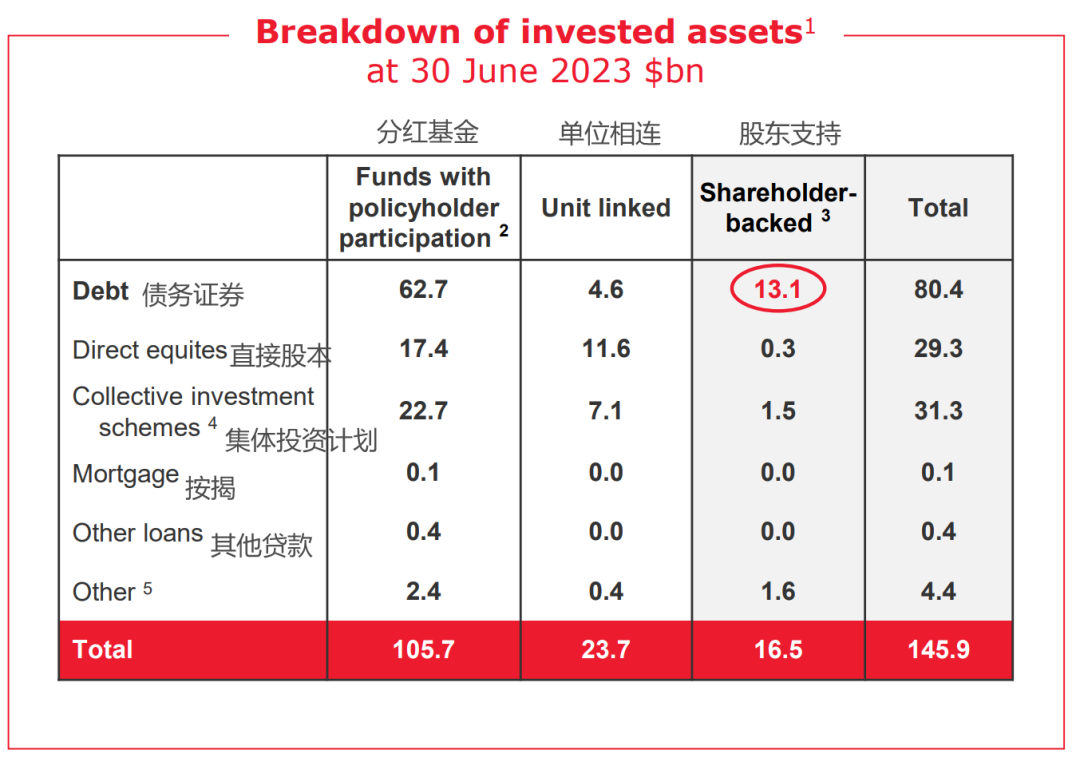

截止2023年6月,保誠債券配置如上圖所示,占比為55%,相較去年同期稍有提升。保誠常年維持高比例證券類資產,基本維持在40%以上,最新顯示直接股本與集體投資占比為42%,遠高於友邦,所以整體投資的波動性一般更高。我們再來看下2023年半年報數據,具體如下圖:

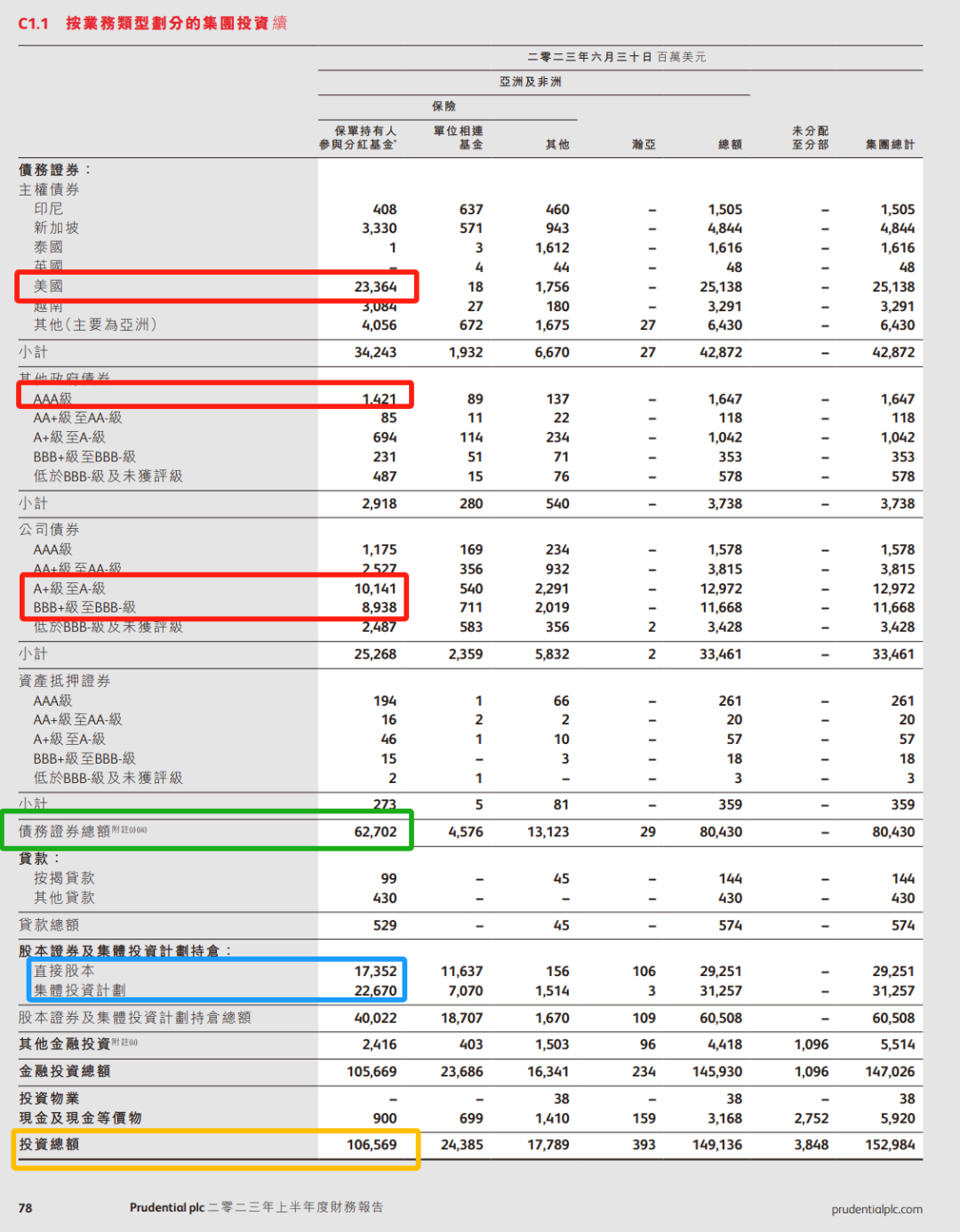

數據源自保誠2023年上半年財務報告

財報披露出分紅險業務投資的概況為保誠亞洲與非洲的整體業務情況,並非只有香港地區,分紅業務總資產1065.69億美元,其中配置債券627.02億美元,占比分紅業務總資產59%。國債中主要配置美國債券,其他政府債券以AAA級為主,公司債券以A+至BBB-等級的債券為主。股票與基金配置400.22億美元,占比分紅業務總資產37.5%。

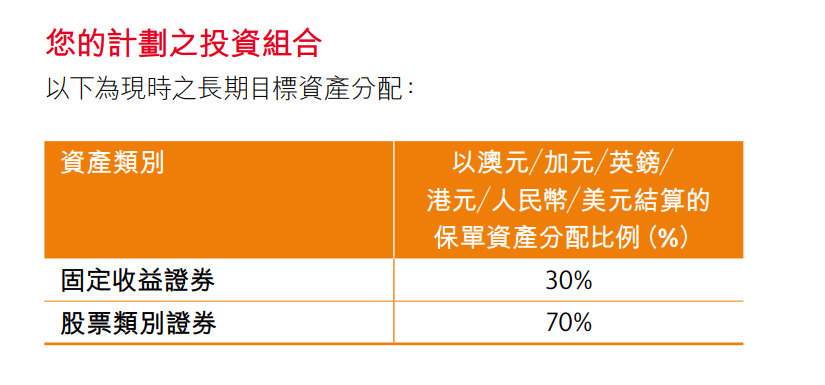

以保誠主打產品雋富多元貨幣計劃為例,投資比例如下:

數據源自雋富多元貨幣計劃產品小冊子

30%投資於固定收益證券,用來支持履行對保單持有人的保證責任,並因應市場情況轉變,保險公司會調節固收類的投資比例,例如當利率偏低,有關投資比例也會較低,而在利率上升時比例則會較高。

70%投資於股票類別證券,大部分投資於國際主要證券交易所上市的股票。采取全球投資策略,以實現多元化的目標。保險公司會定期檢討資產的地區組合,現在相對大部分的資產投資於美國及亞洲。為提高彈性以分散風險,股票類別證券的投資地區並不受限於保單結算貨幣,而可能帶來與保單貨幣不同的貨幣風險。或會加入小部分物業投資及其他股票類別投資,以進一步提高長期收益和分散風險。積極主動管理各資產之實際持有量,並因應市場環境變動及投資機會作出調整。

綜合來看,保誠更側重於投資權益類資產,意味著波動性較高,潛在的預期回報也更高。

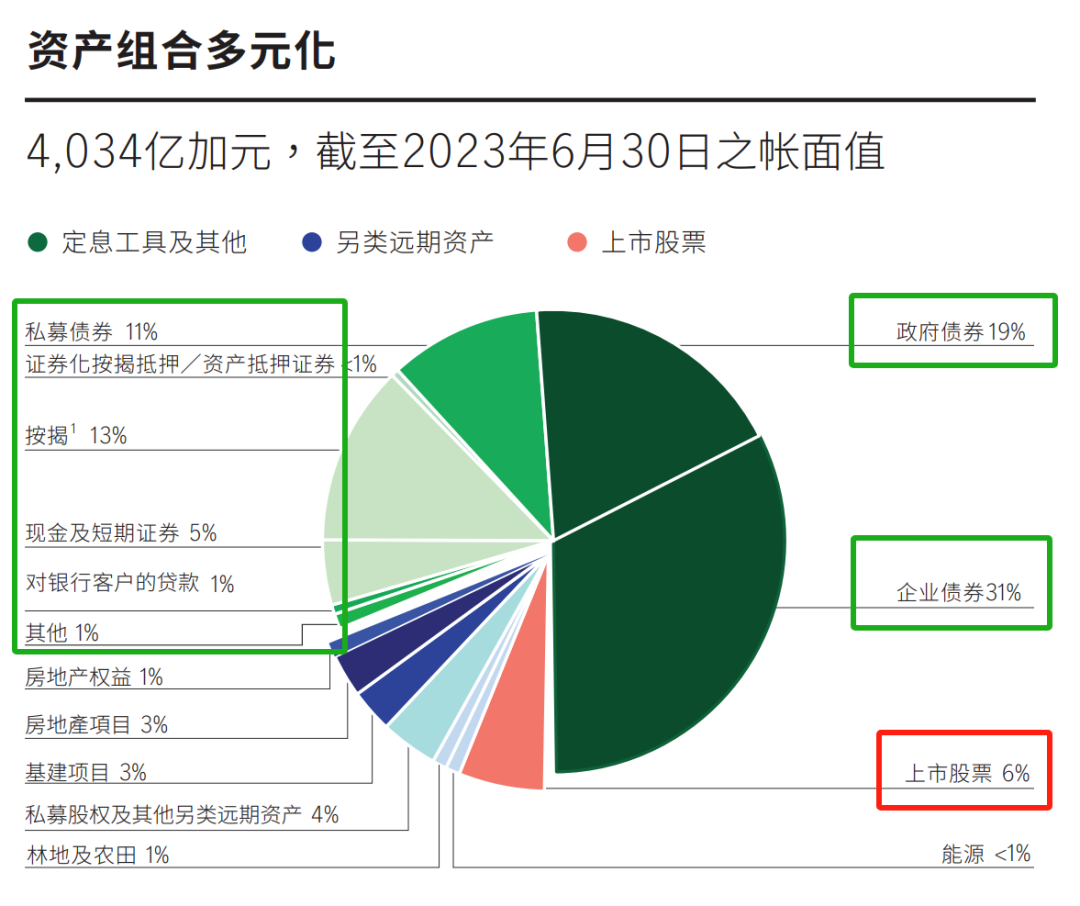

宏利

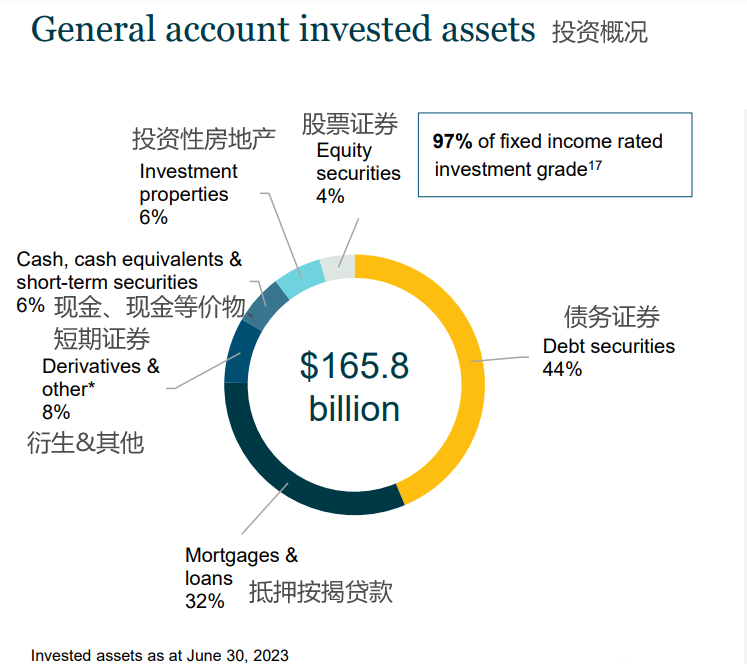

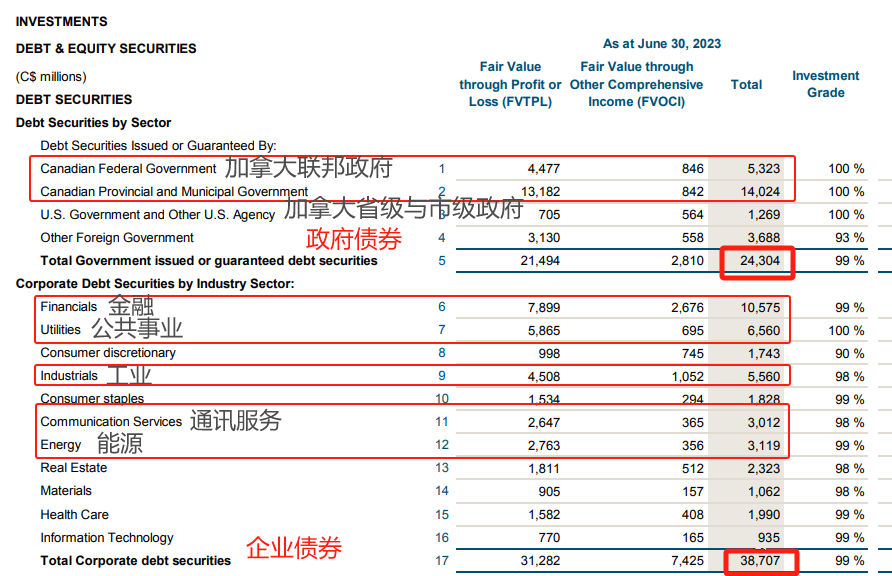

截止到2023年第二季度結束,宏利全球管理總資產達4034億加元,其投資組合中定息資產1占據大比例,約占總投資組合的81%,其中政府債券占19%,企業債券占31%,私募債券占11%,按揭占13%;上市股票占比6%,分布於不同行業和地區,主要用於支持分紅產品和轉付債務;其余為另類遠期資產投資,分散投資於不同資產類別和地區,例如房地產、林地等,以求獲得較高的投資組合收益。

宏利首席投資官表示:“宏利采用長遠、貫穿周期、嚴守紀律的投資方針,透過多元化、高質量的資產組合,獲取可觀的風險調整後長遠回報”。

註:1. 包括債務證券、私募債券、按揭貸款、現金和短期證券、銀行客戶貸款、杠桿租賃及其他

數據源自宏利官方文件Manulife_HNW_factsheet_Q2 2023_SC

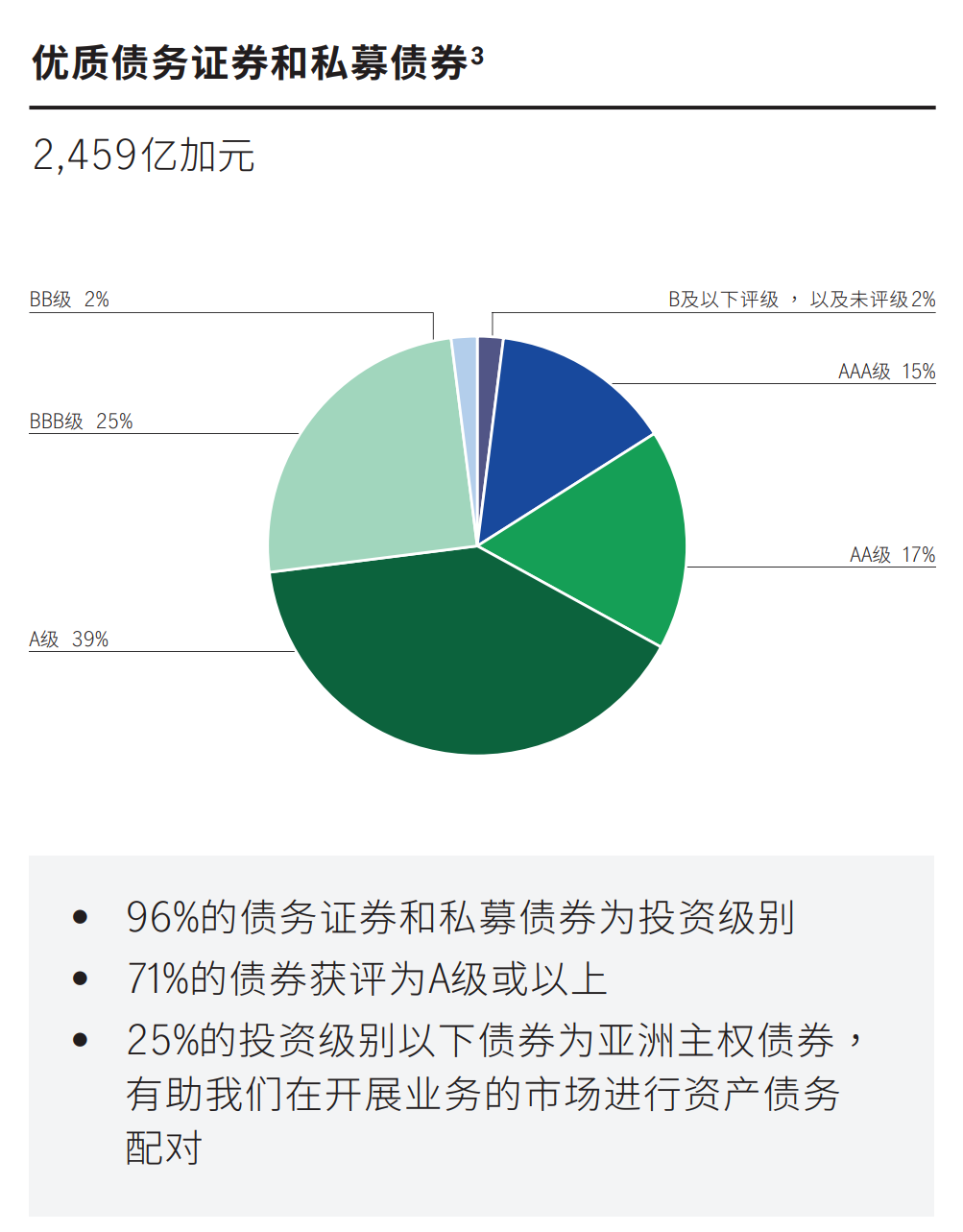

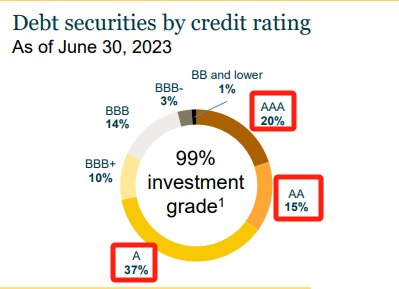

宏利今年發表的《宏利2023年第二季度公司概覽》顯示,固定收益投資組合達2459億加元,其中BBB級及以上等級的投資級別的債券及私募占比96%。

從地區比例來看,22%投資於加拿大,48%投資於美國,5%投資於歐洲,其余25%投資於亞洲。

數據源自Company Background Investment Strategy 202307

對於單獨的分紅產品而言,以宏利熱銷產品環球貨幣保障計劃為例,如下圖:

數據源自環球貨幣保障計劃產品手冊

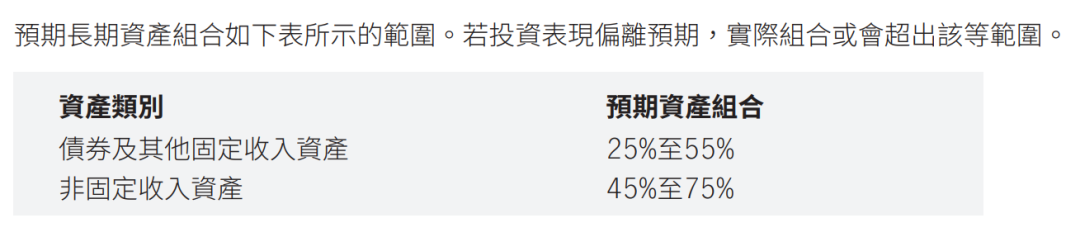

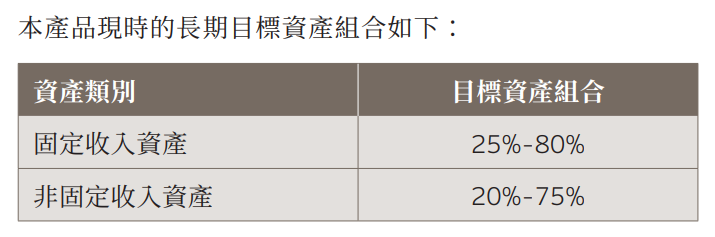

25%-55%投資於債券及其他固定收入,用來支持履行對保單持有人的保證責任,主要包括政府債券及企業債券,並大多數投資於美國及亞洲市場。45%-75%投資於非固定收入資產,包括公募股票、私募股票及房地產等, 並主要投資於美國、歐洲及亞洲市場。

投資策略亦可能會利用衍生工具主要用作對沖。如債券及其他固定收益資產的資產貨幣與保單貨幣不相同,宏利會利用貨幣對沖,以抵銷任何匯率波動的影響。但非固定收入資產則相對享有更大彈性,宏利投資於與保單貨幣不相同的資產,以從多樣化投資中受益,分散風險。

數據源自宏利官方文件Company Background Investment Strategy SC 202307

數據源自宏利官方文件Company Background Investment Strategy SC 202307

宏利的投資策略可歸納為宏利奉行嚴謹的投資策略,通過多元化、高質量的優質投資組合,謀取預期的長遠投資收益;其中定息資產、上市股票及另類遠期三大類組合投資會根據市場情況及經濟前景變動,總體上定息資產占比較高。

安盛

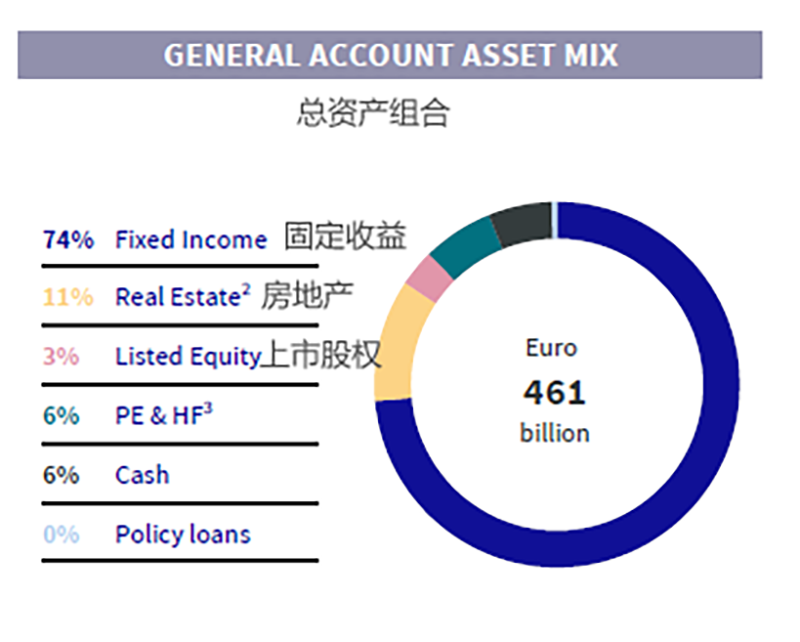

大家應該都知道,安盛的資管能力很出色,擁有自己的資管團隊AXA IM(法國安盛投資管理公司),全球管理資產超過10000億美元。根據安盛的最新資料所示,如下圖,能看到整個投資布局固定收益類占比74%,其次是房地產。

數據源自AXA factsheet 2022

正如安盛官方所述,“安盛投資管理的不受限制固定收益策略,將投資策略劃分為三種:謹慎、均衡及進取。這套策略以主要固定收益與風險因素(如利率風險和信貸風險)之間相關性。按照現行經濟、市況及估值,積極平衡這些因素,從而尋找機會。”

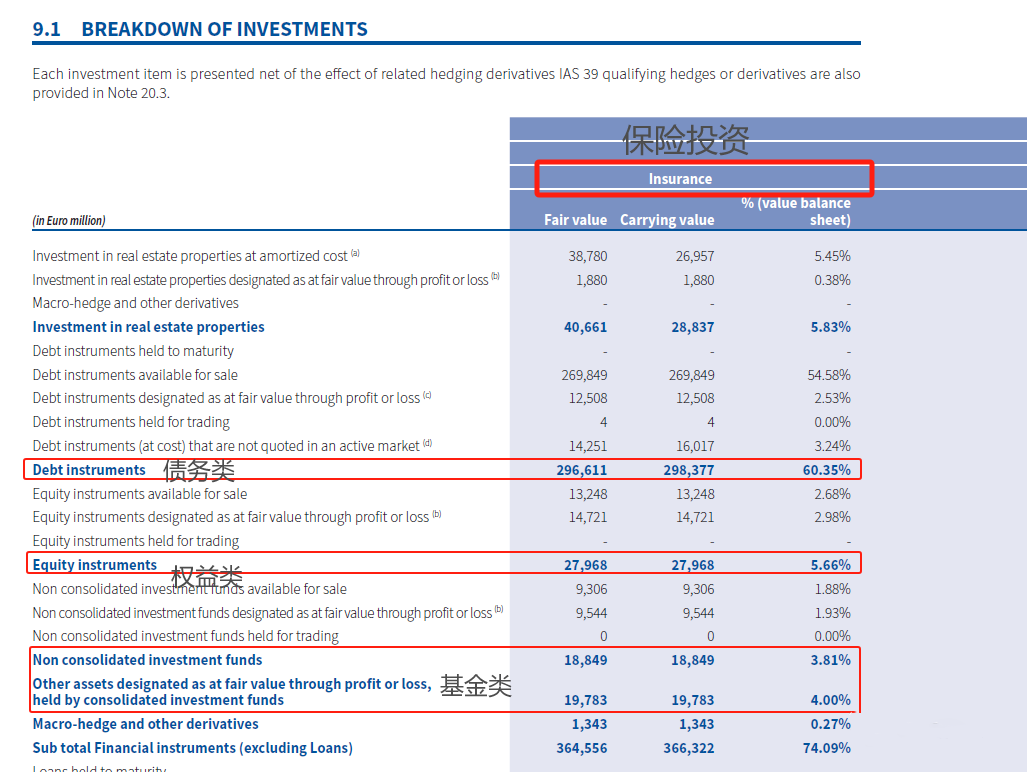

從去年的年報中我們能看到安盛整體的保險類投資分布:

數據源自AXA Annual_Report_2022

各類債券投資總占比60.35%,股權基金類投資總計占比13.47%,保險類投資也是以固定收益為主。而在2021年,債券類投資占比65.61%, 2022年有所減少近5%。

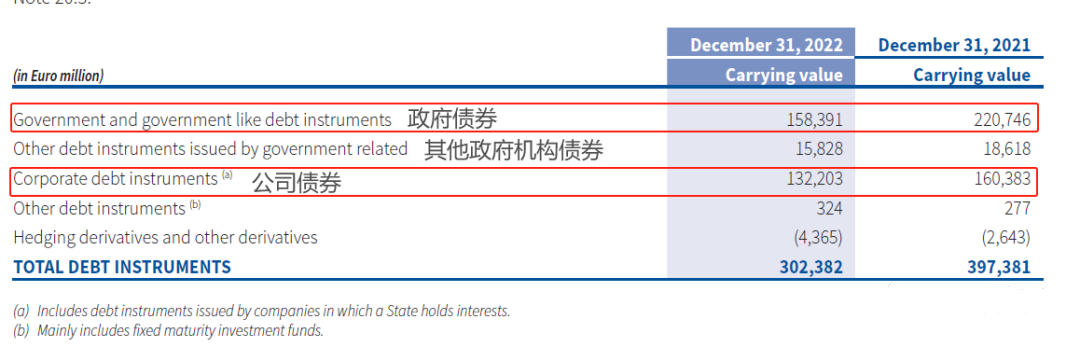

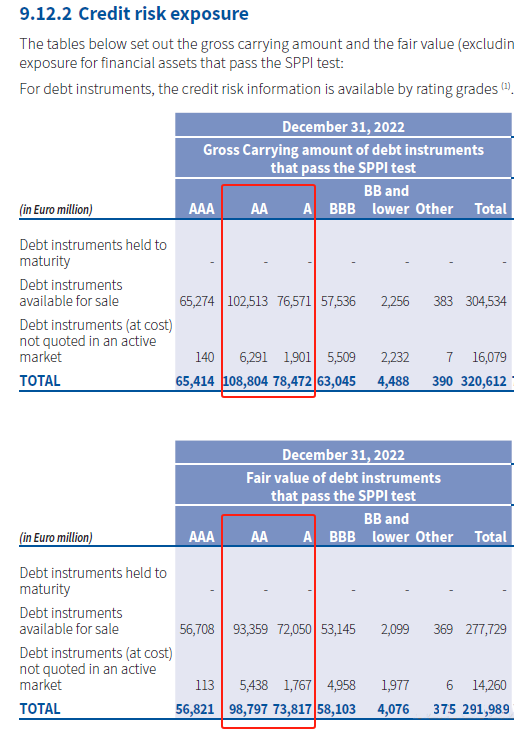

債券收入工具主要包括國家債券及企業債券,國家債券比企業債券配置多一些,以AA及A等級為主,AA等級占比33%,A等級占比25%,總占比58%,如下圖:

數據源自AXA Annual_Report_2022

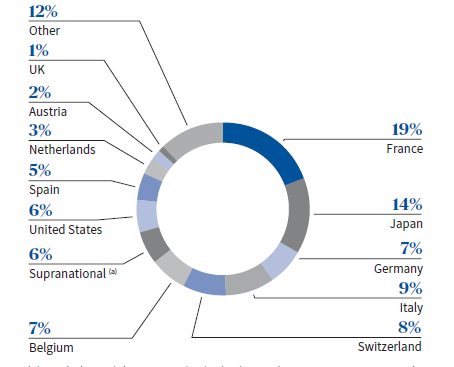

國家類債券,法國及日本占據比例較大。

當然以上只是所有保險類業務的投資情況,並不一定適用於每個分紅險。單獨看下安盛摯匯儲蓄這款產品,保單持有人的保費將匯集成一個分紅基金,並進行投資。在賺取投資回報的同時,會從分紅基金中扣減開支、退保金額、索償金額、費用、提取、有關行使貨幣轉換選項的資產轉移及利潤分享,此分紅基金的價值稱為“資產份額”,它對紅利及利息具有重要的參考作用。確定保單的紅利及利息時,會考慮以下各點:

(a) 資產份額;

(b)目前及未來預期的保證金額;

(c)預期分紅基金未來可賺取的回報。

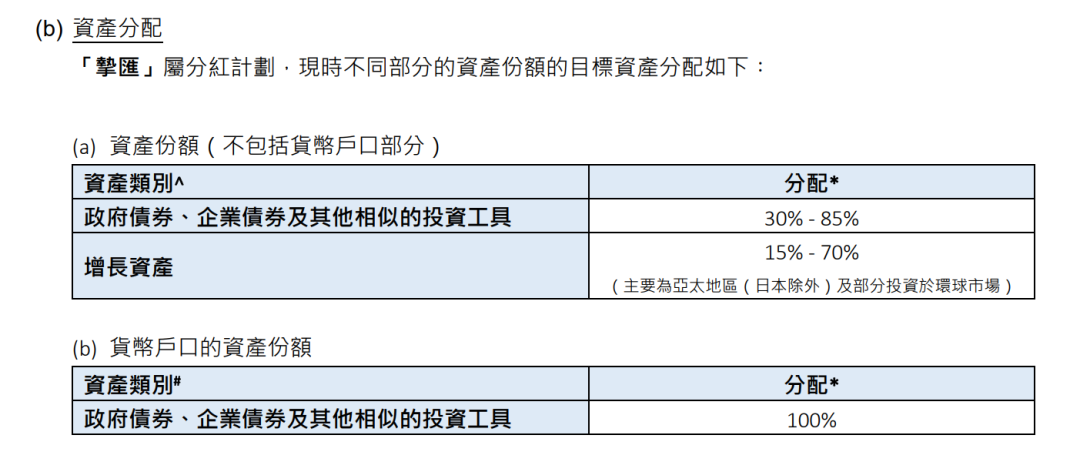

數據源於安盛摯匯儲蓄產品手冊

30%-85%的資產投資到債券與相似產品,15%-70%投到增長資產裏。對於鎖定到貨幣戶口的資產則全部投資到低風險的債券。

債券資產分配包括多項子資產類別,例如(i)已發展市場投資級別公司債券、(ii) 新興市場投資級別債券、(iii)高收益債券及(iv) 已發展市場政府債券。增長資產分配包括多項子資產類別,例如(a)上市股票及(b)私募股權,並可能包括(c)房地產及(d) 對沖基金。

安盛分紅基金的整體投資目標是確保保單承諾的保證利益得以實現,同時於中期至長期帶來具有競爭力和穩定的回報。透過一系列以美國及亞洲(包括香港和中國內地)市場為主的廣泛投資,為分紅基金維持穩健的資產組合。主要投資於以美元計值的固定收益資產,在以非美元計值的固定收益資產可用且可接受的情況下,也可能投資於該類資產。就增長資產而言,主要投資於亞太地區(日本除外),但保留部分投資於環球市場。增長資產投資的地理區域獨立於保單貨幣。增長資產策略下,貨幣不相符可能帶來額外回報或作為分散投資的方式。目標在於為保單維持充足流動性,以及合適地分散風險。

總體而言,安盛以固定收益為主,但其投資團隊透過謹慎和頻密地監察市場,會因應市場因素、環球宏觀經濟前景、不同資產類別的預期回報等等調節資產配置。較高保證產品所涉及的投資大部份會投資於較穩定資產,例如:債券。而較低保證產品一般會包含較高配置於其他資產,例如:股票。

友邦

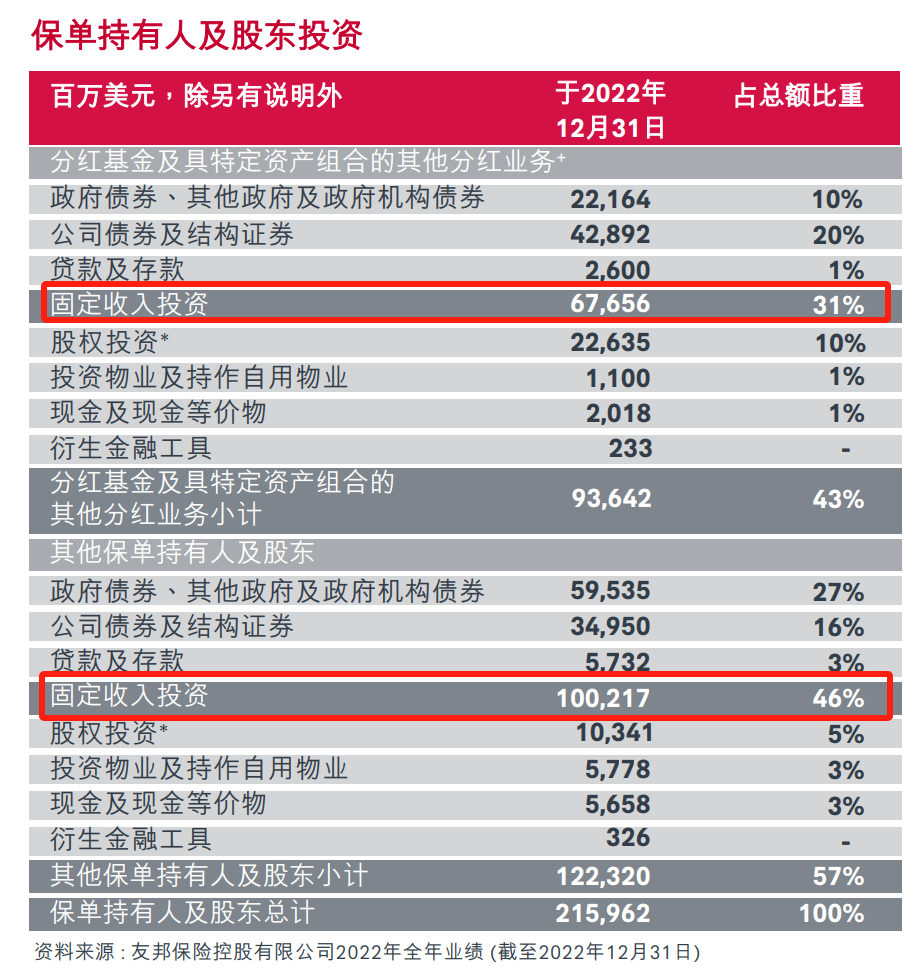

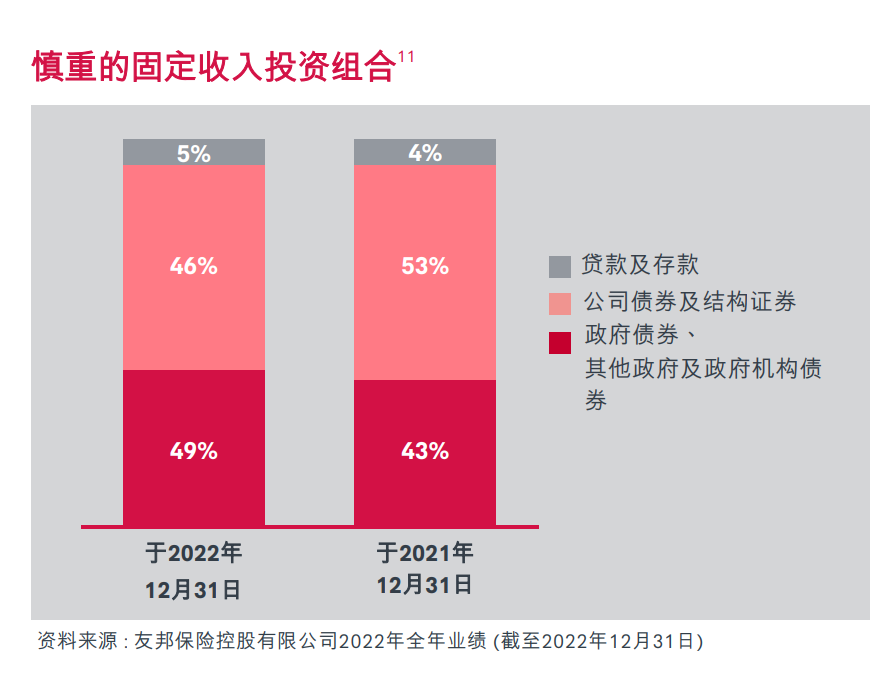

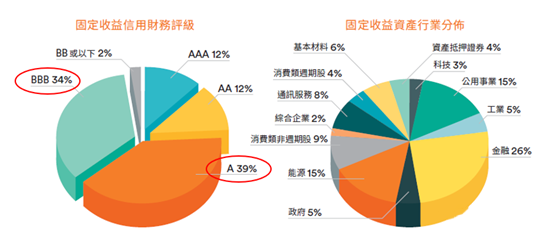

2022年報顯示,友邦債券配置比例77%,維持在一個比較高的比例水平,其次是股票資產,具體投資比例如下圖:

數據源自aiahk-fact-sheet-sc-202306

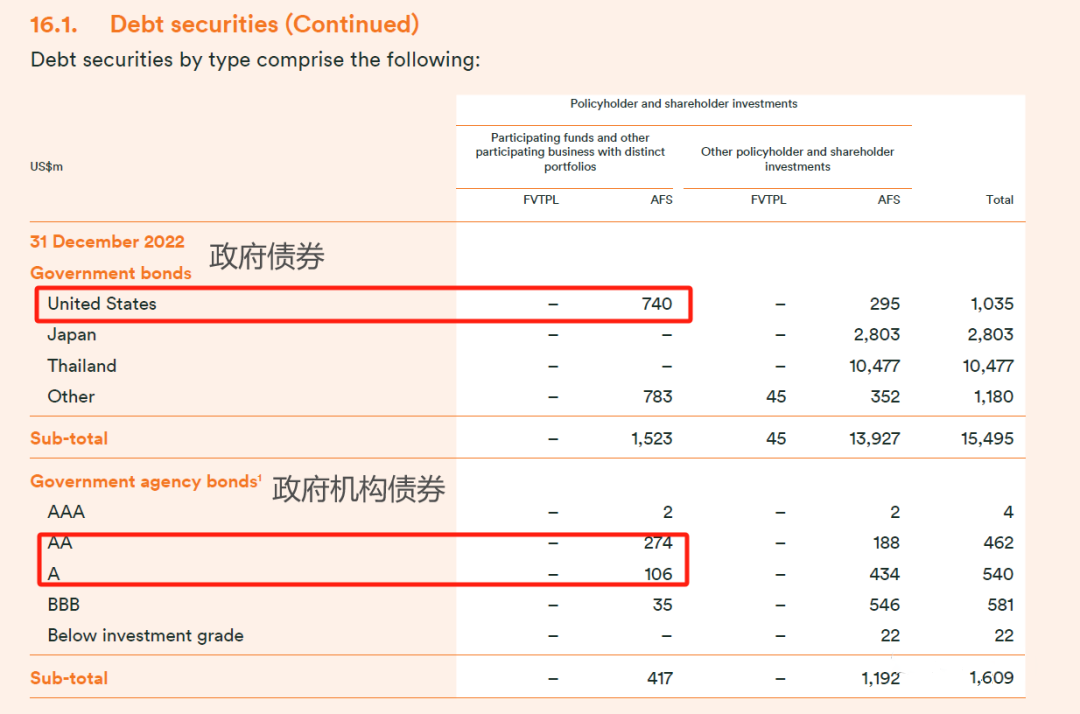

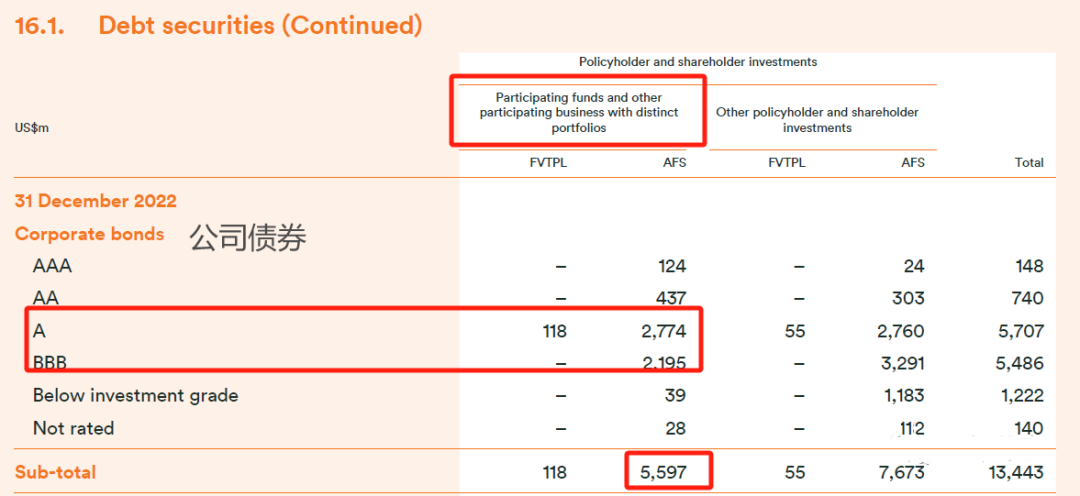

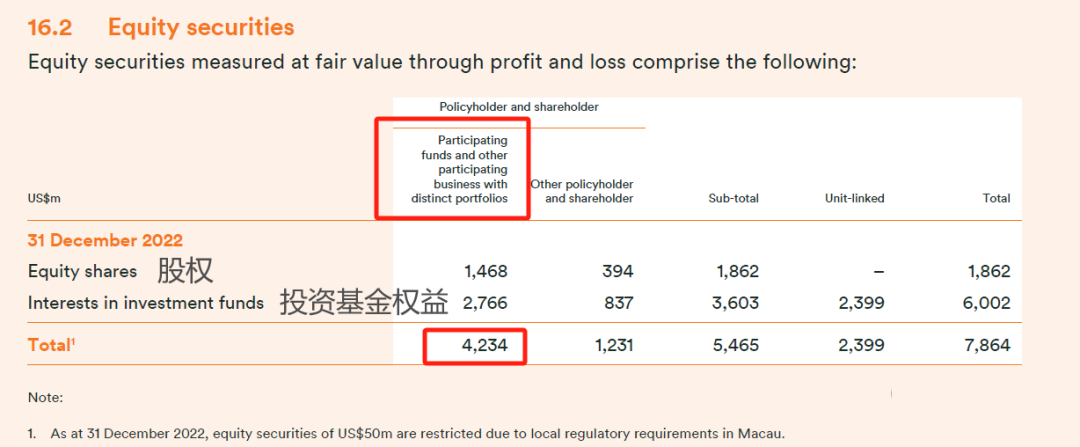

截至2022年12月31日,友邦保險在亞洲18個市場的整體業務中,保單持有人及股東所持有的固定收入投資總額達到1,678.73億美元,而2021年12月31日的數據為2,023.66億美元。政府債券和其他政府及政府機構債券因政府債券收益率大幅上升而從867.10億美元減少至816.99億美元,占固定收入投資的49%,而去年這一比例為43%。公司債券及結構證券從1,067.10億美元減少至778.42億美元,占固定收入投資的46%,去年這一比例為53%。原因在於政府債券收益率大幅上升以及公司債券息差擴大。

另外,財報還披露了分紅險業務的投資資產為936.42億美元,占保單持有人及股東投資總額的43%。其中,分紅資產主要投資於公司債券及結構證券和股權投資,這兩塊占分紅投資總額的70%。

數據源自aiahk-fact-sheet-sc-202306

數據源自aiahk-fact-sheet-sc-202306

分紅保單業務中,政府債券主要投向中國內地、新加坡,兩地合計95.35億美元,占86%。輔之其他政府的AAA與A類債券;公司債券以A與BBB類這種投資級別的債券為主,兩者合計93.7億美元,占92.6%。

數據源自友邦2022年年報

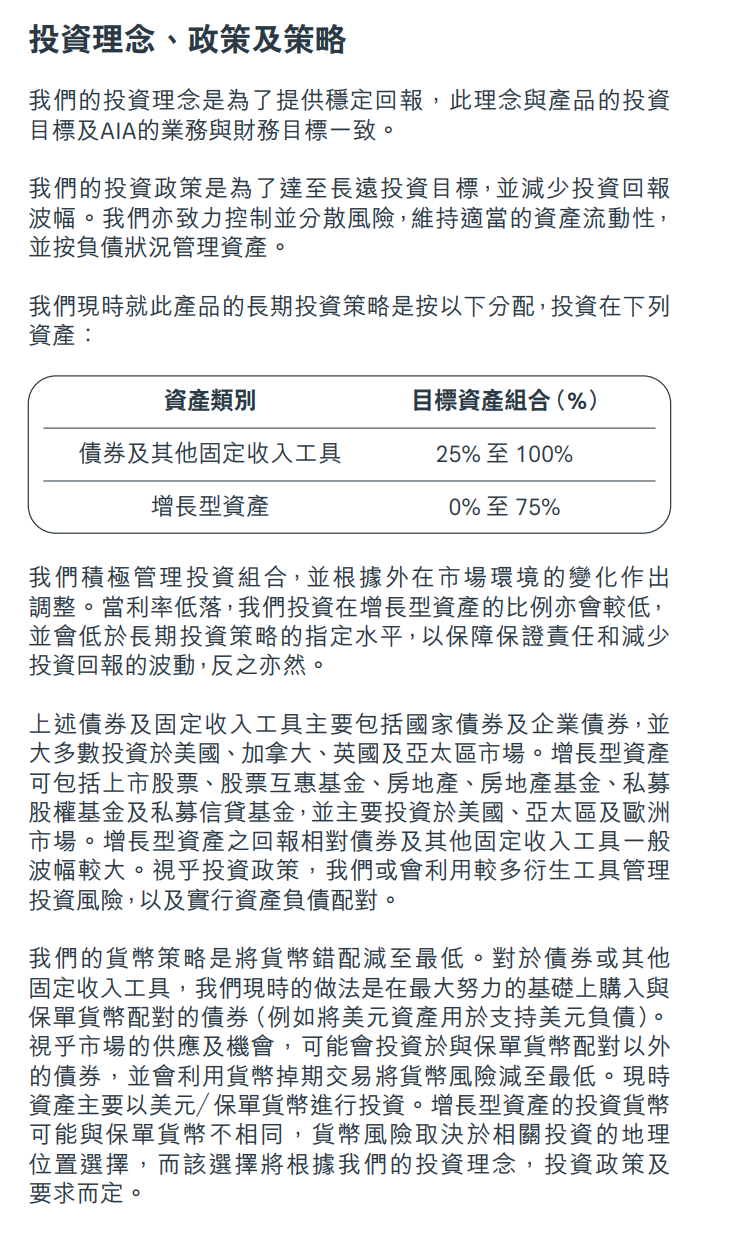

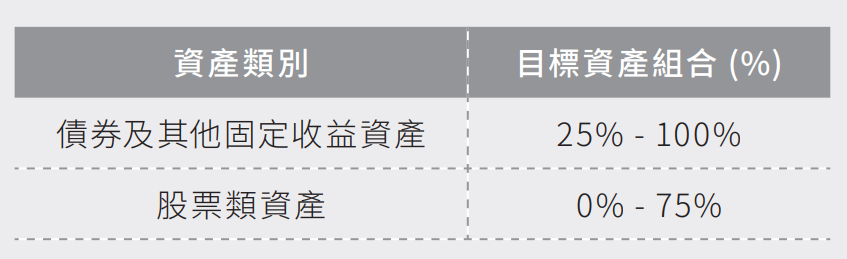

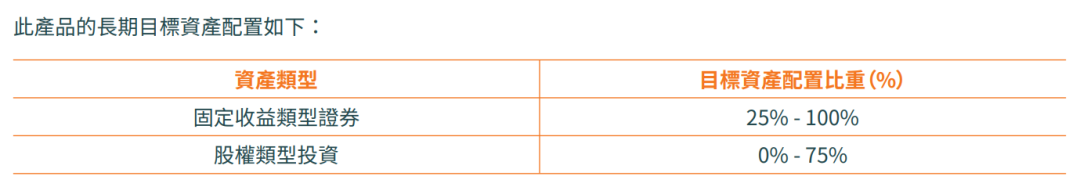

以上是所有分紅保險投資情況,不同的分紅險投資策略會略有不同,以盈禦多元貨幣計劃2這款產品為例,投資組合為25%-100%配置債券及其它固收類,0-75%配置增長型資產。

總體來說,友邦更側重於投資公司債券,控制風險,預期回報相對較穩定。

萬通

萬通保險為港交所上市公司雲鋒金融集團成員,集團的主要股東包括雲鋒金融控股有限公司以及「全美5大壽險公司」之一的美國萬通人壽保險公司。萬通的官方資料中也展現出其多元化投資組合策略,投資聚焦在政府債券、公共事業、通訊、房地產、天然資源等傳統行業之外,還部署在表現突出的行業,包括金融、常用消費品、醫療保健以及新興的信息科技產業。目的在於維持投資組合的回報穩定性。

富衛

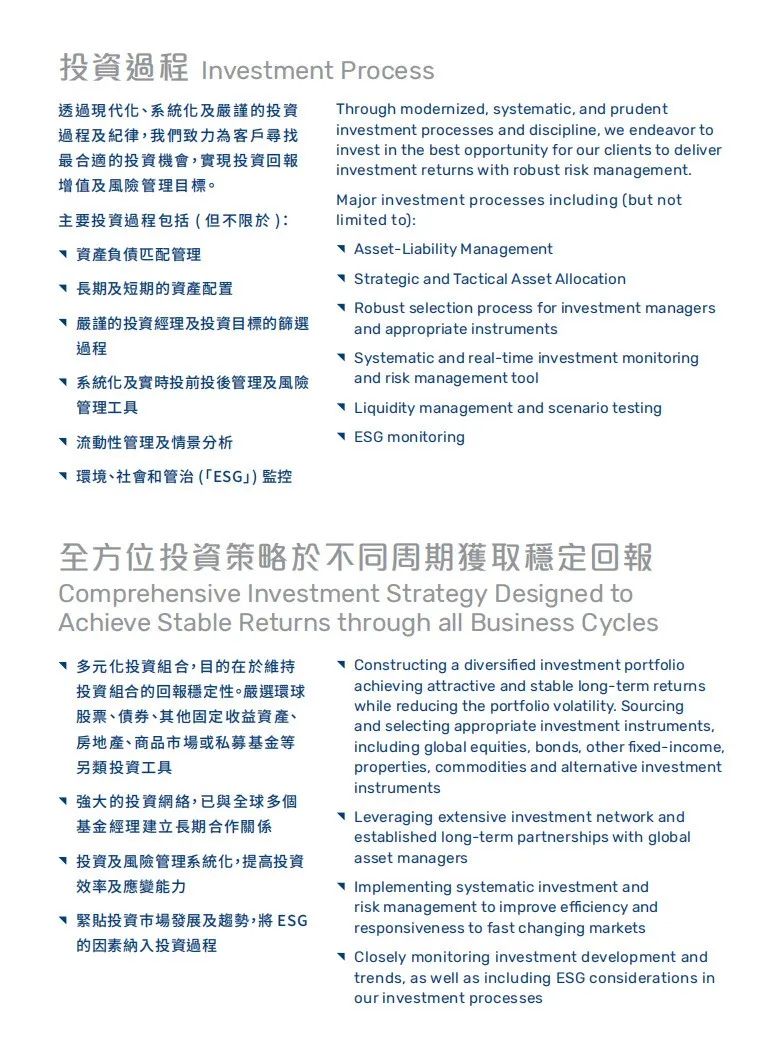

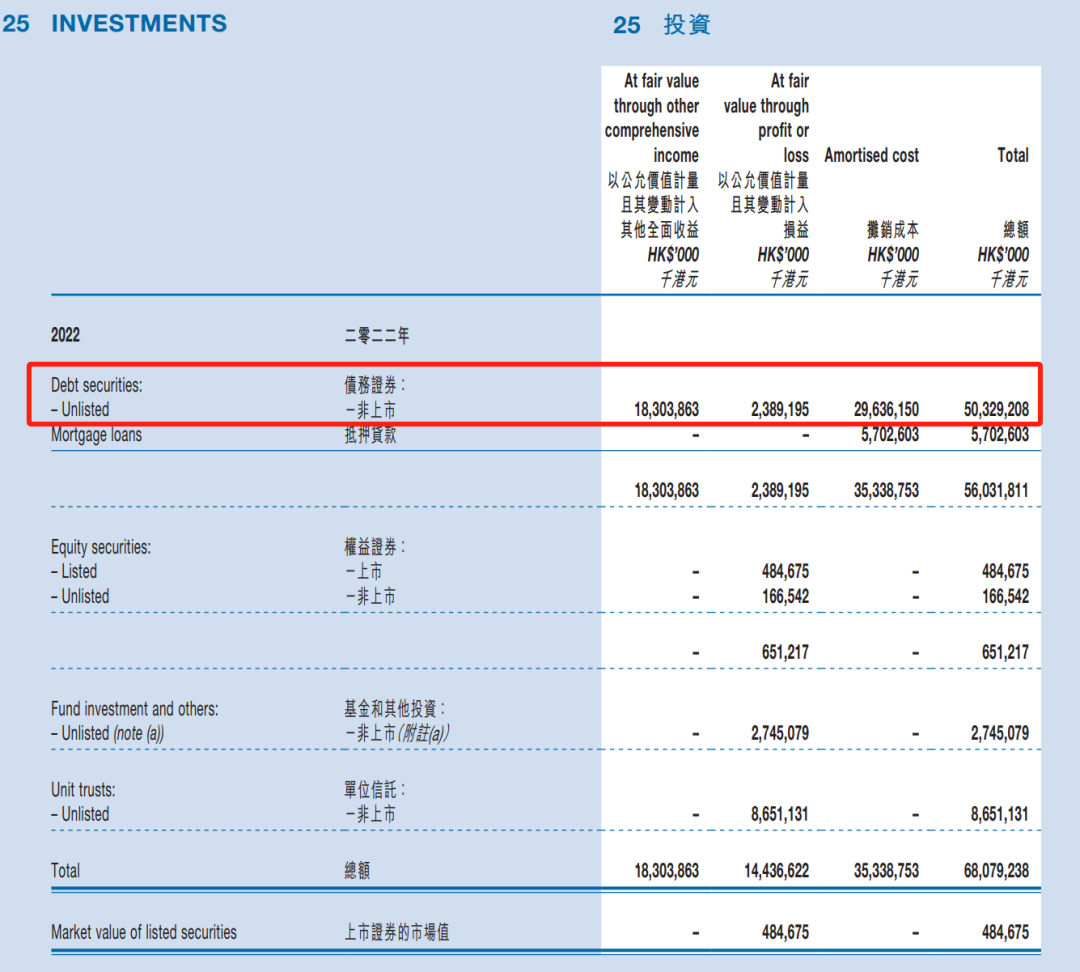

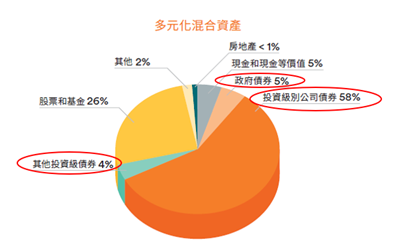

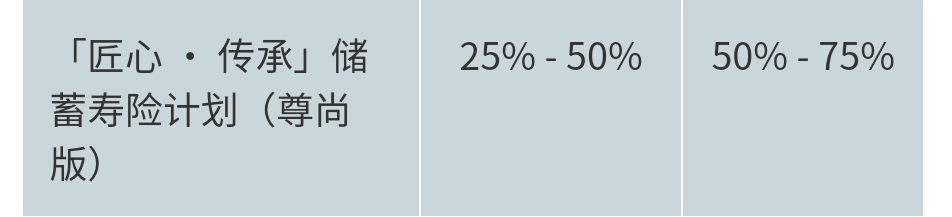

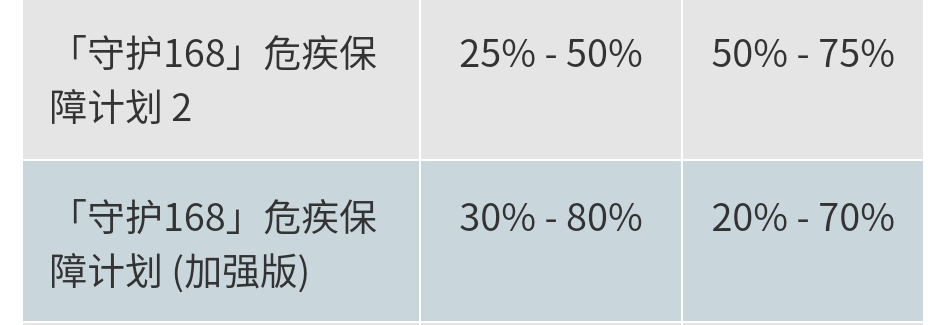

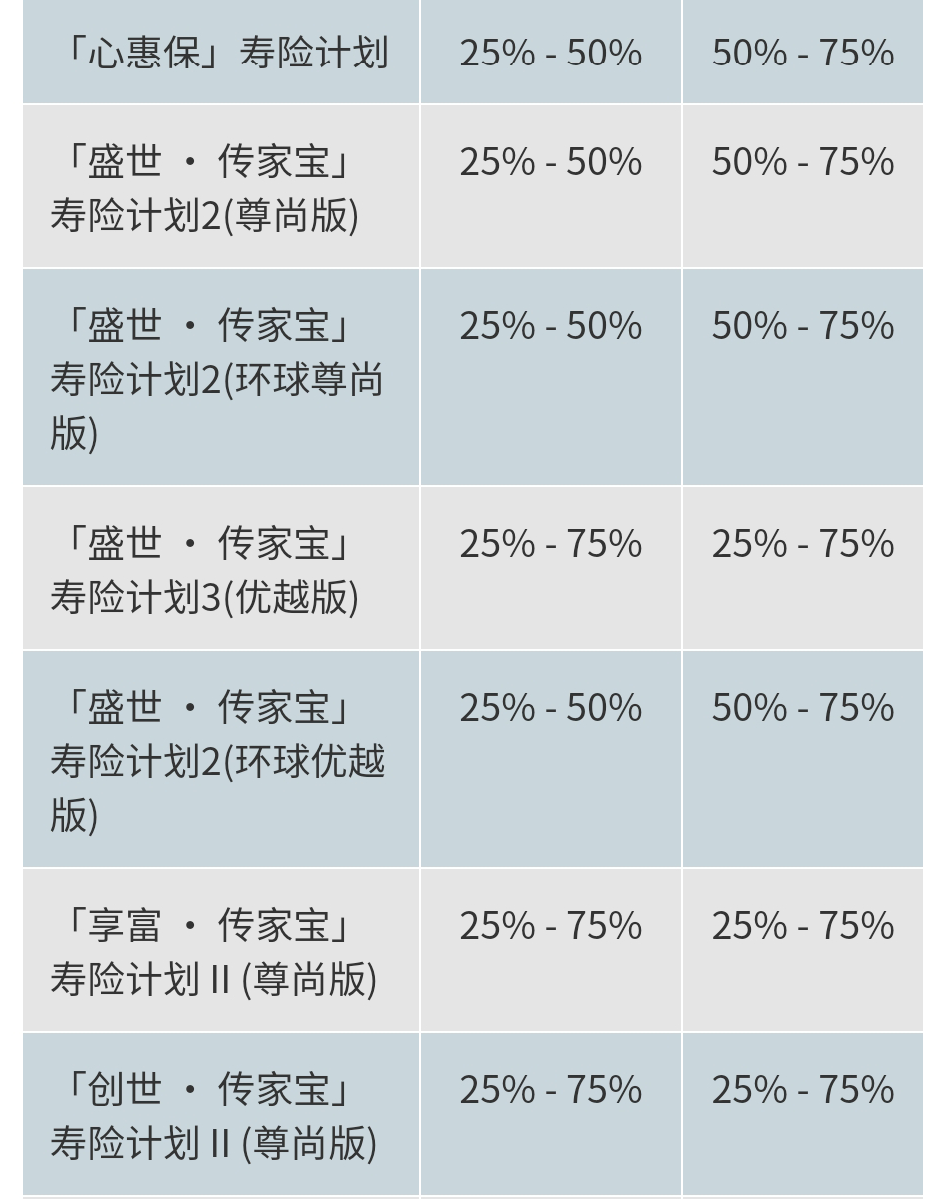

富通

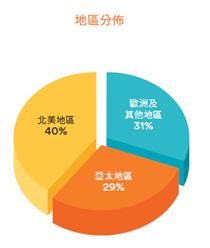

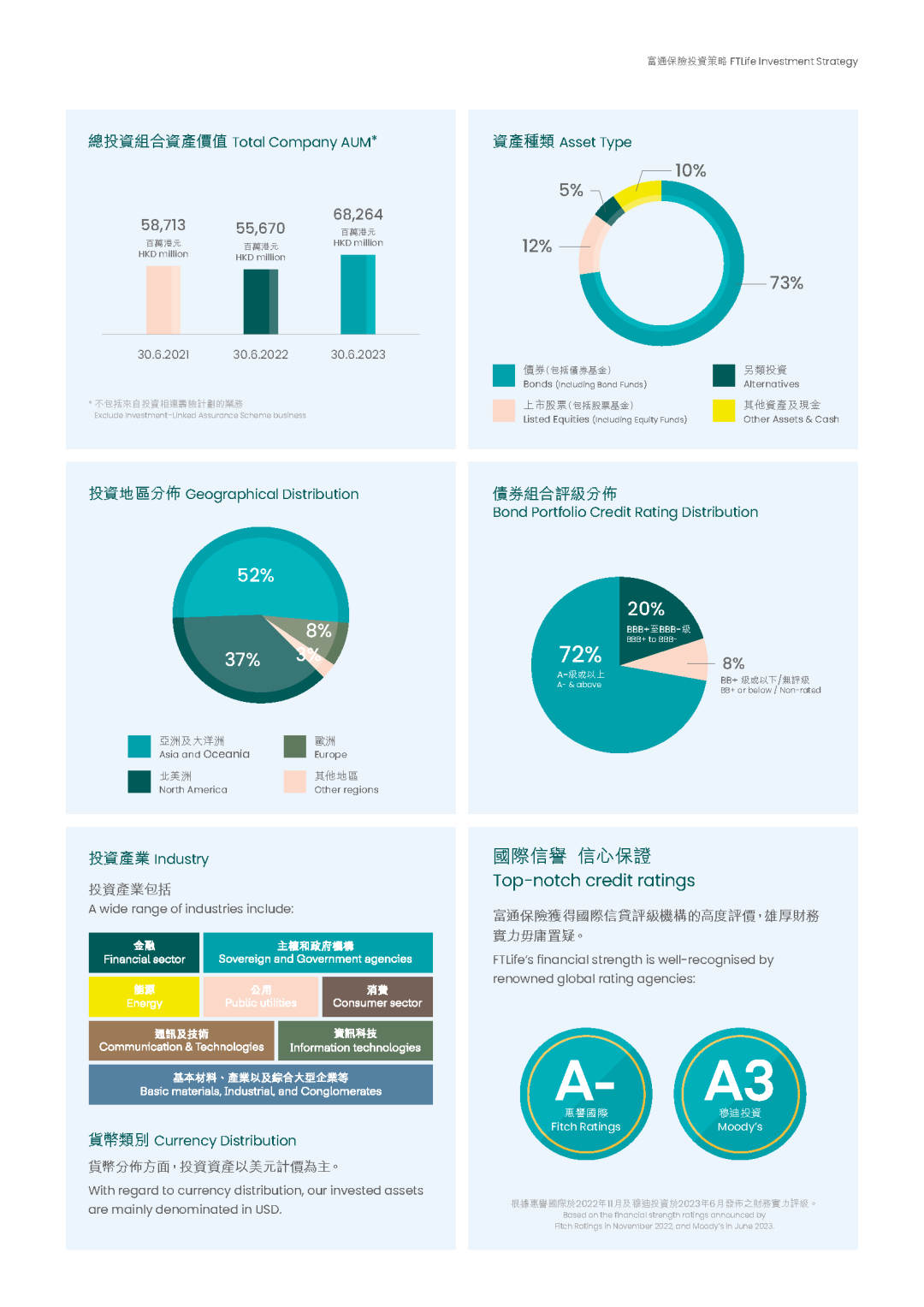

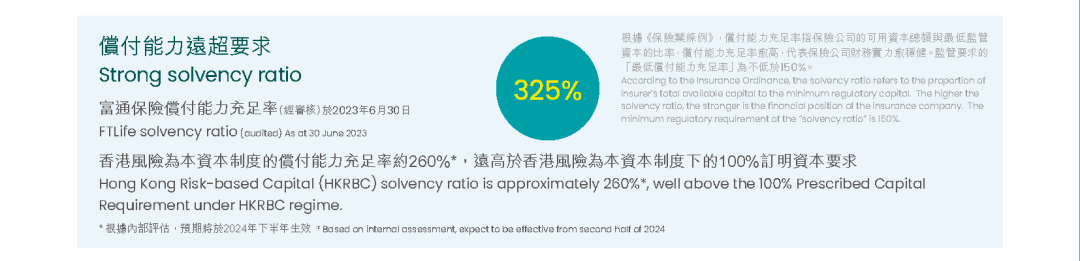

數據源自富通官方文件FTLife-investment-strategy-leaflet-print

數據源自富通官方文件FTLife-investment-strategy-leaflet-print 數據源自富通官方文件FTLife-investment-strategy-leaflet-print

數據源自富通官方文件FTLife-investment-strategy-leaflet-print

永明

最後

了解以後,是不是有一種站在巨人肩膀上的感覺?讓全球最頂端的資產管理公司幫你打理資產,而且還沒有投資門檻!

香港保險產品數量頗多,條款較為復雜,想通過自己的力量挑選出最適合自己的產品並不簡單。如果您有配置香港儲蓄保險的想法,建議找專業人士理性分析產品,充分了解收益和風險後再做決定。