新消息!財富管理已成黃金賽道,這些板塊將受益

最近幾個月,受疫情反復、消費復蘇遲緩等因素影響,市場信心低迷,投資者開始拿著放大鏡尋找利空因素,市場不斷放大短期負面因素影響,導致很多板塊持續殺估值。在此背景下,確定性強的賽道業績堅挺、估值上升,產生戴維斯雙擊效應,備受市場追捧,典型如光伏、新能源車、晶片、軍工。

不過,市場資金蜂擁而入後,這類熱點賽道估值普遍處於高位,投資者已很難找到好的買點。此時,與其追高熱點賽道,不如積極尋找尚未被充分認知的潛在黃金賽道,提前佈局,等待事件催化。

就市場空間和趨勢確定性來看,財富管理無疑具備這一潛質。而且其他賽道多是千億級市場空間,財富管理賽道則是萬億級、百萬億級的市場,想像空間要大得多。

當前我國居民財富配置,存在兩大結構性問題,這兩大結構性問題的優化,將直接催動財富管理市場的大風口。

一是房產占比高,金融資產占比低。2019年末,我國居民非金融資產占比高達47.3%(美國同期為26.3%),主要是房產占比較高。隨著房住不炒政策的落地,房地產投資屬性快速下降,居民財富加速向金融資產轉移將成為未來趨勢。

二是金融資產中,存款占比高,基金和保險占比低。2019年末,我國居民金融資產總額為325萬億元,其中,股權及股票170萬億元,存款112萬億元,證券投資基金僅為19.2萬億元,保險資產13萬億元。從資產保值增值的角度看,存款難以抵禦通脹,占比過高,而基金和保險具有長期增值屬性,占比又偏低,結構不合理。

近年來,受房住不炒、理財破剛兌、存款&理財利率下行等因素影響,疊加股市回暖,居民對股票、基金等權益類資產的配置熱情高漲。

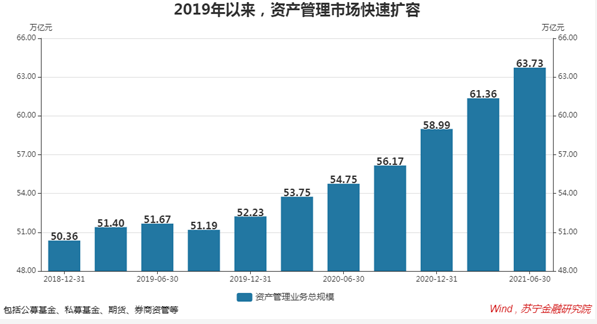

從增長趨勢上看,2019年末,基金、期貨、券商資管等資管產品總規模為52.23萬億元(該口徑包括居民資產和非居民資產),當年僅增長1.87萬億元;2020年新增6.76萬億元,今年上半年再次新增4.74萬億元,增量持續放大,財富管理市場已進入明顯的景氣週期。

一面是居民投資資金加速佈局權益市場,另一面則是人口老齡化背景下,全民養老時代加速到來,以養老金為代表的長期資金入市,為股市長牛慢牛奠定基礎。反過來,又能吸引居民資金持續入市,有望形成良性迴圈。

2021年,人社部提出建立帳戶制、國家財政稅收支持、資金市場化投資運營的個人養老金制度。近期,國民養老公司擬設立,表明個人養老金制度正愈行愈近。在中保協發佈的《中國養老金第三支柱研究報告》中,更是提出了未來十年的詳細目標,為財富管理市場的中長期繁榮提供了強力支撐:

“2021-2024年,以‘打造基礎、實現突破、提高吸引力’為重點目標,聚焦帳戶體系建設、養老金企業的專項政策落地;

2025-2027年,以‘持續擴大覆蓋廣度和深度’為階段使命,以稅收制度為杠杆撬動更大民眾群體參與;

2028-2030年,著重實現養老金市場的全面騰飛,使養老金成為民眾標配和習慣”。

未來五到十年,財富管理賽道的持續繁榮幾乎確定無疑,對投資者而言,該如何選擇受益標的呢?從財富管理的市場參與方來看,可供投資標的主要分佈在券商、保險、銀行三個行業中,具體來看:

(1)券商。考慮到資本市場將成為財富管理的主要舞臺,券商是首要受益方,無論是經紀業務、投行業務、自營業務還是財富管理業務,都與資本市場直接相關,屬於直接受益標的。另外,很多券商還控股或參股基金公司,能夠分享公募基金大發展的收益。

(2)保險。保險兼顧保障、投資甚至財富傳承等功能,是財富配置的重要一環,市場滲透率與收入水準成正比。當前,我國保險滲透率處於較低水準,隨著國民收入水準的持續提升,保險市場還有很大的發展空間。

(3)銀行。銀行業是當前財富管理市場的主要參與者,但隨著財富管理從債權市場轉向股權市場,以存款理財化、理財權益化為特徵,銀行業的市場份額將持續受到基金、券商、保險公司的侵蝕。因此,財富管理風口的來臨,對銀行業整體的影響偏負面。當然,從個股層面看,個別銀行的財富管理發展基礎好、占比高,仍屬於財富管理受益股。

總之,財富管理的黃金賽道已經開啟,投資者只要在券商、保險、銀行板塊中,尋找財富業務突出的標的,持有三五年,充分享受財富賽道的風口效應,大概率能取得理想的投資收益。

免責聲明:本平臺不保證所提供資訊的精確性和完整性,內容僅供學習交流和參考,對任何人使用本資訊所引發的任何直接或間接損失均不承擔任何法律責任,我們旨在傳播美好。

本平臺文章版權歸原作者及原出處所有,若平臺發佈的內容涉及侵權或來源標記有誤,煩請告知,我們將根據要求更正或刪除有關內容。