高盛發佈全球家辦投資報告,這些重要趨勢值得關注!

- 近日,高盛(Goldman Sachs)發佈了一份關於全球家族辦公室投資方向的報告,該報告數據來源於對美洲、中東、非洲和亞洲150餘傢俱有代表性的家族辦公室的調查,其中單一家族辦公室占比56%,管理資產超過5億美元的占20%,團隊規模多為10人以上。

- 調查顯示,約75%的家辦管理者正在考慮長期持續的低利率政策與通貨膨脹所帶來的影響。在這樣的大環境下,多數家辦都調整了自己的投資策略,期待投資組合能承受更高風險的同時獲得高回報。

- 1.更傾向另類投資

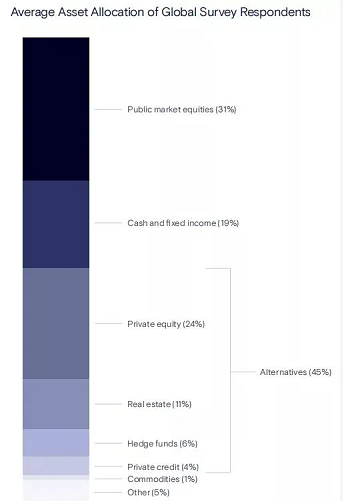

- 為應對低利率,家辦管理者比以往更加傾向於另類投資。平均數據,受訪者的投資組合中有45%的資金分配給私募股權、房地產、私人信貸和對沖基金,多數家族辦公室增持股票資產,這也反映了他們較高的收益預期和專業能力。其他資產如公募平均占比31%,現金固收占比19%,大宗商品占比1%。

- 受訪家辦平均資產配置分佈,來源:《報告》

- 面臨高通脹壓力,一半以上的受訪者都在考慮投資實業、房地產等硬資產。越來越多的家辦對收購或入股擁有穩定現金流的企業產生興趣,這些企業可以為資產增長和未來的收購提供資金。

- 在私募股權的投資中,與美洲家辦喜好直投相比,亞洲、中東、非洲的家辦管理者則更多通過經理進行投資。此外,家辦行業也對初創企業投資表現出更高的興趣,這將為其帶來更高收益,並與更多初創GP建立聯繫。

- 相對於其他可替代的資產類別,家辦對私募債權(Private Credit)的配置與以往相同,比例較小。全球約30%的受訪者表示,他們目前沒有投資於私募債權,原因可能是因為收益較低。

- 總體來看,家族辦公室正在實施激進的資產配置策略,甚至比已經持有高比例股票和另類資產,低比例固定收益資產超高淨值個人投資者的配比更激進。從結果上看,全球家辦的投資策略一定程度上遵循了“相對長期,相對分散和專注另類投資”的大學基金模式。

- 2.風險投資仍是主題

- 高盛認為,風險投資仍然是家族辦公室最主要的投資方式之一,全球超過90%的受訪者表示他們涉足風投領域。儘管他們的風投專案難以溯源和評估,但通過高盛的調查,全球家族辦公室的投資方式大致分為兩種,一種是通過基金經理進行投資,另一種則是直投。家辦所追求的高管減配,以及其關係網的擴大使更多家辦直接通過自己的關係網進行資產配置。

- 全球家辦涉足風投情況 來源:《報告》,數值為百分比

- 風投債券(Venture debt)是家辦青睞的另一個領域,它能使其投資更多高增長的科技公司,並從後期的股權轉換中獲得收益。總體上看,風投債券比股權投資的成本更低,同時也更受歡迎,它不稀釋創始人及其他早期投資人股權,並使創業公司管理層不必過度擔憂融資對估值的影響。

- 然而,相對來說風險也更高,因為正規債券發行量較少,非傳統管道債券又很難駕馭。而且,大多數處於創業初期的公司都通過股權融資,這些都限制了風投債券投資。

- 3.3/4家辦具有領投能力

- 在報告中,高盛將家辦的投資邏輯總結為:自上而下的投資賽道選擇,行業頭部機構/企業的領投,更低的投資價格,專案後續的確定性以及應用性等。

- 雖然多數家族辦公室經常扮演為其他投資者領投的融資提供資金的參與者角色,但高盛報告顯示,越來越多的家辦可以進行領投。近四分之三涉足直投的受訪者表示,他們有能力引導融資,並且在條款上更有建設性,更強調合作機會。

- 值得一提的是,僅40%的家辦高管表示對特殊目的收購公司(SPACs)和私募基金投資(PIPEs)感興趣,這也顯示了家辦投資者在公共與私人投資組合的多樣性。高盛認為,這將成為一種趨勢:在配置資產時,家辦將像許多傳統投資機構一樣,繼續關注IPO以外的其他融資方式,包括直投和非SPAC交易。

- 4.關注數字資產

- 經高盛調查,數字資產在家辦的投資組合中經歷了顯著的增長,家族辦公室對該領域的關注也在同步增長,不少受訪者都希望將加密貨幣加入他們的投資組合中。其中15%的受訪者已經投資加密貨幣,加密資產約占其投資組合的1% 至3%;另有45%有興趣投資加密貨幣,將它們作為財政刺激後通脹走高、長期低利率等宏觀經濟發展形勢下的對沖工具。

- 受訪家辦對“數字資產生態系統”投資很感興趣,並希望研究區塊鏈和數字帳本技術,不少人認為,從效率和生產力的角度看,這種技術會產生像互聯網那樣的巨大影響。

- 然而其他受訪者表示,加密貨幣並不具有投資價值。圍繞加密貨幣價格的波動性和長期不確定性的擔憂是他們厭惡這一資產類別的原因。高盛在報告中表示:展望未來,監管部門很可能會對加密貨幣投資起決定性作用。

- 5.更注重ESG投資

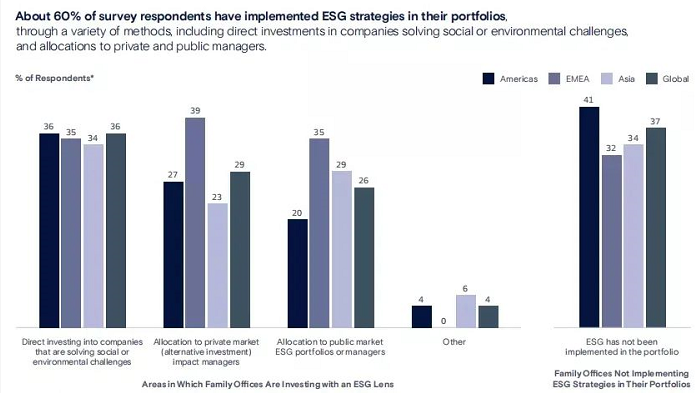

- “ESG”代表環境(Environment)、社會(Social)和治理(Governance),採取ESG投資策略會在選投公司和股票時產生較大幫助。60%的受訪者表示,他們也正在通過慈善、制定工作準則和投資策略來踐行ESG原則,其中超過80%的歐洲、中東、非洲受訪者表示他們非常關注ESG。

- 家辦ESG投資情況,來源:報告,數字代表百分比

- 高盛認為,監管方面的阻力——比如拜登政府承諾到2030年將美國的碳排放減少一半,歐盟承諾到2050年實現零排放,中國承諾到2060年實現碳中和,以及聯合國的可持續發展目標,將推動投資者更加青睞於ESG投資。

- 除了法規的驅動以外,投資界意見領袖的湧現也將成為家辦投資組合向ESG轉變的催化劑。隨著商業模式與技術的創新,企業在生產中也將更注重可持續發展;此外,家辦和其他投資者也能更好地將資金投入到符合政策的企業中,ESG趨勢將擴展到更多投資領域中。

- 免責聲明:本平臺不保證所提供資訊的精確性和完整性,內容僅供學習交流和參考,對任何人使用本資訊所引發的任何直接或間接損失均不承擔任何法律責任,我們旨在傳播美好。

- 本平臺文章版權歸原作者及原出處所有,若平臺發佈的內容涉及侵權或來源標記有誤,煩請告知,我們將根據要求更正或刪除有關內容。