70%的人正在掉入“自殺式”資產配置陷阱!如何合理配置才安全?

2023年是財富管理海域動蕩不安的一年:“房住不炒”政策引領,房產在財富中的貢獻度逐漸下降;銀行業掀起了多次“降息潮”,低利率趨勢還在延續;“暴雷”消息頻頻傳來,風險投資讓人膽戰心驚……

“自殺式”資產配置1——房產占比過高

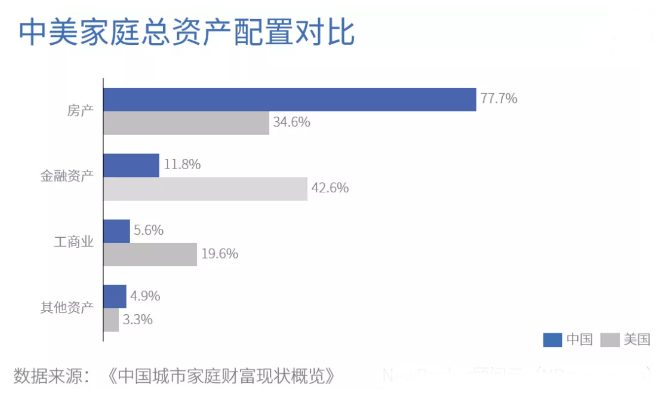

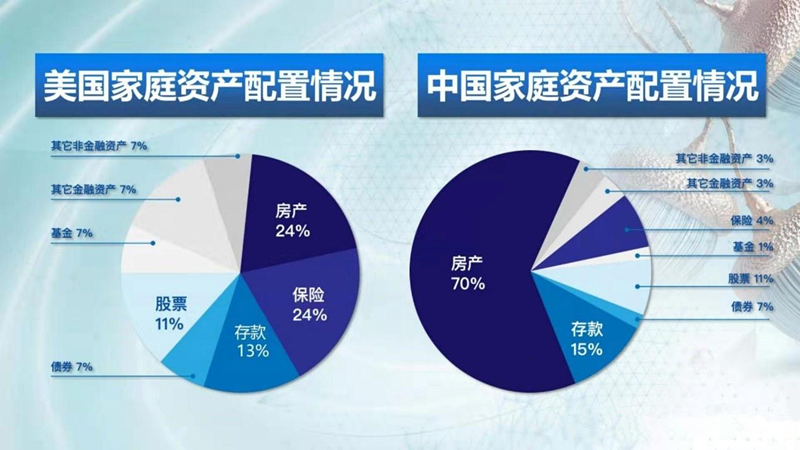

過去二十年裏,靠著人口紅利的推動,中國的房價也在持續的暴漲。很多中國家庭,把大部分的資產配置和負債都集中在了房產上。

然而,這樣的資產配置結構無疑是給家庭帶來了嚴重的安全隱患。

自2021年下半年開始,中國各線城市的房價均呈現出持續的下滑,一線城市尚能挺住,但其他城市的房價普遍面臨下跌的嚴峻挑戰。

這不僅僅是房產市場商業投機潮水的慢慢退卻,更是整個社會經濟結構深刻演變的體現。在市場巨變的浪潮裏,數字的波動,是對眾多中國家庭帶來實質性影響的描述。

一旦出現經濟危機和通貨膨脹,房地產泡沫破裂,房價也將會下跌,那麽這部分家庭將會面臨財富的大幅縮水。

並且隨著中國逐漸步入老齡化社會,未來房子肯定會比人多,房市不景氣、房價持續下跌或將成為大勢。在這樣的背景下,房產配置占比過高必將帶來毀滅性的損失。

“自殺式”資產配置2——盲目投資股市

很多中國家庭,在擁有了諸如房產一類的固定資產後,家裏還有閑余資金的都會想著通過一定的理財方式實現“錢生錢”,往往在聽信了一些短期市場利好的傳言後,就把所有的錢拿去炒股,甚至是貸款加杠桿炒股。

如果能賺到錢,當然很幸運;若股市大跌資金被套牢,整個家庭的生活就會受到嚴重影響。

“自殺式”資產配置3——把錢全存銀行

在中國,很多家庭都偏愛存錢,喜歡把賺到的錢全部存到銀行。當然,對於擁有幾百上千萬資金的家庭而言,在銀行利率向好的情況下,即便不工作,光靠吃利息也能維持一家人的正常生活,這看上去確實萬無一失,總比投資房市或者股市安全得多。

但是,很多家庭都忽略了一個關鍵點,即貨幣也是會貶值的。

當下,多家國有大行三年期大額存單年化利率為2.65%,下調30BP後為2.35%,按20萬元存三年算,則三年利息將少1800元。且存款時間越長,下調的幅度就越大。

未來,中國迎來低利率時代是大勢。

這樣的理財方式,只會讓財富逐漸縮水。

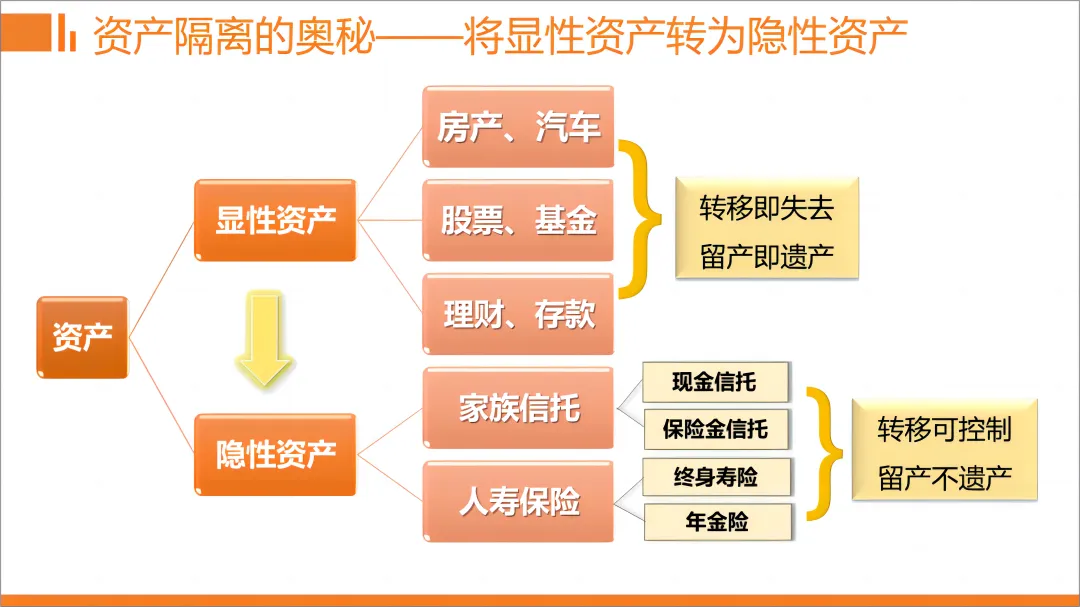

“自殺式”資產配置4——顯性資產和隱性資產不平衡

很多高凈值人士在資產配置的過程中會存在一個誤區,就是顯性資產和隱性資產不平衡,往往是持有太多顯性資產,而配置太少隱性資產。看似風光無限,一旦面臨風險,便會一夜回到解放前。

名下要登記聯網的資產就叫做顯性資產,比如房產、汽車、基金、股票、存款、股權,一旦遭遇婚姻或者債務的風險,這些資產往往最容易被曝光、分割、查封、凍結。

相比之下,隱性資產更具有隱蔽性,很難被發現,可以起到對抗風險、隔離風險的作用。隱性資產主要有人壽保險、家族信托、黃金古董等。

關於保險,我選擇配置香港保單

香港實行的是一國兩制,香港保單不受內地監管,而是受香港當地法律法規監管。

關於《最高人民法院關於進一步貴伐人民法院涉港澳臺調查取證工作的通知》也有特別說明:除有特殊情況報最高人民法院並經中央有關部門批準外,人民法院不得派員赴港澳臺地區調查取證。

所以,對於高凈值人士而言,增配隱性資產,特別是配置些香港保單,能提高財富免疫力,抵抗更多未來的風險。

那麽,誰適合香港保險?

1.想要退休,並且願意拿外幣的人

對於養老的需求,並不一定要有高的流動性,而是要有長期確定性。香港的保險,其長期收益的確相當可觀,因其繳納方式而異,大部分保險公司預計在17~20年內將會有一倍的收益,在21~24年內將會有三倍的收益。

2.有子女將來要去國外學習的人

子女的教育基金,則是一筆不一定要有高流動性,但一定要有長期確定性。不管子女將來想要到加拿大,澳洲,英國,美國讀書,保險公司都可以都可以把保單轉換成本地的貨幣,非常方便。

3.已移居或準備移居的人

想要移民的朋友,將來一定要在國外安享晚年,不管是在哪裏,有香港的存款保險,都可以輕松滿足他們的安享晚年的需要。而且,大部分發達國家都會征收遺產稅,美國的遺產稅率可以高達百分之四十。香港的杠桿型人壽保險,不但可以為孩子們留下一大筆財產,而且還可以幫助他們抵擋遺產稅的壓力。

4.海外有資本的人

對於那些風險較低,收益較高,又安全,又不用擔心的海外投資,香港保險是最好的選擇。

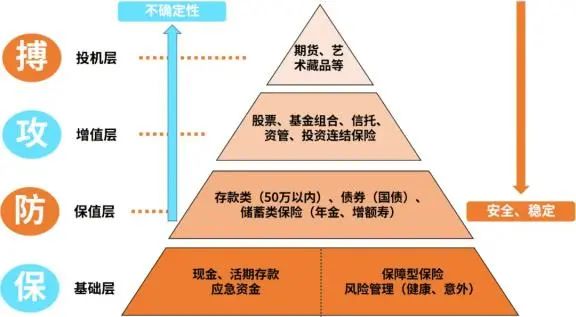

財富管理是一項系統而復雜的工程,無論哪一種財富管理的規劃,都離不開多元化的投資理念,根據市場情況靈活調整、持續優化貨幣和資產結構去應變市場的不確定因素,控制總體投資的風險,都是亙古不變的道理。保險規劃亦是如此,切合不同階段的需求,為財富的保值增值做強有力的保障。

希望大家都能通過理性的思考,專業的規劃,將財富守住,與家人一起共享財富的碩果!