摩根大通重磅報告:一個時代結束了,全球老齡化將推動利率長期走高

當前全球老齡化程度正在加深,而“人口老齡化”往往是經濟發展進入較高水準之後的現象,經濟進入低增長區間,利率水準趨於下行。

然而在3月2日發佈的研報中,摩根大通提出了一個全球人口結構的“重要轉捩點”——自從2015年之後,人口結構出現了“逆轉”,即出生率下降,老年人口比例增加。

摩根大通分析師Alexander Wise分析稱,這種人口結構逆轉的趨勢將會導致生產力降低、居民收入減少,同時醫療等消費支出增加,從而使得全球私人儲蓄水準總體下降,因此他認為未來利率將長期走高。

華爾街見聞此前文章提及,前英國央行行長、英國經濟學泰斗Charles Goodhart指出,在全球人口形勢經過數十年的變化之後,隨著生育率開始下降,勞動力資源將會逐漸枯竭,人口紅利的消退使得低通脹、低利率時代終將成為過去。

01、利率是由什麼決定的?

摩根大通的研報指出,對利率產生直接影響的是貨幣政策,對利率產生較大影響的是經濟危機,而歸根到底,實際利率是資本供求的反映。

換言之,實際利率主要是由投資和儲蓄決定的,而非經濟增長。當儲蓄多於投資時,實際利率下降,反之則上升。

摩根大通對1960年至2020年之間近200個國家的人口(壽命)和利率之間的關係進行了一項小組研究。

研究發現,人均壽命增長會降低實際利率,而老年人口比例增加則會提高實際利率。

02、人口老齡化對利率的影響

摩根大通認為,總體而言,人口問題一直是影響國家經濟和通脹水準的長期決定力量。

隨著全球老齡化加劇與出生率下降,社會經濟勞動力短缺和生產力低下的情況將會愈發明顯,供應減少和需求增加的供需不平衡狀況也將可能愈發明顯,這會導致全球範圍內通脹持續高企,從而推動利率長期走高。

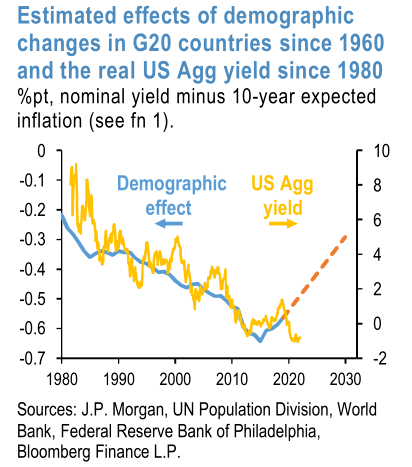

另外,摩根大通還重點分析了人口結構變化對利率的影響。通過研究將人口老齡化分為兩個階段,分別是1980年代-2010年代中期,以及2015年之後。

而在這兩個階段,分別有兩種人口結構佔據主導因素,並且對實際利率造成了不同的影響。

一、在1980—2015年之間,全球“預期壽命增加”占主導因素。

預期壽命的增長大幅提高了居民私人儲蓄和投資的水準。其中Wise指出,儲蓄水準的提高相對於投資而言更為明顯,套用他提出的“當儲蓄多於投資時,實際利率下降,反之則上升”的經濟規律,他認為當時實際利率水準下降。

二、2015年之後,人口結構出現了“逆轉”:出生率下降,老年人口比例增加,此時“人口老齡化”占主導因素。

與預期壽命增加相反的是,人口老齡化使得儲蓄與投資相對減少。與此同時,由於人口老齡化加劇往往伴隨著醫療與社保開支加大,消費增加,儲蓄減少。

近年來,隨著老齡化加劇,各國政府也在健全醫療和養老金保障制度,可以使老年人不必再為退休而作更多儲蓄。同時,老齡化還伴隨著較低的投資需求,因此實際利率水準上行。

此外,隨著人口老齡化進程加快,公共財政中支出將增加。雖然人口結構變化對政府儲蓄的影響到目前為止可能有限,但實際利率的上升或使公共財政承受更大壓力。

最後,摩根大通的研報還指出,長期來看,全球老齡化將推動未來實際利率持續走高。

Wise認為,在接下來的10年裏,人口老齡化是導致實際利率上行的主要因素之一。

他預計,到2030年人口結構對實際利率的影響很可能會恢復到1980年的水準(見上圖)。

免責聲明:本平臺不保證所提供資訊的精確性和完整性,內容僅供學習交流和參考,對任何人使用本資訊所引發的任何直接或間接損失均不承擔任何法律責任,我們旨在傳播美好。

本平臺文章版權歸原作者及原出處所有,若平臺發佈的內容涉及侵權或來源標記有誤,煩請告知,我們將根據要求更正或刪除有關內容。