剛剛,香港多家保司宣布重大下調,7 月 1 日正式執行!

金融市場的風吹草動,往往暗藏財富機遇的轉折。

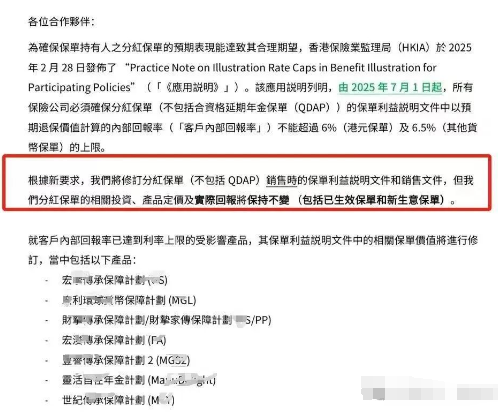

近日,香港保險圈迎來重磅調整:宏利、周大福等多家保險公司宣布,自 7 月 1 日起下調分紅保單的演示收益上限,美元保單內部回報率(IRR)不得超過 6.5%,港元保單不得超過 6%。這意味著,曾經能達到 7% 以上收益的儲蓄險、終身壽險等產品,即將告別 “高預期” 時代。

一、多家保司官宣下調,哪些產品受影響?

1、宏利宣布下調

宏利此次調整涉及旗下 19 款熱門產品,包括「富饒傳承」「環球貨幣計劃」等旗艦儲蓄險。以「富饒傳承 3」為例,原演示 IRR 為 7.2%,調整後將降至 6.5% 以下。

2、周大福宣布下調

周大福旗下 5 款主力產品同步調整,其中「盈福寶」終身壽險原演示 IRR 為 6.8%(港元保單),調整後將壓降至 6%。這一調整直接影響高凈值客戶的財富傳承規劃 —— 以年繳 100 萬港元、繳費 5 年為例,持有 50 年的收益差距將超過 200 萬港元。

3. 波及全品類:儲蓄險、重疾險均受影響

此次調整並非針對單一品類,而是覆蓋所有長期分紅型產品:

儲蓄險:如安盛「盛利」、保誠「雋富」等,原 IRR 普遍在 6.8%-7.2%,調整後將集體 “觸頂” 6.5%;

終身壽險:友邦「充裕未來」系列、萬通「新富饒」等,身故賠償的非保證部分收益同步下調;

重疾險:部分帶有分紅條款的產品,現金價值增長預期也將縮水。

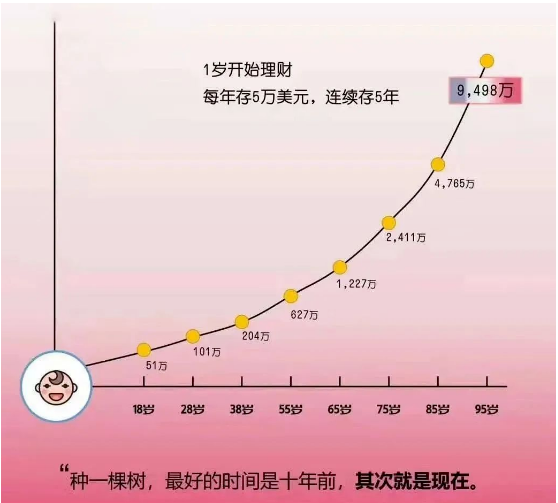

二、收益差距有多大?時間越長,損失越驚人

復利的魅力在於 “時間杠桿”,但這一杠桿同樣會放大收益調整的影響

以年繳 5 萬美元、繳費 5 年的儲蓄險為例:

第 20 年:收益差距僅 15 萬美元,相當於每年少賺 7500 美元;

第 100 年:差距擴大至 650 萬美元,接近本金的 26 倍。

這意味著,今天投保與 7 月 1 日後投保,相同資金投入下,百年後的財富積累將相差一個 “小目標”。

三、為什麽說現在是 “最後的窗口期”?目前在售的產品會下架嗎?

據了解絕大部分產品不會下架,但產品的預期分紅會下調。

香港保險的演示收益一旦調整,已投保客戶不受影響,但新保單將按新規執行。例如,6月30日購買和7月1日購買,僅差1天,預期收益天差地別。以每年投入50000,投入5年,第100年時,復利7%和6.5%相差約6500萬。

持有時間越長差距越大,前20年差距微乎其微,20年後差距卻呈直線飆升態勢,持有50年時相差達200萬,持有80年時更是相差2400萬……此即為復利的強大威力!

所以,在市場預期收益上限被統一調低之前,或許是較為不錯的抉擇,你意下如何?

有些事情宜早不宜遲,就比如投保相同的產品,繳費金額以及投入期均保持一致時,早兩年投保相較於晚兩年投保,就能多賺1000萬。

早配置早受益:復利的 “時間魔法”

種一棵樹最好的時間是10年前,其次就是現在

以 30 歲客戶年繳 20 萬港元、繳費 5 年為例:

25 歲投保:60 歲時收益達 850 萬港元(IRR 7%);

30 歲投保:60 歲時收益僅 720 萬港元(IRR 7%),差距 130 萬港元;

30 歲投保(7 月後):60 歲時收益或降至 680 萬港元(IRR 6.5%),差距擴大至 170 萬港元。