投資美股被追繳20%所得稅?我的香港保單需要繳稅嗎?

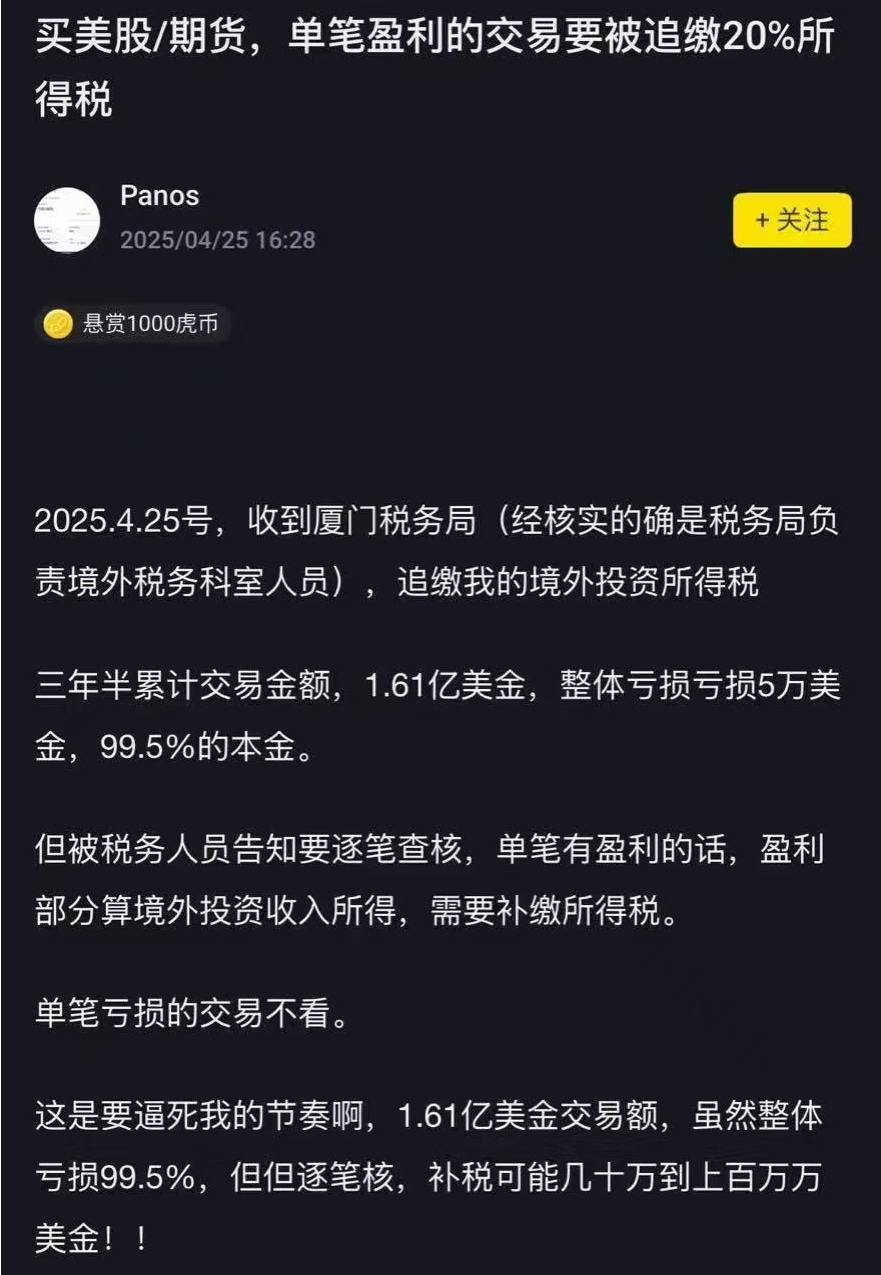

最近看到一個帖子在圈內傳播:買美股,單筆盈利的交易要被追繳20%所得稅。

這位投資者自述“三年半累計交易金額1.61億美金,整體虧損5萬美金,虧掉了99.5的本金",“但逐筆核查有盈利要補稅,補稅可能高達百萬美金”。

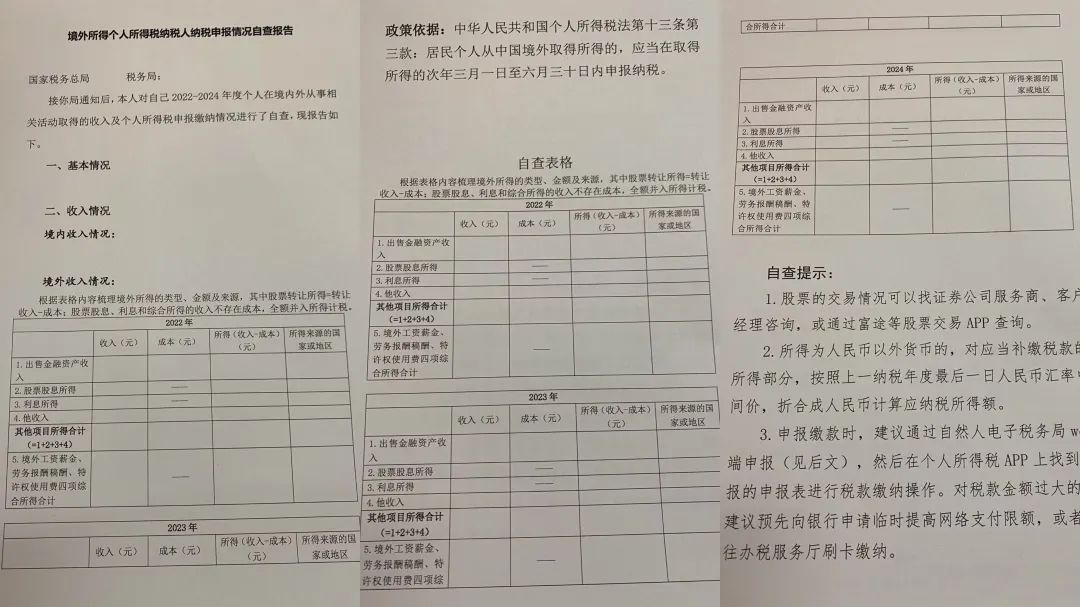

還有人曬出收到【境外所得個人所得稅納稅人申報情況自查報告】:

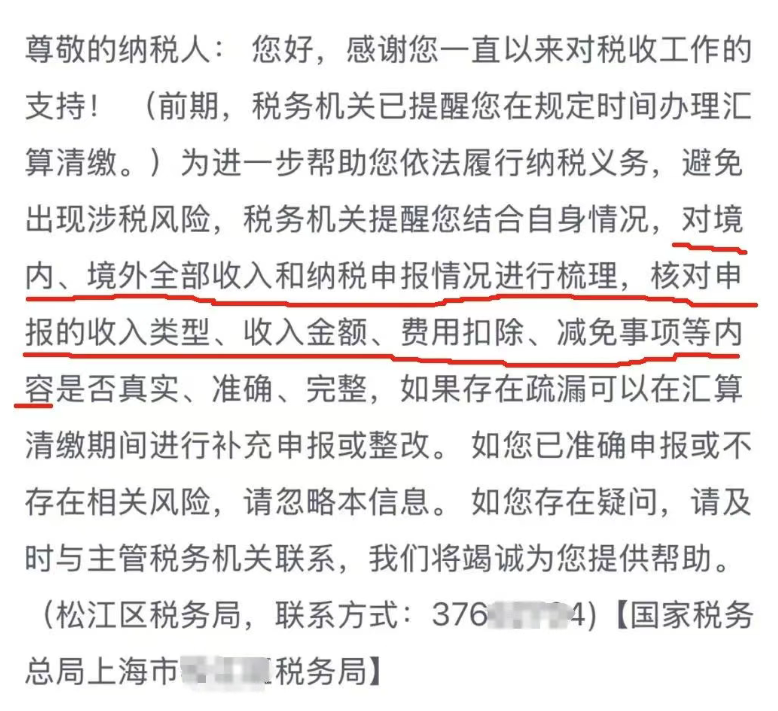

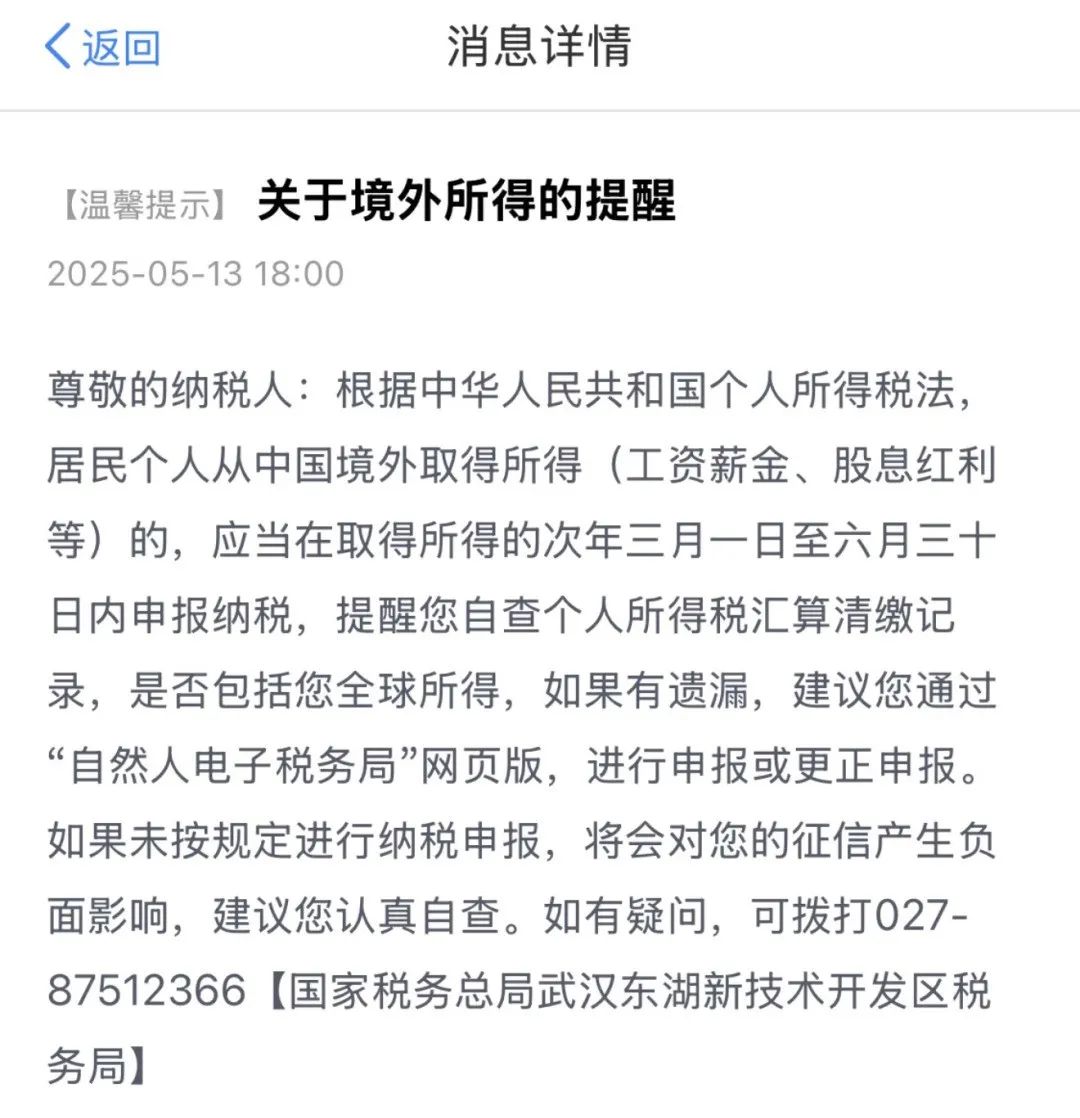

一開始以為這是個案,但很快發現不是……因為不止一個人說接到了信息和電話。

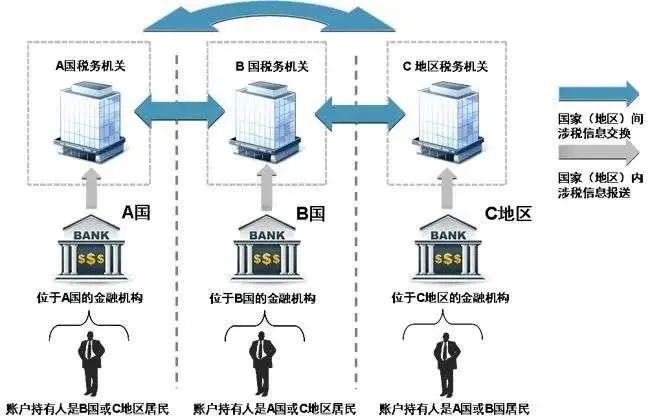

怎麽知道你的海外收入?

CRS與稅務大數據的“天羅地網”

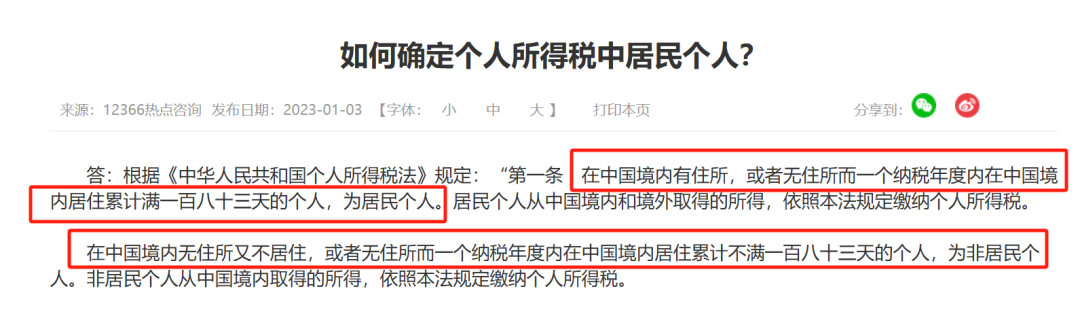

一、中國稅務居民的全球征稅原則

根據《個人所得稅法》,中國稅收居民需就全球所得納稅。

判定標準為:

1· 境內有住所:戶籍、家庭、經濟利益關系在中國境內習慣性居住;

2· 無住所但年度居住滿183天:即使海外收入,仍需申報。

例如:

外國人,在大陸住超183天:視同大陸稅收居民,全權收入都需要納稅

大陸人,在境外且年居住不超180天:只對大陸來源收入納稅

其他跨境身份:參考具體稅收協定,合理申請預提稅抵扣

二、主動申報義務

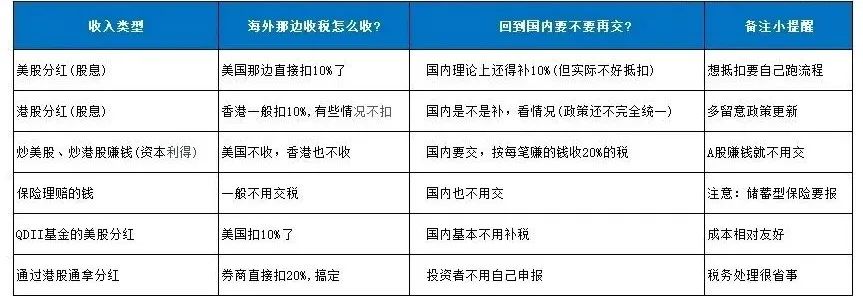

全球所得都要申報,不僅限於分紅,還包括資本利得、利息、信托收益分配等,即使未收到分紅,也應該在年度匯算清繳時申報。

如果境外賬戶涉及CRS信息交換(比如香港、新加坡),稅局能拿到第三方數據,發現漏報就直接補稅+罰款。

三、稅收抵免

如果境外已經繳稅了(比如美國扣了資本利得稅),可以憑完稅證明申請抵免。

但註意:抵免額不能超過國內按中國稅法本應繳的稅額!

未申報的後果

香港保單怎麽征稅

根據《中華人民共和國個人所得稅法》第四條第五項規定,保險賠款是免征個人所得稅的。像重疾險、壽險等人身健康險賠付的錢,均明確不用征稅。

港險的匯報基於保單的現金價值,但港險的現金在確立之初都是0。

而如果是保險的分紅收益的話,暫無明確規定免稅。之前國家稅務局的工作人員接受記者采訪時說過,對於保險公司向投保者支付的保單分紅,是否繳納個人所得稅,尚沒有明確規定。所以目前階段,在實際操作中通常視為免稅處理。

一點建議

提前進行稅務規劃:身份規劃應與稅務規劃同步進行,甚至在某些情況下,稅務規劃應先於身份規劃。在取得海外身份之前,就應充分考慮資產配置、財富傳承等方面的稅務影響,提前制定合理的稅務籌劃方案,如通過設立家族信托、購買人壽保險等方式,實現資產的隔離保護和稅務優化。

合理配置資產與運用金融工具:根據身份規劃目標和稅務狀況,合理配置境內外資產,避免過度集中或分散帶來的稅務風險。同時,善於運用各類金融工具,如保險、信托等,充分發揮其在資產保護、稅務籌劃等方面的優勢。例如,全球範圍內的壽險死亡受益金通常免於繳納個人所得稅和資本利得稅,可將其作為財富傳承的重要工具之一。