美元憑啥能當“貨幣之王”?揭秘香港保單如何解鎖全球財富通行證!

你是否也有過這些財富煩惱?

這些看似無關的焦慮,實則指向同一把財富枷鎖——

美元憑啥能當“貨幣之王”

1. 解碼“自由貨幣”:你的資產需要哪種通行證?

真正的“自由貨幣”,需滿足三個條件:

1️⃣ 全球認:在190+國商戶直接流通

2️⃣ 隨時換:想兌換成其他貨幣分分鐘搞定

3️⃣ 抗風險:經濟動蕩時反而更值錢

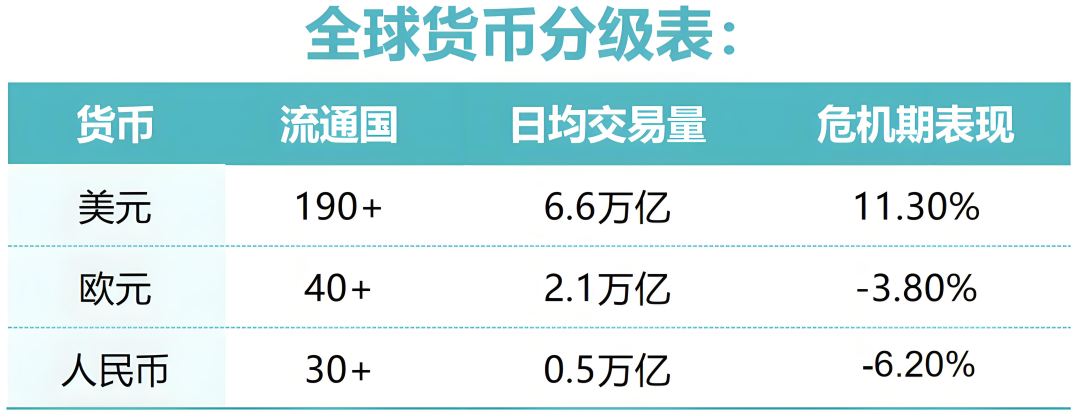

能滿足這三條的,全世界只有美元。(歐元勉強算半個,日元英鎊都差點意思,根據SWIFT數據顯示美元占跨境支付份額47%,全球190多個國家流通);國際清算銀行2023報告表明美元日交易量是4.2萬億美元,支撐秒級匯兌;過去30年重大地緣沖突中,美元指數平均上漲11.3%(美聯儲統計)。

(數據來源:BIS、IMF、世界銀行)

咱們日常生活其實和美元息息相關。持有一些美元,不僅可以防止資產“蒸發”,有些時候還能小賺一筆!

舉個真實例子:

北京張先生的美元智慧:

2022年6月,他將300萬人民幣兌換為44萬美元(匯率6.82),至2023年12月:

匯率套利:美元升值至7.1,賬面增值8.6%(約26萬);

學費凍結:兒子2024年赴美留學$6萬學費,較當下匯率節省4.2萬人民幣;

利息加成:配置香港美元保單,以15年為例,年化收益7.35%,較內地定存多賺3倍多的收益。

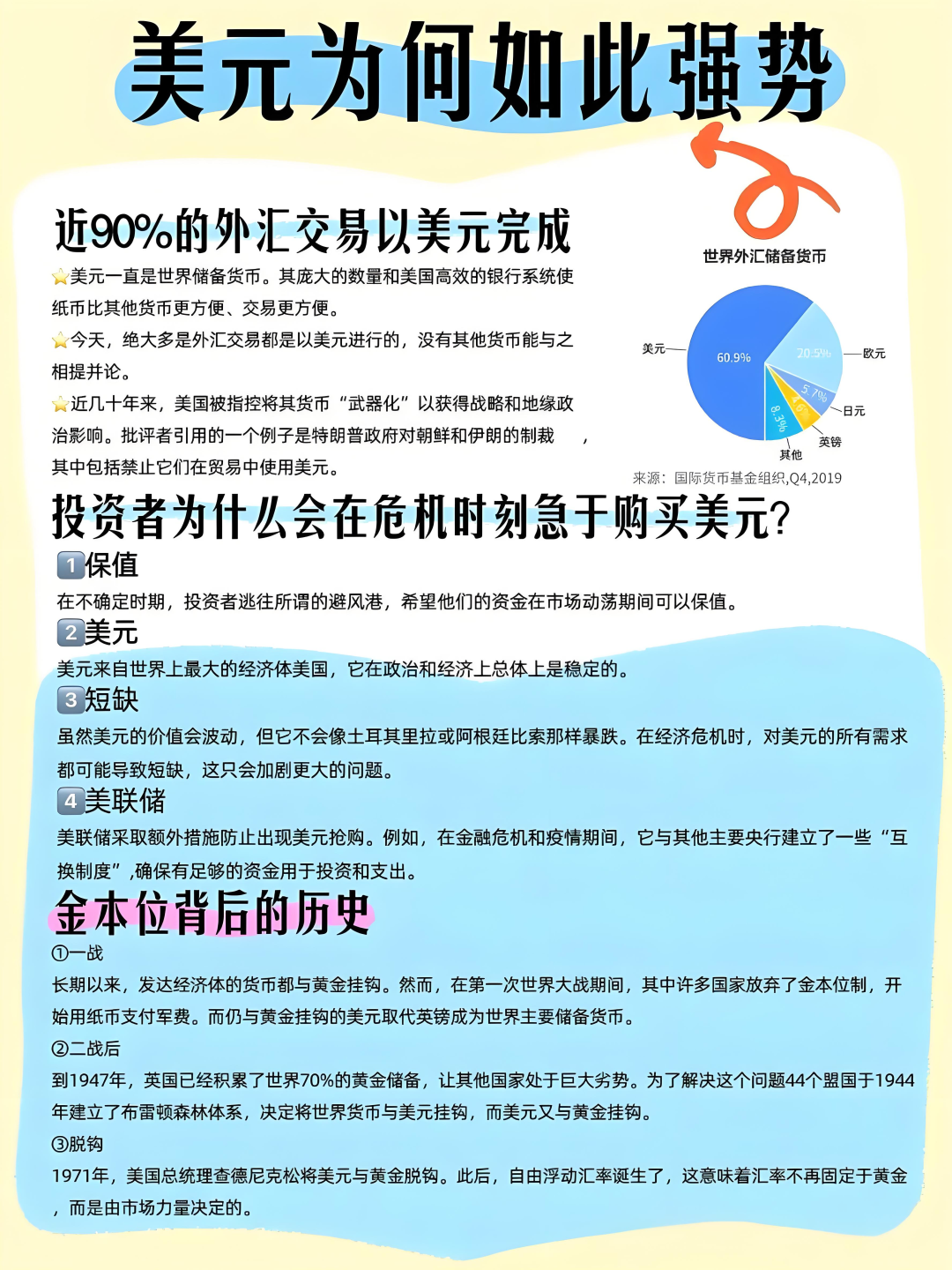

2、美元憑啥能當“貨幣之王”?

美元的三大“隱藏特權”——穿透國界的金融統治力,超越美國國界,成了世界經濟運行的“默認貨幣”。

首先,“全球硬通貨”的稱呼不是白叫的!

霸權一:全球結算的“默認設置”

✅ 能源定價權:去迪拜買石油,交易90%以美元計價(OPEC數據),手握美元=掌握能源通行證;

✅ 危機美元化:阿根廷爆發通脹,老百姓搶著換美元,民間美元存款占比達67%(BCRA報告),比索暴跌時美元成民間“第二央行”。

霸權二:美元是比黃金還方便的“避險神器”。

持有其他貨幣的投資者,當遇到俄烏戰爭、美聯儲加息這種大事的時候,股票會跌、房子難賣、黃金得找地方存。

(數據來源:彭博、世界黃金協會)

霸權三:普通人對抗通脹的“救命繩”。

利率剪刀差:

🇨🇳 人民幣兩年期定存利率1.65%(六大行2024);

🇺🇸 美國國債收益率4.28%(10年期美債利率)

購買力守護:

若持有100萬人民幣,選擇:

→ 國內定存:2年後本息1,033,000元(假設中國年均通脹率約4%,購買力縮水7.3%);

→ 換美元買美債:2年後本息$148,586美元,約1,085,529元(美國CPI通脹在2025年2月為2.8%,實際購買力增長2.8%)

同樣的錢,換成美元躺著都能多賺近三倍利息。

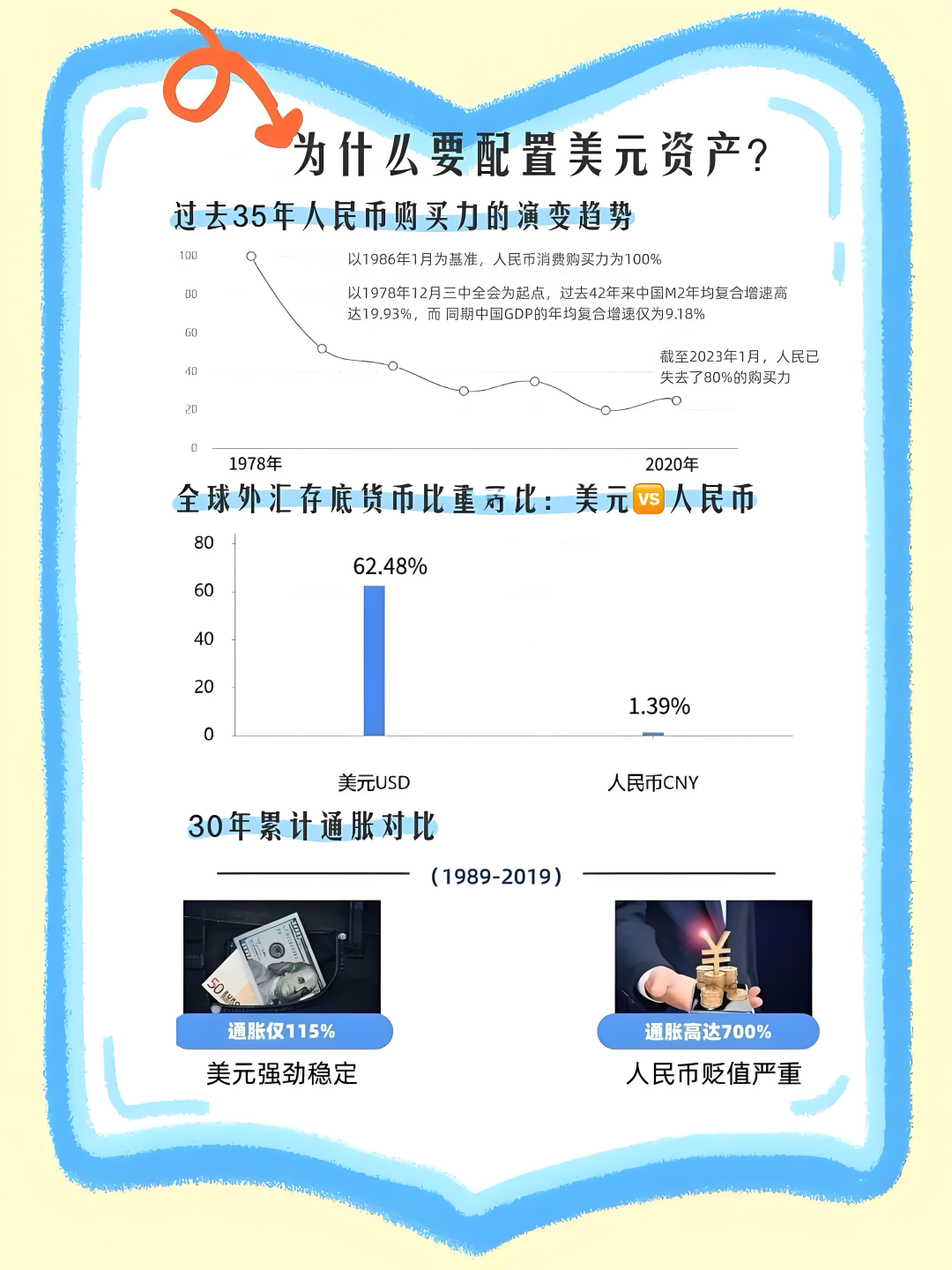

為什麼要配置美元資產?

回答這個問題之前,我們先來看看美元和人民幣在國際市場上有什麼區別?

1、美元vs人民幣

如果把時間軸拉長到過去30年,你會發現一個耐人尋味的現象:

人民幣的購買力像坐了滑梯般下降,累計通脹高達700%,而美元則保持著相對穩健的步伐,通脹僅115%。

只持有人民幣資產可能隨時被匯率的變化打個“措手不及”。

而配置美元資產,不僅能對沖通脹風險,更能在貨幣市場的風浪中為穩住船舵。

历史鏡鑒:單一貨幣依賴的代價

日本教訓(1990-2020):

僅持有日元資產的家庭,財富被通縮與匯率貶值雙重絞殺,實際購買力平均縮水62%;而配置30%以上美元資產的群體,通過美元儲蓄收益+日元貶值對沖,實現淨增值 23%。中國香港啓示:

金管局外匯基金35%配置美元資產,在1998亞洲金融危機、2008次貸危機中成功穩定 港元匯率。

2、配置美元資產的理由

投資國內A股和房地產確實可能帶來豐厚回報,但把全部身家押註在單一市場,一旦市場打個噴嚏,資產可能就要感冒了!

當子女海外求學、家族跨境安置或緊急國際醫療服務需求出現時,美元資產可即時轉換為流動性資源,無需受制於外匯管制的政策框架。

配置美元資產的最便捷途徑

說到配置美元資產,很多人可能會想到美元定存、美債、美股。

不過說實話,這些方法要麼需要時刻關註市場行情,要麼得跟銀行簽一堆複雜協議,操作起來挺費時費力的...

提及美元資產配置,大眾可能首先想到美元定期存款、美國國債或美股投資。然而坦率而言,這些傳統方式要麼需要持續追蹤市場動態,要麼涉及繁瑣的銀行協議簽署,實際操作中往往伴隨較高的時間成本與專業門檻。

事實上,許多精明投資者早已發現更高效的替代方案——配置香港儲蓄型保險。

香港的美元儲蓄保單兼具以下優勢:

免追蹤行情:無需每日盯盤,鎖定長期收益

低門檻接入:無需複雜金融知識,標準化產品設計

資產全球化:以合法合規方式持有美元核心資產

流動性保障:保單可靈活部分支取,應對突發資金需求

尤其對於普通家庭而言,香港儲蓄險如同"美元資產的自動販賣機"——只需一次性合規投保,即可搭建起兼具美元保值、財富增值、財富傳承與稅務優化的國際化資產架構,真正實現"睡後收入"的被動增長。

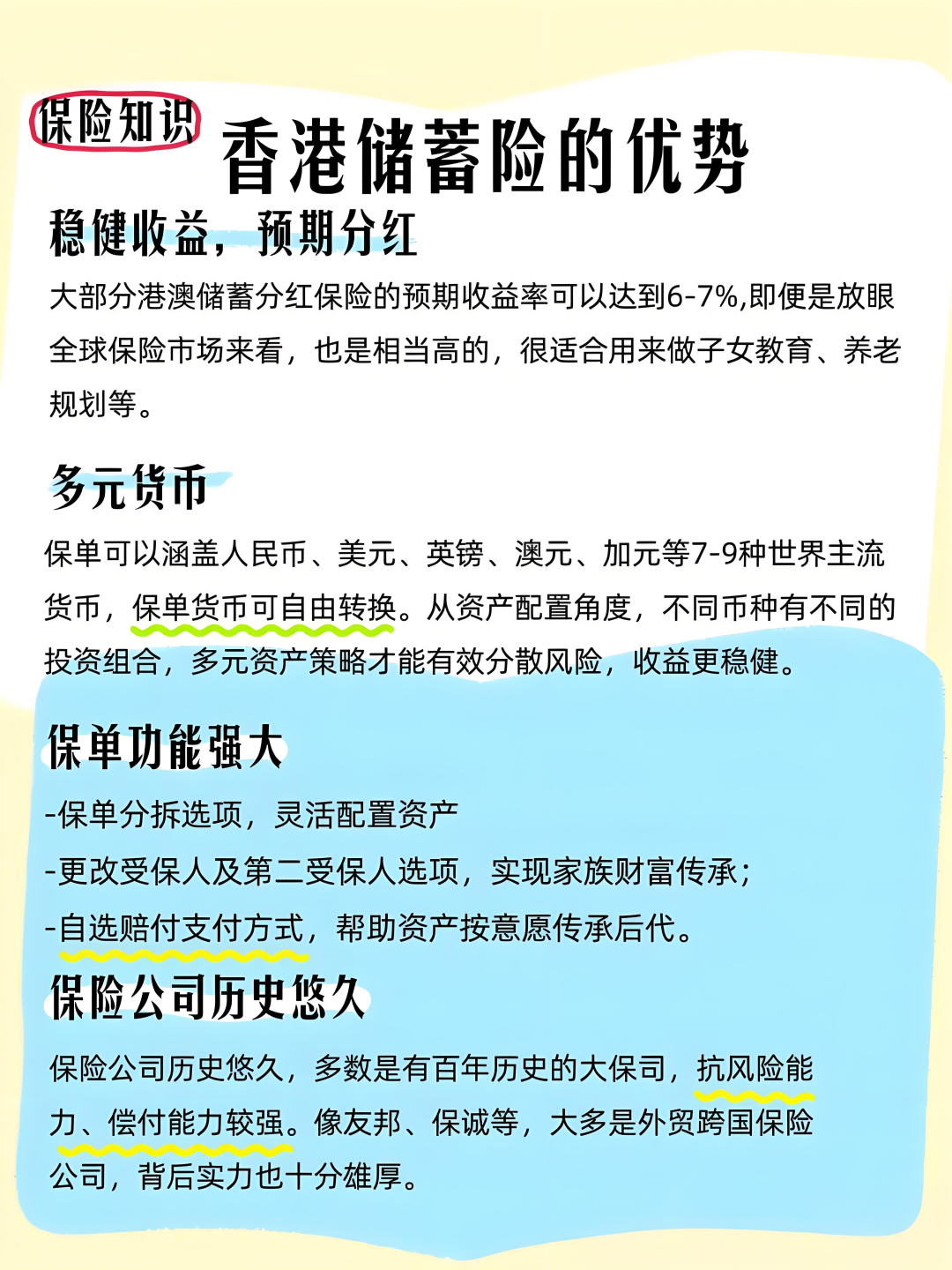

1.香港儲蓄險的優勢

1)收益穩健,預期分紅表現亮眼

先從最核心的收益表現說起——這類美元儲蓄分紅險的長期回報率(IRR)普遍可達7%以上,屬於穩健型投資產品中的佼佼者。

保單價值由兩部分構成:

保證收益:即便市場表現不佳,保單仍提供0.2%-1%的保底收益,確保本金安全。

非保證分紅:雖然分紅部分存在波動性,但香港保監局強制要求保險公司公開分紅實現率,目前主流保險公司數據普遍在95%-105%之間,历史表現穩定且透明,令人安心!

2)多種保單貨幣,降低通脹風險

香港各大保司的王牌儲蓄險,保單里大多涵蓋多達 9 種國際主流貨幣,

港元、人民幣、澳元、美元、英鎊、加元、歐元、澳門幣、新加坡元都有。

多元貨幣配置,相當於給資產穿了件“防彈衣”,無論美元升值還是其他貨幣貶值,保單價值都能在匯率波動中保持穩定。從資產配置的角度看,這種多貨幣、多市場的布局,是分散風險、抵禦通脹的智慧之選。

3)保單功能強大

香港儲蓄險支持保單拆分,想多保障一個親人,或者把部分財富換成另一種保單貨幣,又或者實現專款專用,都能輕松搞定!

能實現資產隔離、隱私保護,通過不同司法管轄區的優勢,讓財富管理既安全又靈活。

還可以無限次更改被保險人或指定第二受保人,避免因原始受保人離世導致財富積累中斷,讓財富在家族內部持續增長。

最貼心的是可以設置分期給付機制,既能防止後代揮霍,又能確保家人長期生活無憂,這份設計可以稱得上用心良苦!

4)保司历史悠久,抗風險能力強

香港保險業180多年的深厚底蘊,就是最好的信用背書。經历過無數次經濟風浪,壽險公司至今保持零倒閉記錄,這份成績單在全球都難找第二家。

香港的保險資金投資不受限制,可以投向全球的優質資產。保司資金可以全球配置,從股票、債券到林地、私募,通過專業的資產組合追求更優的風險收益比。

投資香港分紅險,就像把錢放進了一個超安全的保險櫃,穩穩當當的。

2、怎麼挑選香港儲蓄險

1)先看保司實力

保險公司實力越強,意味著投資能力越強,保單價值越高,客戶獲得的保單回報也就越高。

所以保險公司實力背景是我們考察的重點!

那麼問題來了,怎麼判斷一家保險公司是不是真正的“實力派”呢?

主要看三個硬指標:償付能力、信用評級和資產規糢。

我們可以參考全球公認的三大評級機構——標準普爾、穆迪和惠譽給出的評級。

如果一家保險公司能在關鍵項目上都拿到“A”評級,那基本上可以放心選擇了。

畢竟,能同時通過這麼多嚴苛考驗的保司,實力絕對經得起推敲!

2)再看收益情況

如果是偏穩健的朋友,可以選擇保證領取部分較高的產品,但可能分紅收益就沒那麼高。

如果是想要獲得更多的分紅收益,可以選預期較高的產品,相應的就需要承擔相對較高的分紅波動。

3)其次是資金回籠時間

如果近期有用錢需求,建議重點關註回本速度快或者可以早提取的產品——這類產品通常設有明確的回本年限,繳費結束後可以部分提取,資金靈活度滿分!

如果想獲得前期收益高的朋友,可以看看產品前20年的收益情況,如果偏向後期收益高,則可以著重看後20年的收益,當然還要結合是否有早提取的需求。

無論哪種選擇,關鍵是要匹配自己的財務規劃和人生階段,適合的才是好的。

4)最後是分紅實現率

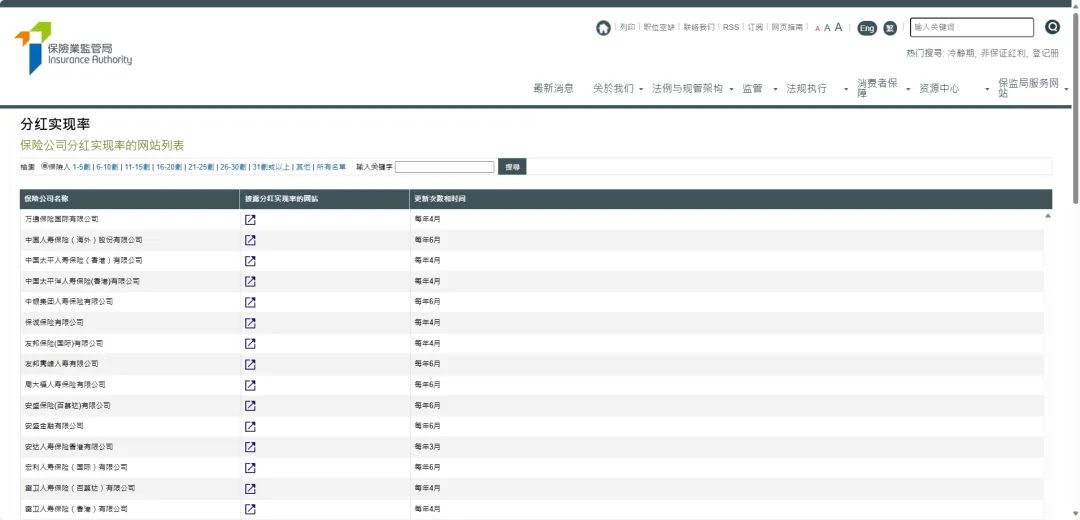

香港保監局在2015年推出的GN16指引,要求所有保險公司必須公布2010年以來的分紅實現率數據。

香港各個保險公司分紅實現率可以通過香港保監會網站查到。

分紅實現率就像保險公司的“成績單”,直接反映了分紅險產品的真實表現。挑選分紅險產品時,關鍵要看它的穩定性。

有些產品某年可能高達200%的實現率,但次年又跌到60%,這種過山車式的波動反而讓人心里沒底。

相比之下,那些常年穩定在90-100%區間的產品,就像班上的“三好學生”,雖然不會突然給你驚喜,但勝在穩定可靠,這才是真正值得托付的長期夥伴。

寫在最後

說到底,在這個美元“稱霸”的金融江湖里,配置美元資產就等於給錢包辦了張“國際通行證”!

尤其是下面這4大人群:

✅️ 有全球資產配置需求:希望分散風險,保護資產購買力。

✅️ 計劃出國留學或移民:未來有美元支出需求,如學費、生活費等。

✅️ 從事國際貿易或跨境業務:收入或支出涉及美元,自然需要對沖匯率風險。

✅️ 長期投資者:擔心國內投資風險,定存利率持續走低,想要追求長期穩健,持續可觀的收益。

香港儲蓄險,則以其獨特的優勢,成為美元配置中的”黃金搭檔“——既保持美元的流動性,又通過保險特有的穩健增值機制。