今天來分享香港保險經典案例,客戶是35歲的C先生,他的太太剛誕下一對龍鳳胎,帶來了喜悅的同時,也為這個小家庭帶來了更大的責任。C先生想要為自己的孩子提前建立教育金和為自己與妻子規劃養老生活。他準備拿出20萬美元的閑置資產購買一款香港熱銷主流的儲蓄分紅產品。

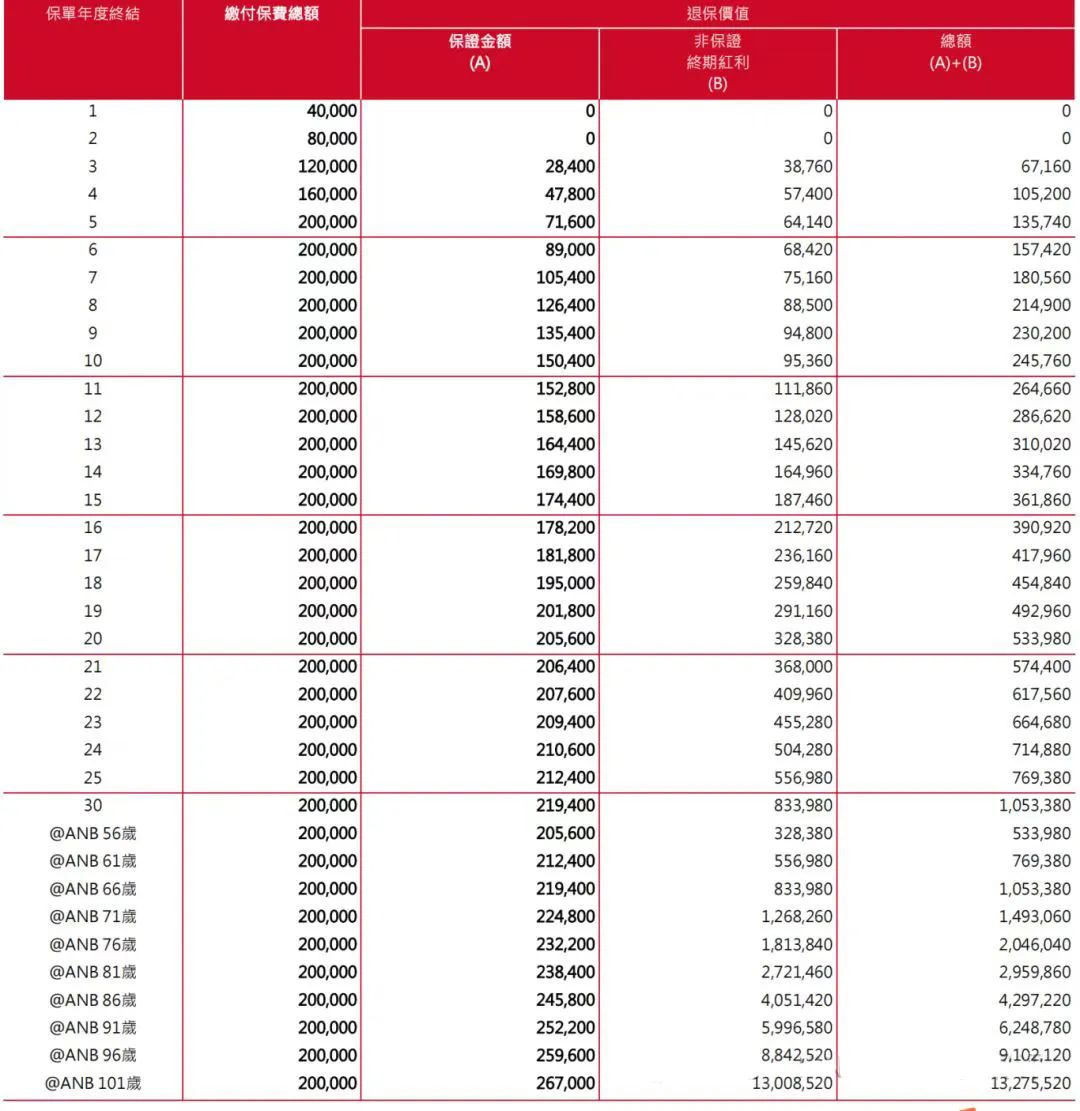

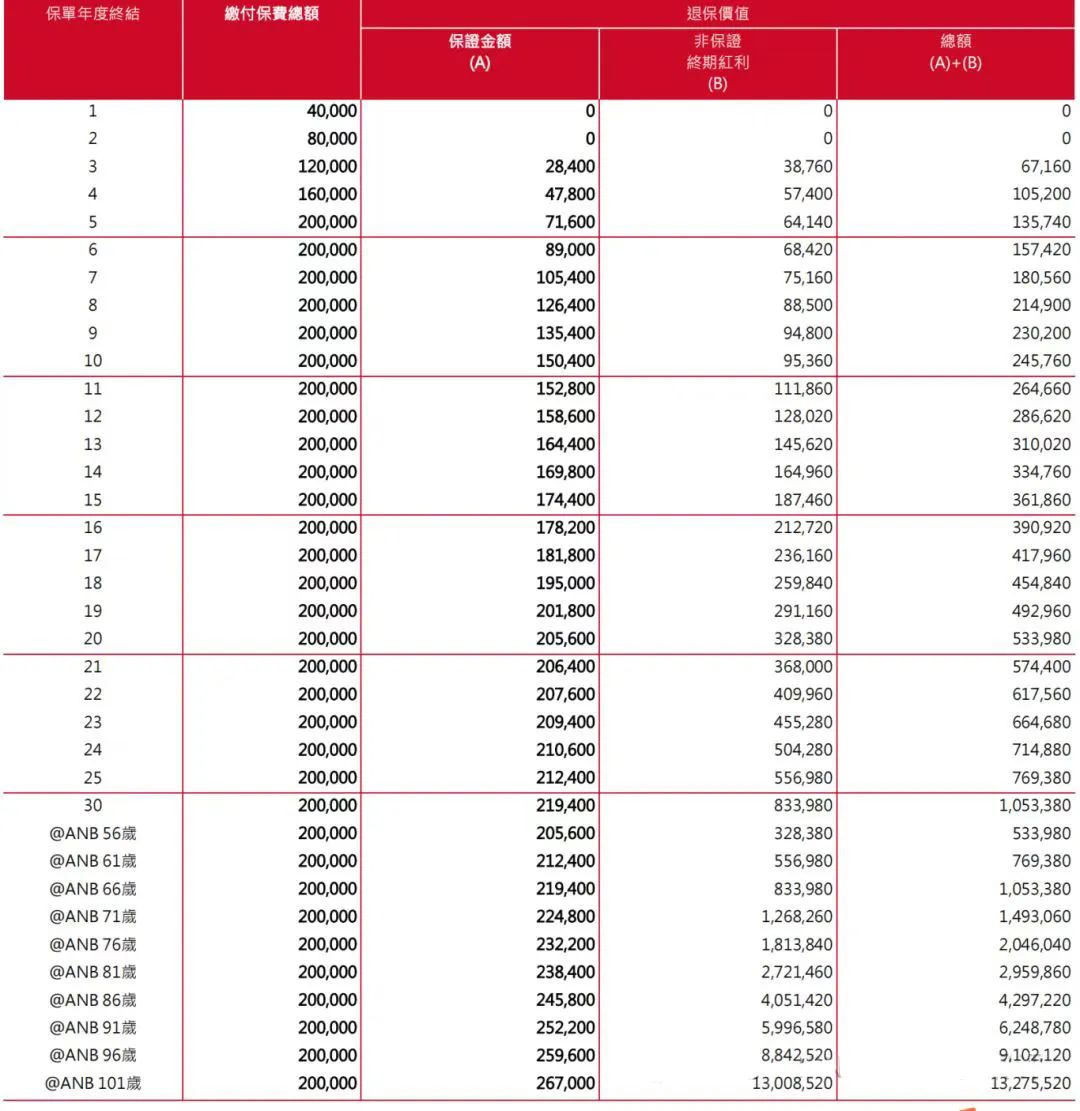

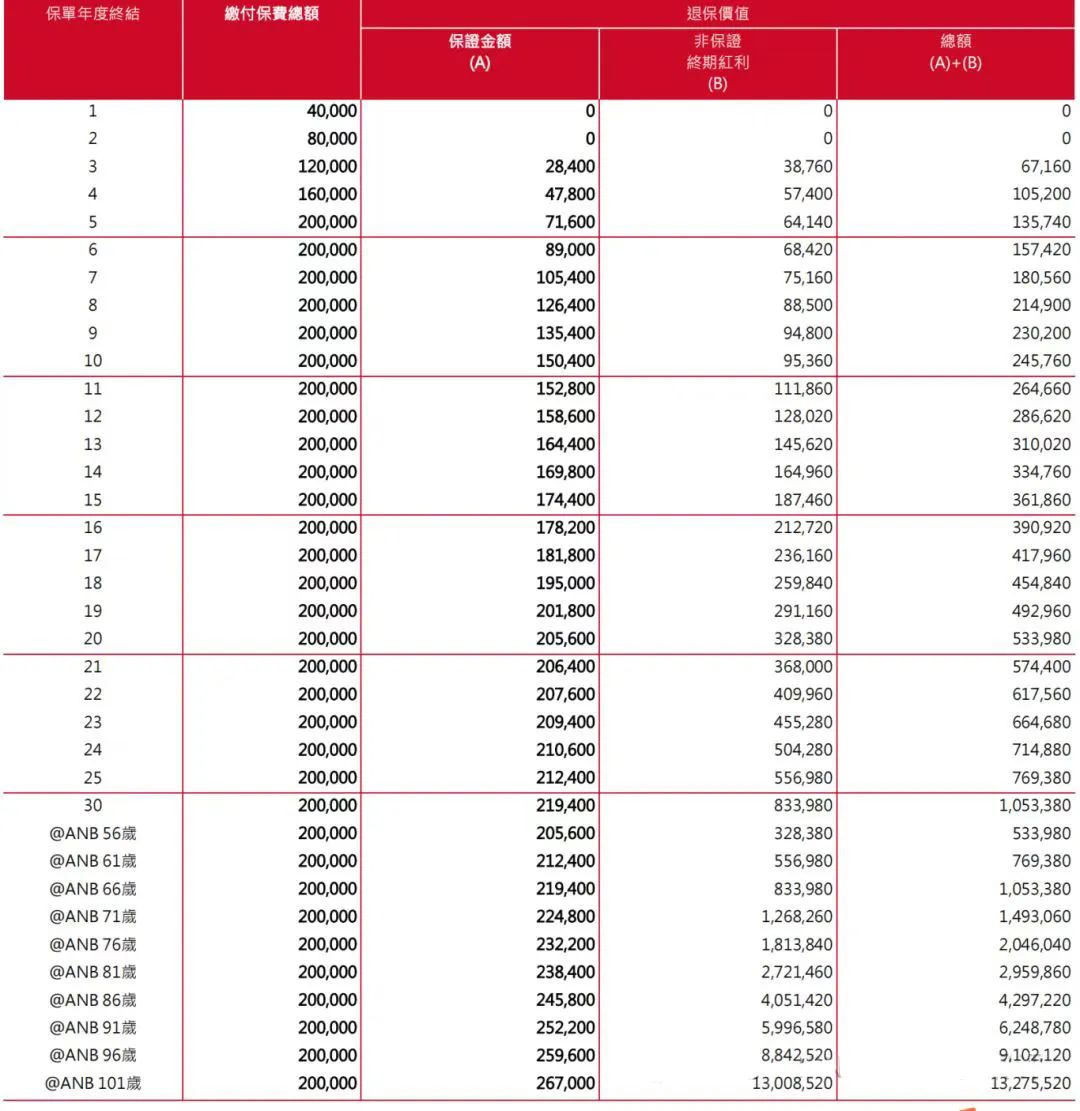

5年交第8年回本;保單第17年,20萬本金變41.7萬,翻倍!保單第25年(C先生61歲),20萬美元“利滾利”變為76.9萬美元,換算成人民幣561萬!這筆錢不僅可以照顧養老生活,還可以承擔孩子的學業費用,真香!

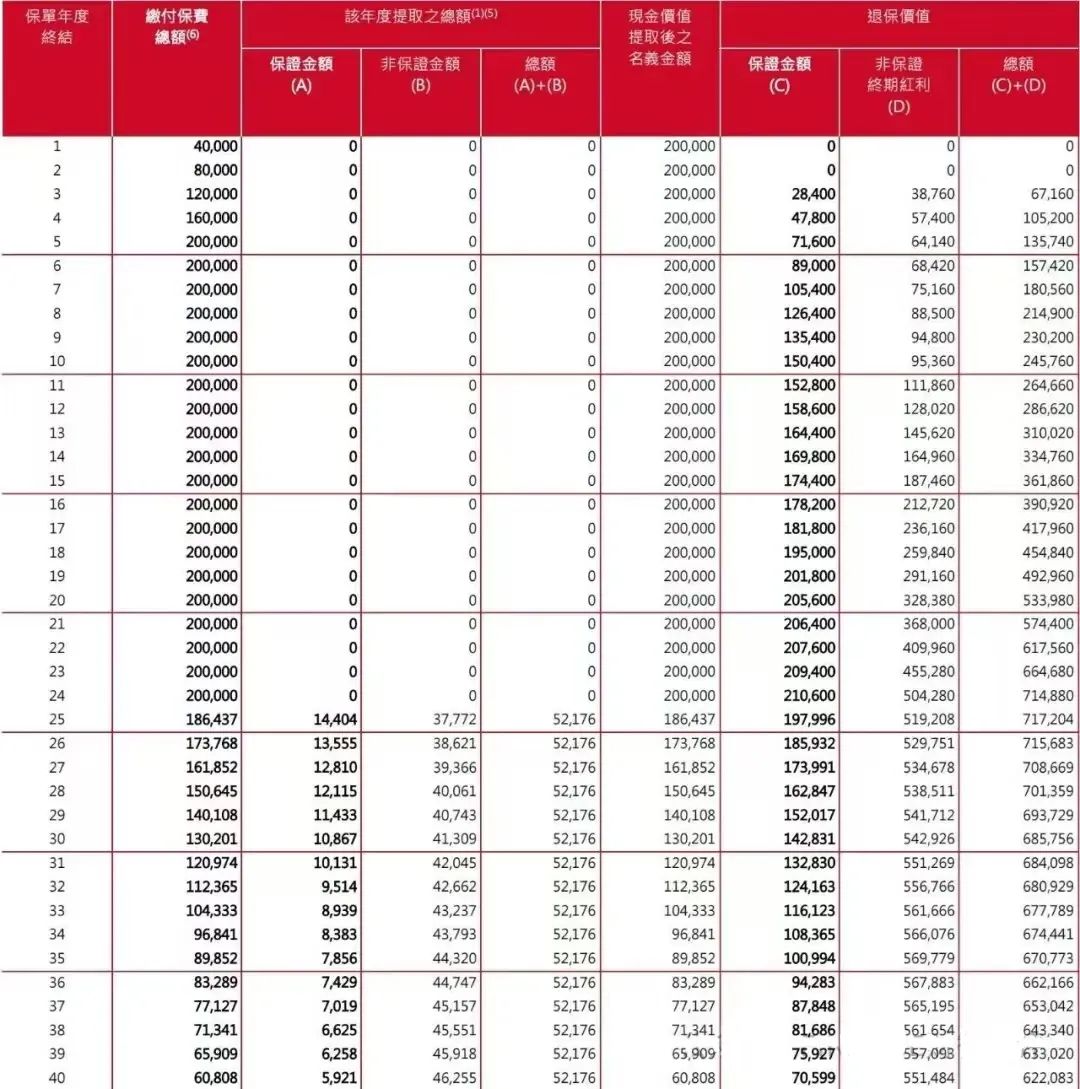

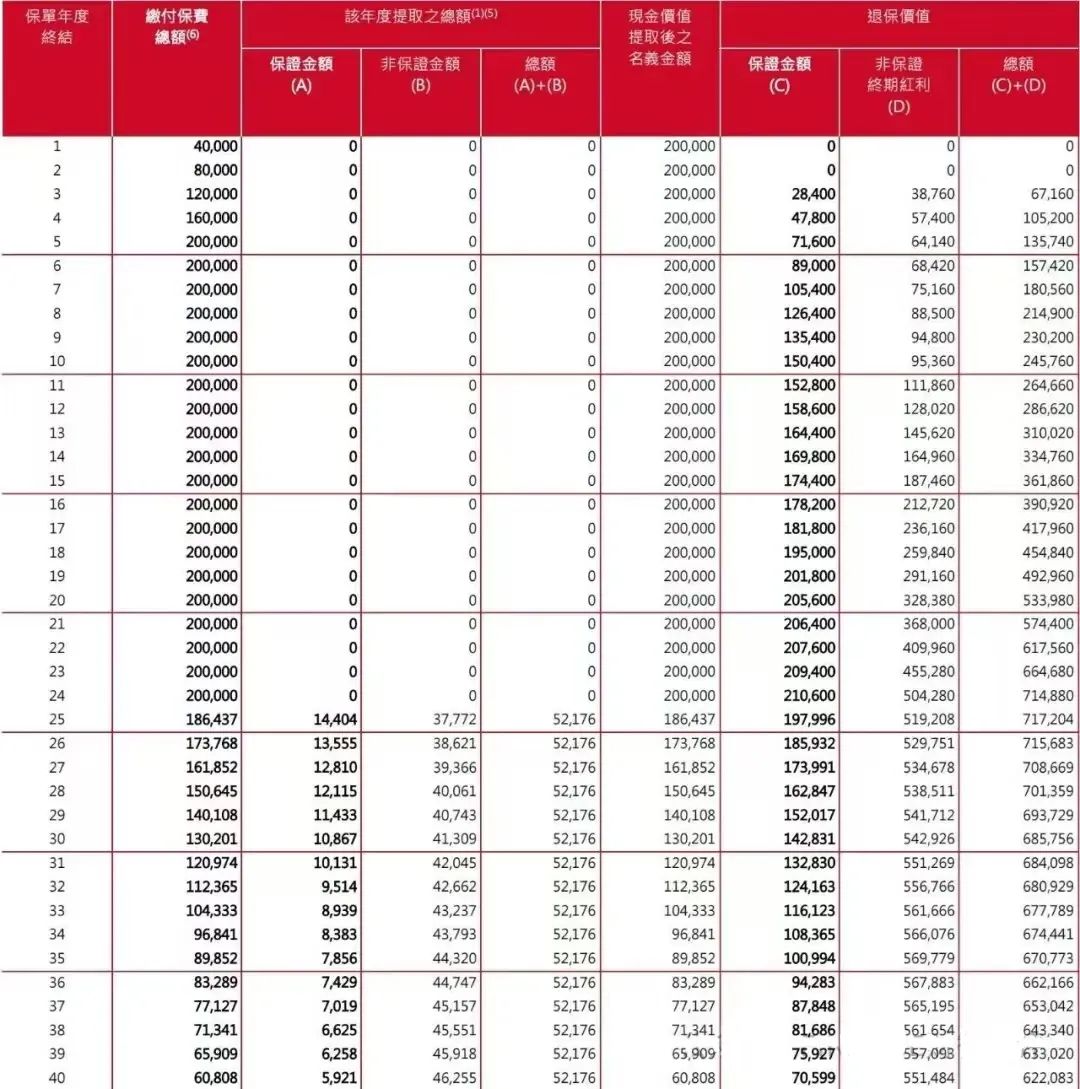

當C先生60歲、雙胞胎25歲時,開始每年固定領取:

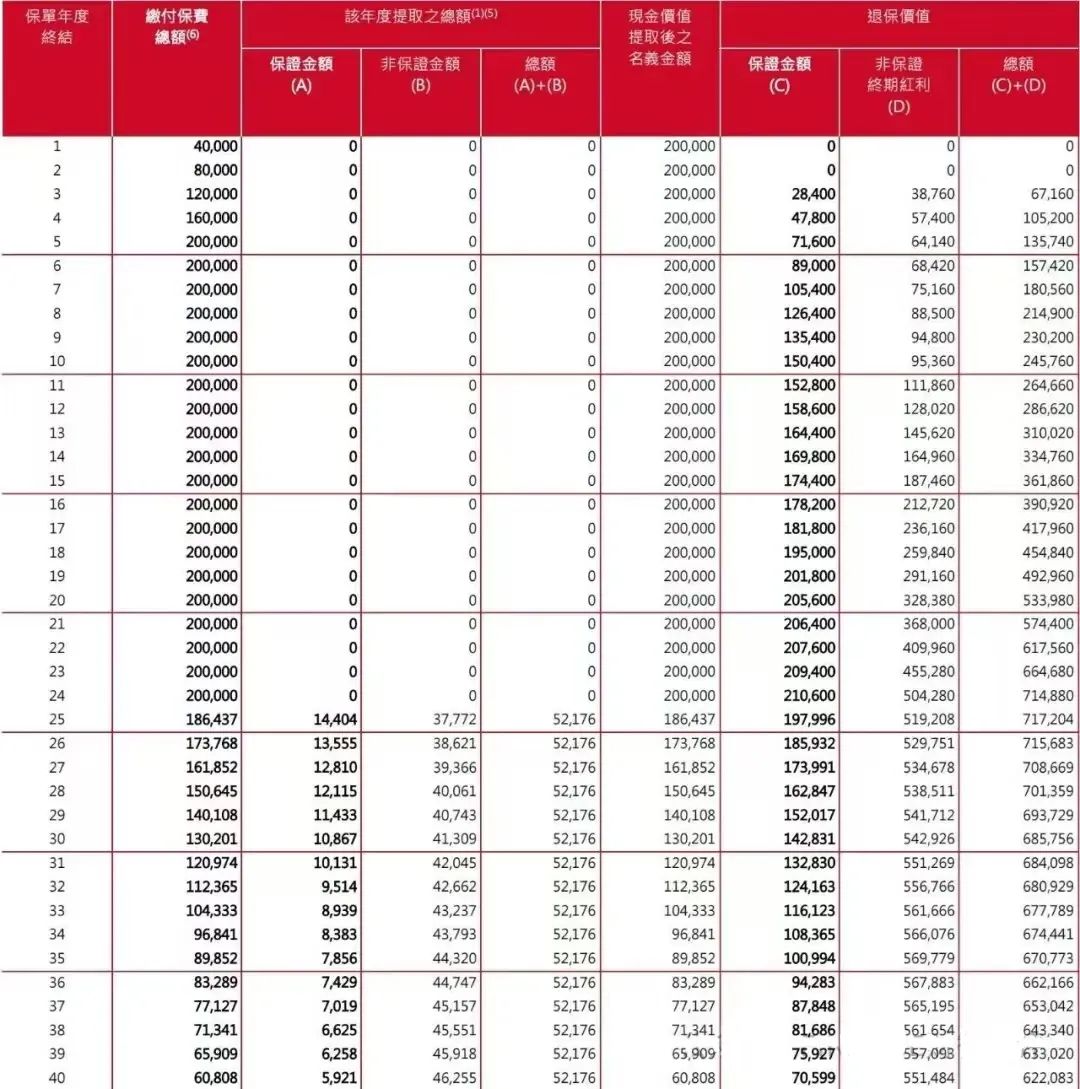

當C先生60歲時,孩子們也25歲了,開始領取養老年金至101歲;C先生61歲,可以每年領取52176美元,折合38.08萬人民幣;每月領取3.17萬人民幣。C先生64歲,領了4年,共領回20.87萬美元,已經回本了;C先生70歲,共領回52.17萬美元,此時退保還能拿回67.7萬美元!C先生80歲,已領取104萬美元,保單內剩余60萬美元;C先生90歲,共領取156萬美元,保單內剩余52.1萬美元,約380萬人民幣!這筆錢在C先生和妻子壽終正寢後,還可以作為遺產傳承下去。香港保險的魅力優勢就在這裏,是家庭財富持續傳承的堅實保障。

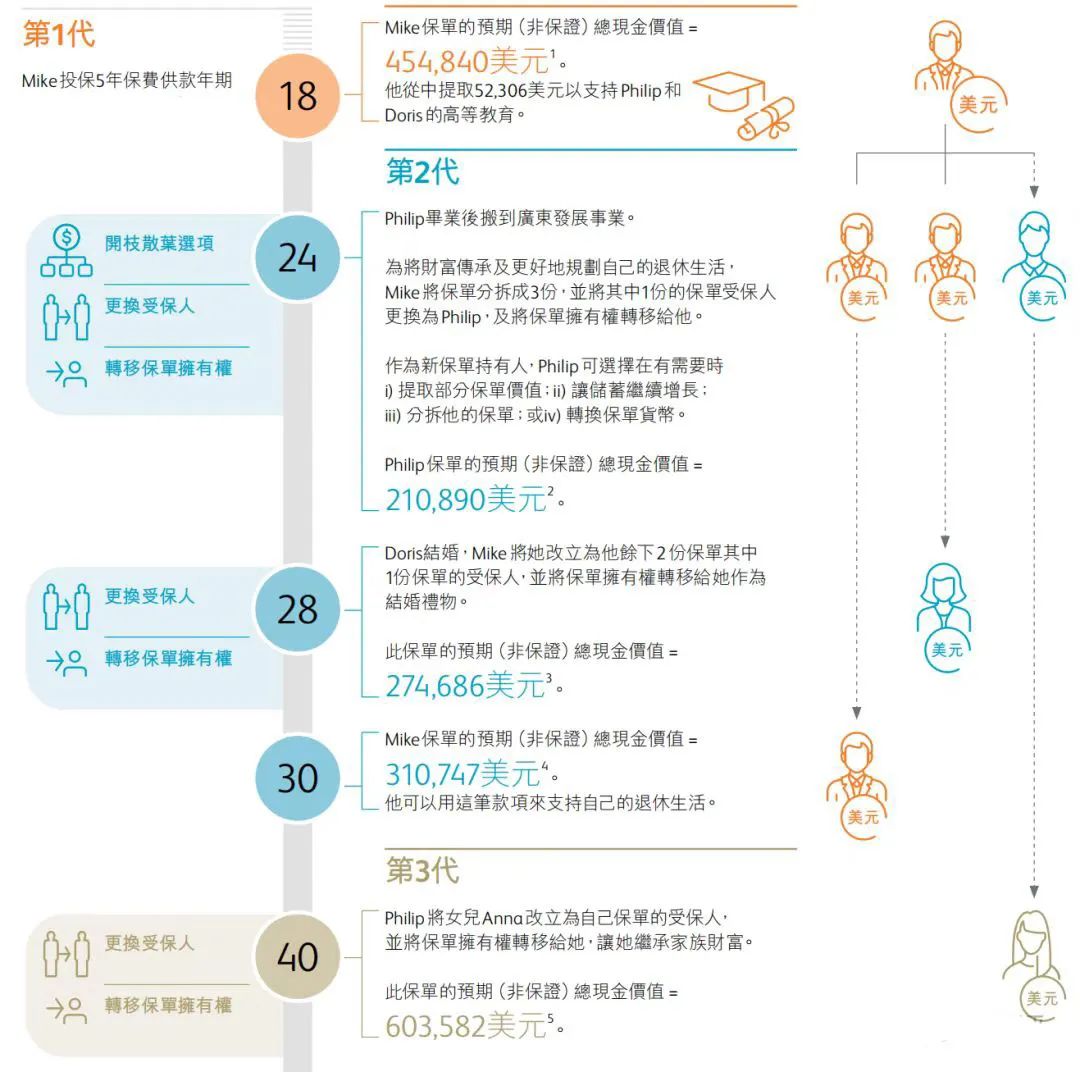

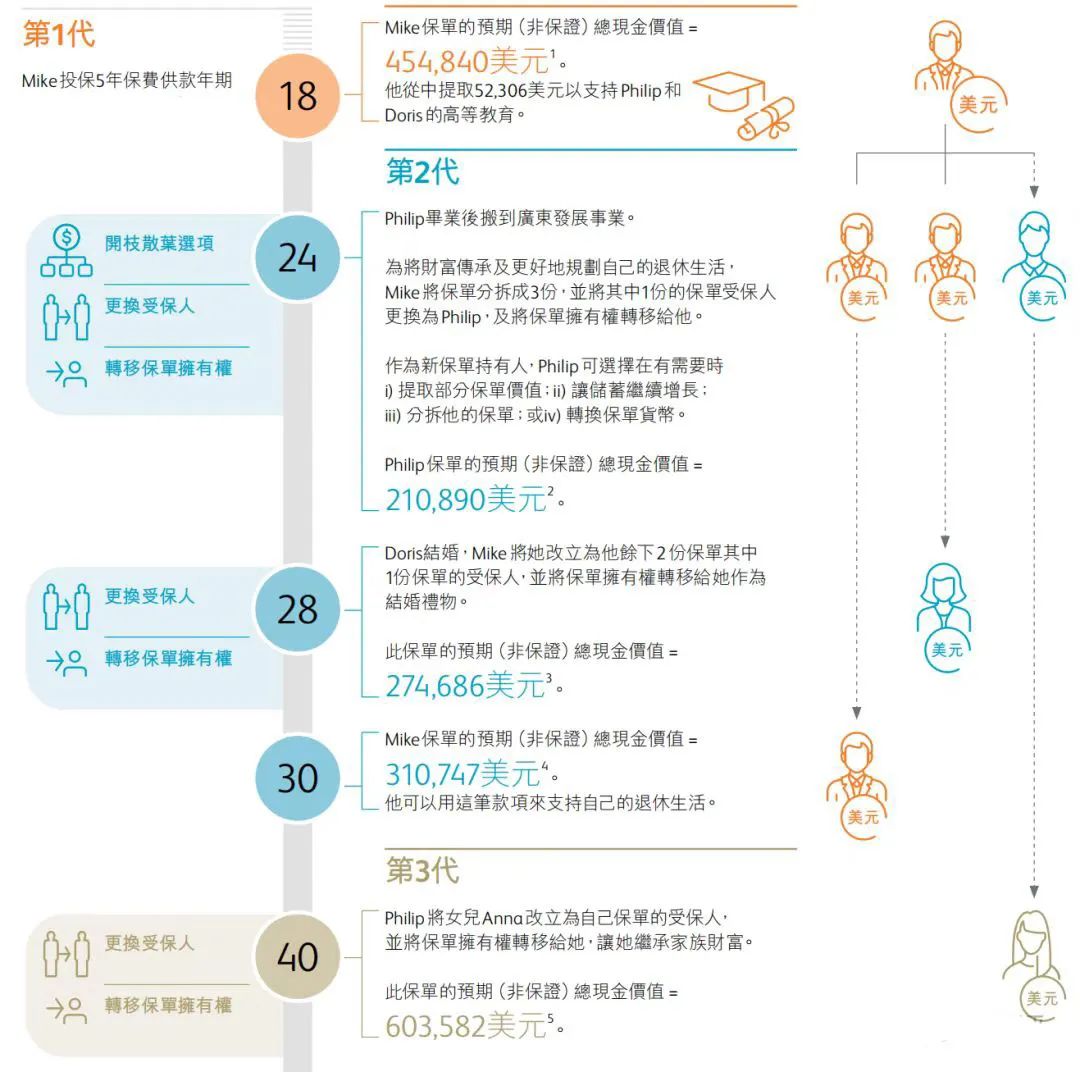

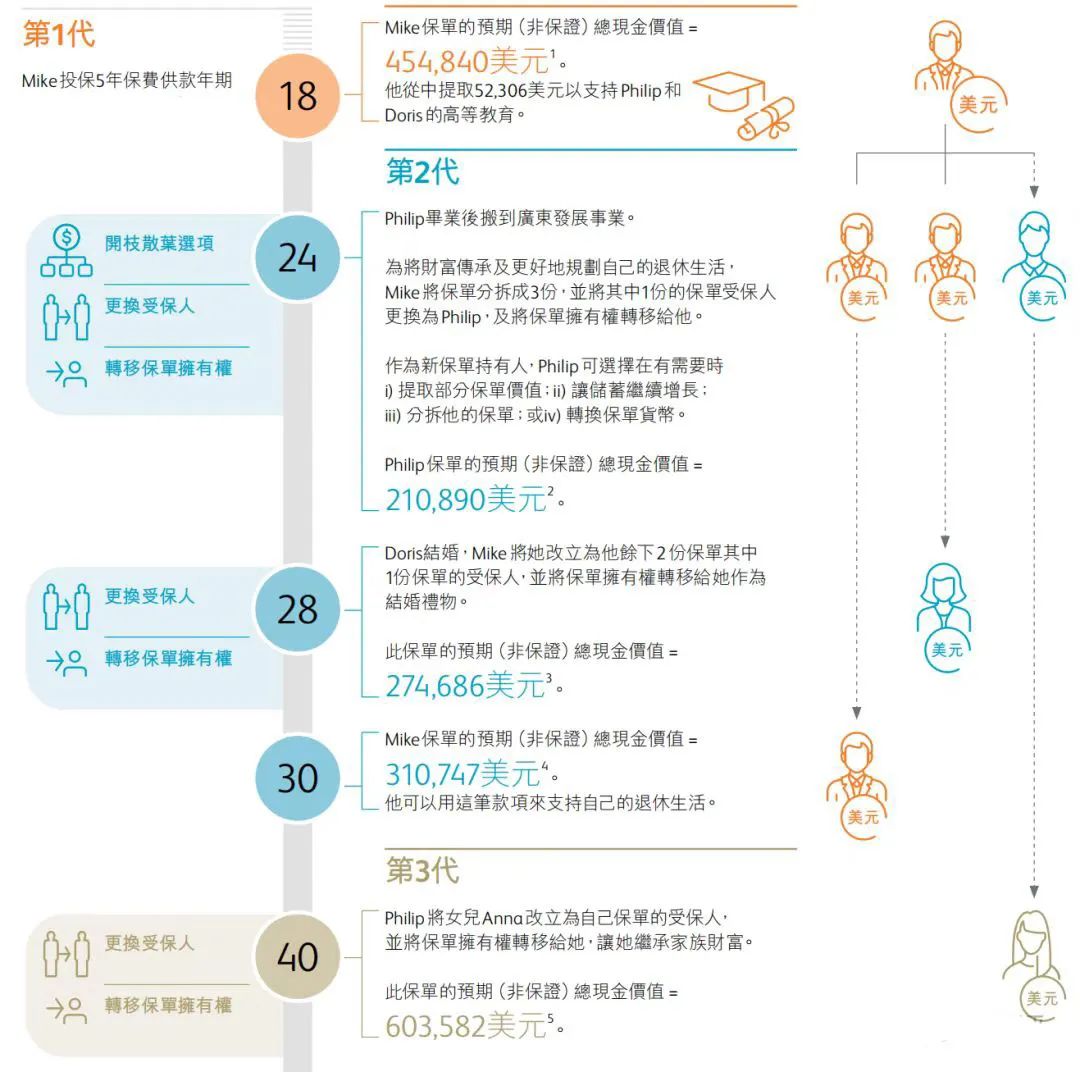

C先生在保單第18年時,龍鳳胎兒女都18歲該上大學了,選擇部分退保取出52306美元支付他們的學費(約人民幣38.18萬)。在兒子小a24歲時,C先生決定將保單拆分成3份,其中一份給了兒子a,保單價值21.08美元,讓兒子可以持有,可以發展他的事業。

在女兒小b28歲時步入婚姻殿堂,C先生又將手裏剩余的兩份保單,拿出一份作為結婚禮物給了女兒b,總價值27.47萬美元,可以用來買房買車,這筆錢只屬於女兒,不算做夫妻共同財產。

在保單第30年,C先生65歲時,保單剩余現金價值還有31.07萬美元,約226萬人民幣,可以用作夫妻二人的養老金。

買香港保險最起碼要持有10年至以上時間,所以在買時一定要考慮自己的資金是否可以長時間不用。

香港保險長期收益高,10年復利收益可達4%,20年復利收益可達6%;可以在最短的時間內實現資金翻倍和回流。

香港保險多是以美元為保單貨幣,可以對沖貨幣風險,避免因通貨膨脹導致資金貶值。

需要為未來提前做準備的:包括孩子教育金、大人養老金、家庭安全資產、後代資產傳承等。未來家庭不可避免的大項支出必然會發生。

對於有危機意識、想提前籌劃可能的遺產稅、房產稅、甚至離婚後財產糾葛的朋友們,請註意:只有香港保單能夠實現精確傳承,並與債務、家庭糾紛隔離。