離岸破7.35,2025為什麽要有美元資產

2025年持有美元資產的必要性

在岸與離岸人民幣對美元匯率1月3日均出現下跌,其中在岸人民幣一度跌破7.3關口,這是自2023年11月以來的首次。這一現象引發了市場廣泛關註。

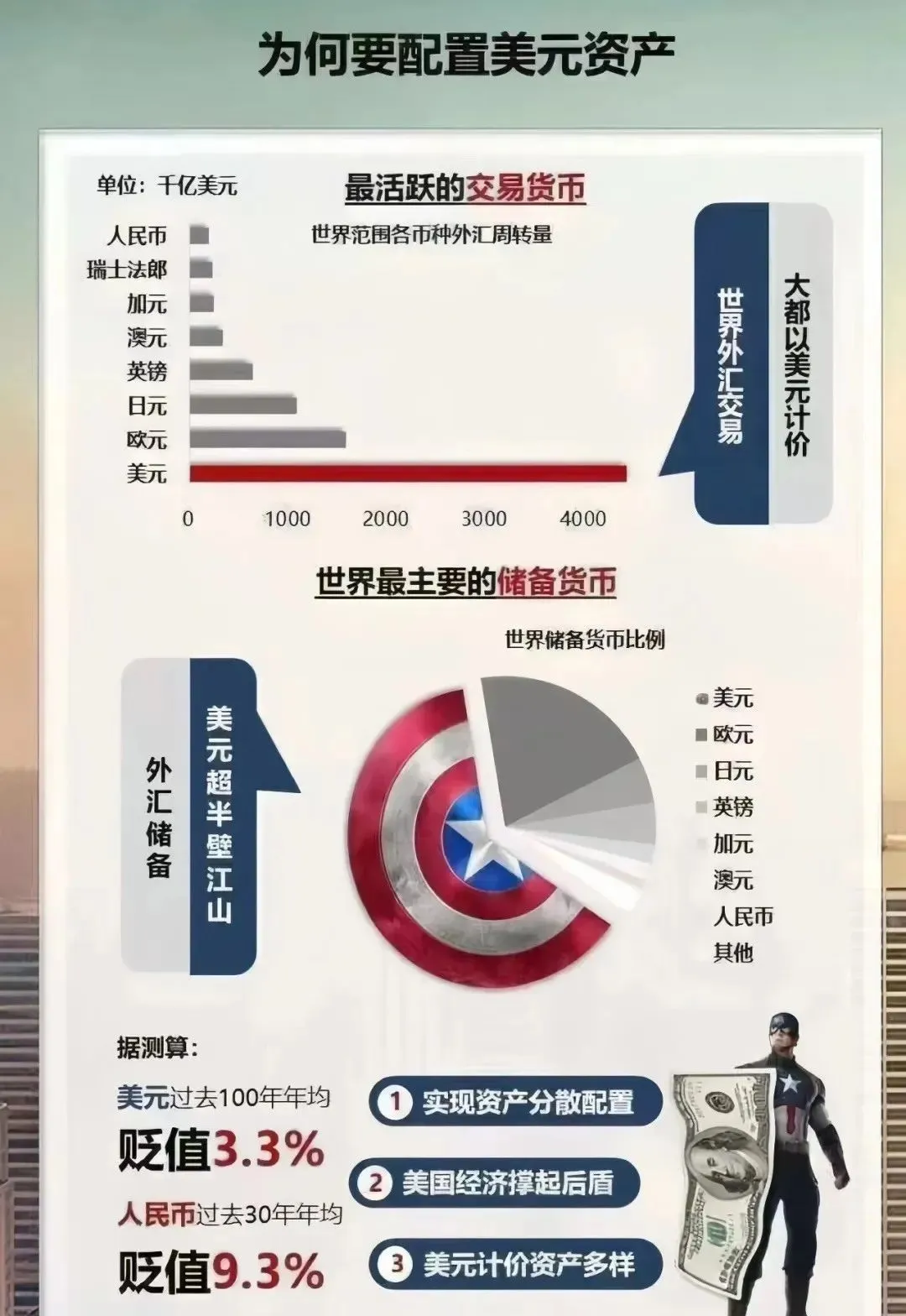

全球資金流向美元資產的趨勢橋水基金聯席首席投資官卡倫·卡爾尼奧爾-坦布爾揭示了一個引人註目的現象:全球大約80%的跨境儲蓄最終匯聚於美元資產。

這一數據不僅凸顯了美元在全球金融市場的主導地位,也反映了投資者對美元資產的持續青睞。

這種現象背後的原因是市場上優質金融產品有限,使得投資者傾向於選擇美國股票作為投資標的。

這表明,在國際投資環境中,對於美國資產的需求超過了其他國家對美國金融產品的購買意願。

美元持續走強的原因分析

美元之所以長期保持強勢地位,主要歸因於其作為世界主要儲備貨幣之一的地位穩固,並且在全球範圍內被廣泛接受和使用。

此外,美國經濟相對穩健的表現也為美元提供了支撐。

因此,當投資者尋求避險或追求更高收益時,往往會選擇增持美元及其相關金融工具,如債券、股票等。

這種趨勢反映了資本流動背後的理性選擇:追求最大化回報是決定投資方向的關鍵因素。

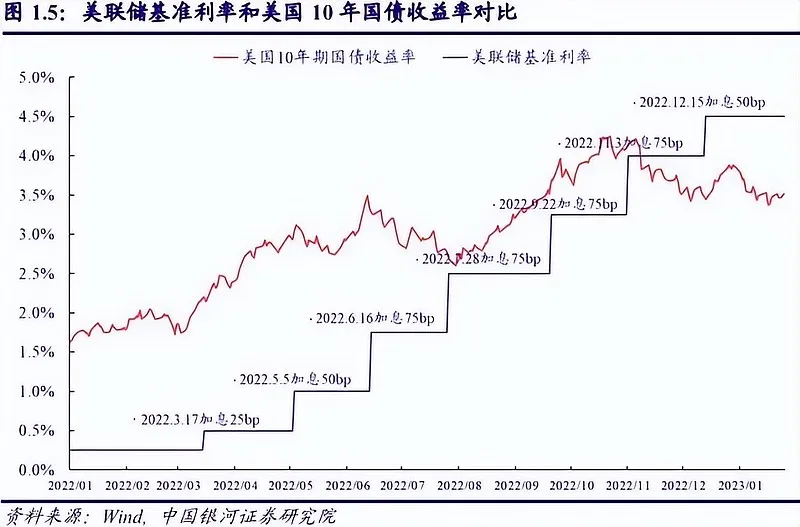

盡管美聯儲在過去一年中實施了三次降息,將聯邦基金利率下調至4.25%-4.50%,美元指數卻依然呈現上升趨勢。這一現象似乎與經濟學理論相悖。

深入分析兩個關鍵數據可以揭示其中的原因:從長期國債收益率來看,美國10年期國債的收益率維持在3.8%到4.5%之間,而英國為4.59%,德國為2.3%,法國為3.14%,中國則跌破了2%,日本更是常年維持在接近1%的水平。

這種差異表明,相較於其他國家,美國國債提供了更高的回報率,吸引了大量資本流入。

考察銀行存款利率,美國的一年期存款利率約為3.7%,高於歐元區的3.1%,中國的1.35%,以及日本的幾乎為零。

較高的存款利率進一步增強了對美元資產的需求。資本追求利潤最大化的本質意味著,無論是購買美債還是存入美國銀行,投資者都能獲得比其他國家更為可觀的收益。

因此,資金不斷流向美元市場,推高了美元匯率。這一過程形成了一個良性循環:美債的高收益率吸引更多的資金流入,進而推動美元升值。

全球的不穩定因素也增加了避險需求。例如,韓國的政治局勢變化、動蕩以及歐洲面臨的挑戰等都促使資金尋求安全的避風港。

在此背景下,新興市場普遍表現不佳,相比之下,美元作為傳統的避險貨幣顯得更加有吸引力。

盡管經歷了降息政策,但由於其相對較高的債券和存款利率以及全球不確定性帶來的避險需求,美元仍然保持強勢地位。

美元資產配置的穩健途徑 在眾多金融工具中,除高風險高回報的如美股指數基金和股票外,有三種安全穩健的途徑受到投資者的青睞。

1、美元存款 對於短期(1年以內)的投資,美元存款是一個理想的選擇。

以香港銀行為例,其美元存款利率在短期內表現強勁,其中7天期限的最高利率可達13%,顯示出較高的收益潛力。

這類產品通常保證復利在4%左右,並且能夠鎖定5-10年的收益,不受美聯儲降息政策的影響。

3、長期分紅保單 對於那些希望長期持有美元資產以對沖風險、有全球化資產配置需求,以及計劃為孩子未來出國留學或移民的家庭來說,長期分紅保單是非常適合的選擇。

這類產品一般在6年左右回本,主流的香港長期分紅保單預期收益率約為7%的復利。