富人稅來了?征稅20%?

弗蘭克林:在這個世界上,只有死亡和稅收是不可避免的。

最近全網瘋傳,富豪在海外的投資收益,可能要交稅了!

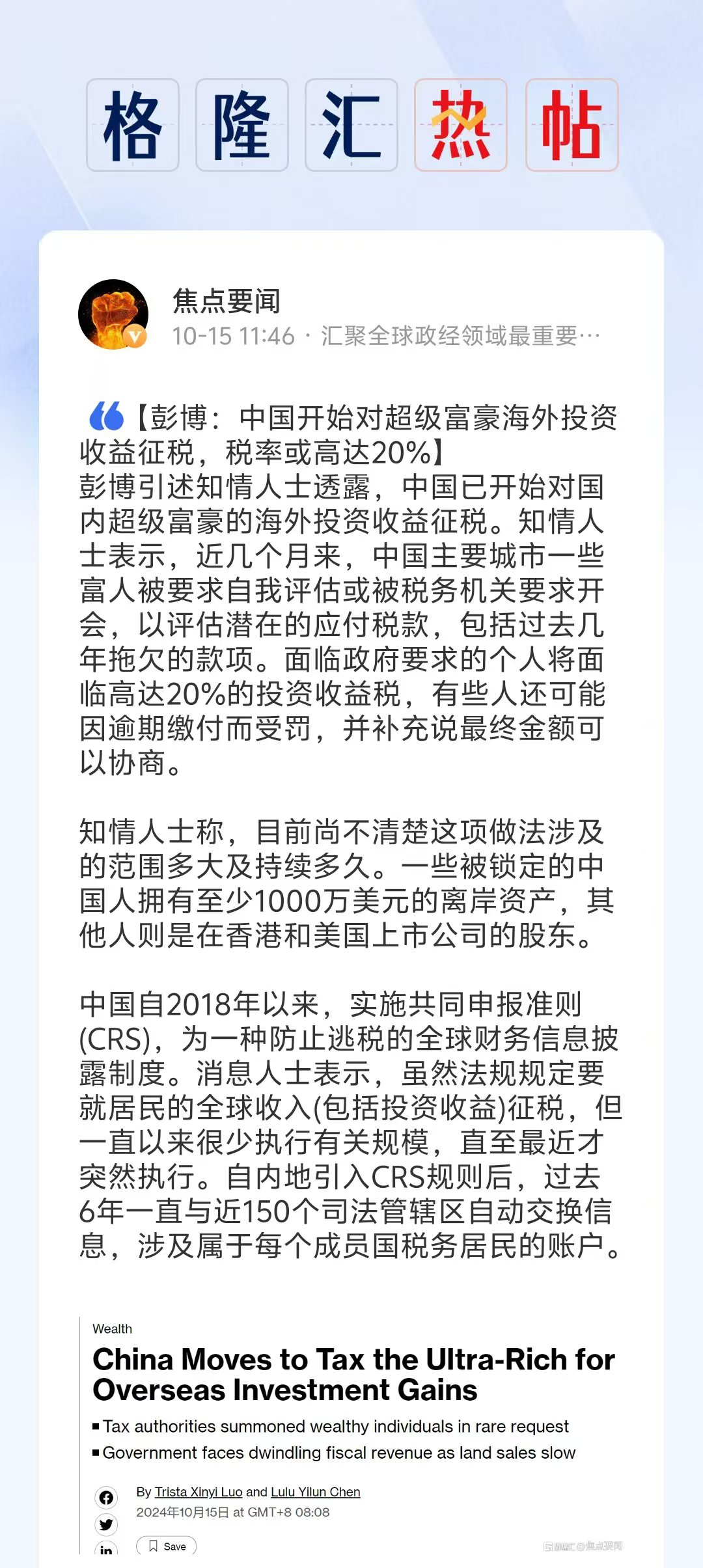

“小靈通”的彭博社最近報道:中國已開始對當地的超級富豪海外投資收益征稅,有關稅率或高達20%。

近數個月來,中國主要城市的一些富豪被要求自我評估,或被稅務機關召開會議,以評估潛在應付稅款,包括過去幾年拖欠的款項。

不過,從現有文件來看,針對境外所得征收個人所得稅尚無具體細則。

近期傳聞中的“中國要對全球範圍內具有中國國籍的高凈值人群征收稅”“1000萬美元是門檻”“海外上市公司股東被波及”等信息尚無權威依據。

海外所得通常包括——

海外公司的分紅

海外公司的未分配利潤

境外轉讓離岸公司股權

境外家族信托收益

海外股票收益及轉讓

海外薪資所得

有人問,稅局如何知道我的海外賬戶?別忘了CRS。

內地自2018年以來,實施共同申報準則(CRS),這是一種防止逃稅的全球財務信息披露制度。

過去6年,中國與近150個司法管轄區自動交換信息,涉及屬於每個成員國稅務居民的賬戶。

德勤中國副主席表示,中國已掌握了CRS數據庫,故稅務機關可輕松地從這些數據發現征稅的機會。

不少稅法人士認為,一國對應稅居民境外所得征稅是大勢所趨,中國跟進國際做法或只是時間問題。

很多人關心的問題,我的香港保單要征稅嗎?目前香港保險的理賠款,和分紅收益是不在征稅範圍的。

香港保單的配置,依然是最安心的投資首選,也是稅務籌劃最高效的方案,適當配置可合理節稅。

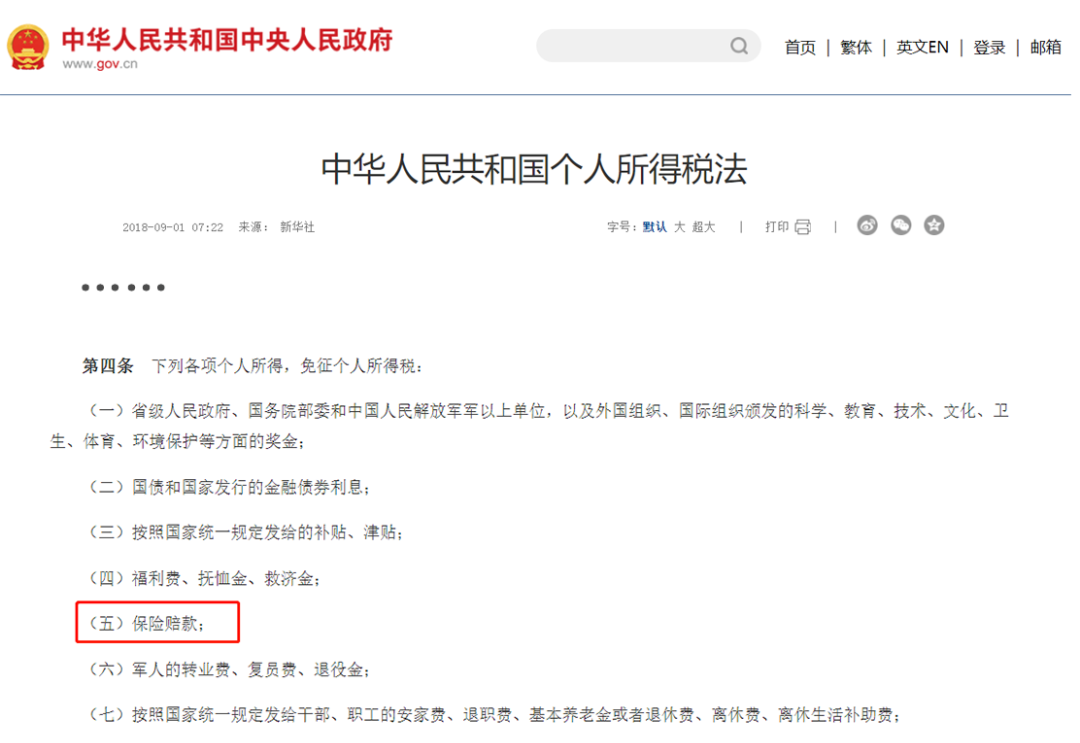

1、免征個人所得稅

根據《中華人民共和國個人所得稅法》第四條第五點,保險賠款是可以免征個人所得稅的。

這裏的“保險賠款”通常是指重大疾病賠償款、意外險賠償、醫療險賠償、身故賠償金等。

中國目前不對資本利得征稅。而現在主流的香港多元貨幣儲蓄這種保險計劃,本質上都是以資本利得的形式體現,分紅部分目前也暫免個稅。

也就是說,香港保單為投資者提供了一個無負擔的增長環境,使資產在穩健增長的同時,避免了額外的稅務開支。

2、遺產稅的天文數字與港險智慧

內地遺產稅也是老演員了,雖未正式開征,但制度上已預留空間,就等靴子落地了。

據悉,世界上已經有100多個國家開征了遺產稅,遺產稅的天文數字你了解嗎?2022年,韓國三星電子的長公主李富真貸款交遺產稅上了熱搜,貸款金額高達5.4億!

而香港,遺產稅自2006年後不需要征收。香港保險不僅作為財富管理工具,更具備強大的稅務規劃功能。

通過將資產註入保險計劃,投資者可有效規避未來可能的遺產稅和贈與稅,確保家族財富得以安全、合法地傳承給下一代,實現了財富的長期保值與增值。

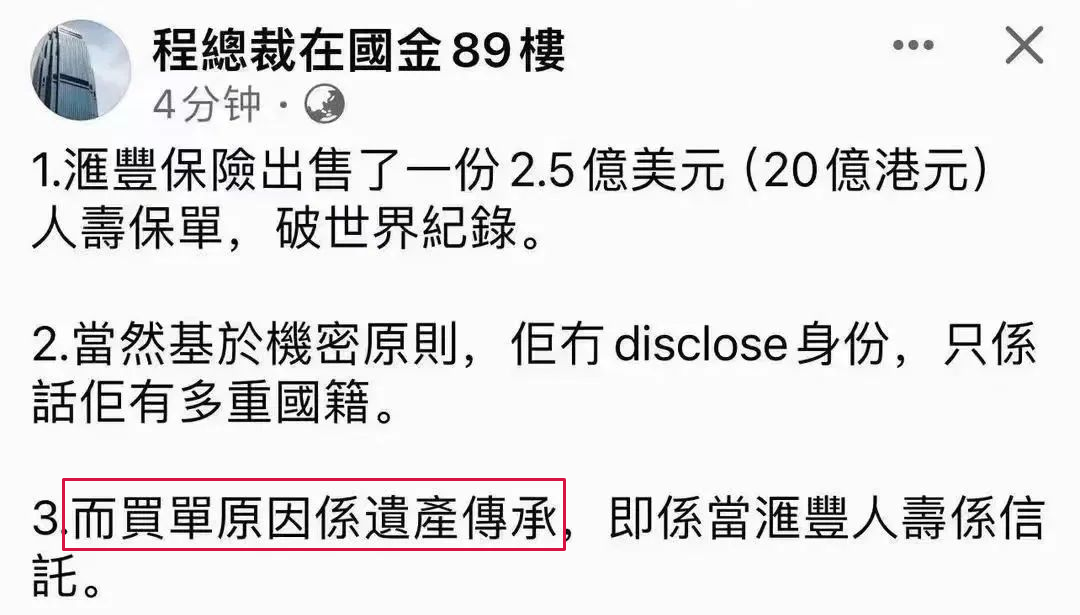

正是出於遺產傳承的考慮,亞洲富豪斥資2.5億美元購買香港天價保單。

香港保險

避險、避債特性

經濟放緩下,香港保險以其復利效應助力高凈值與中產家庭保值增值,抵禦財富縮水風險,實現長期穩健增長。

對中產及以上家庭而言,將部分房產資金轉向保險投資,享受穩定收益與靈活配置,為後代留下可傳承的免稅財富。

面對全球經濟波動、投資渠道受限、內地收益率下調,香港保險成為資金的避風港。

香港多元貨幣保單,以其多元化投資組合、靈活提取功能及長期可觀收益,吸引內地高凈值人群投保,特別是在北上廣等一線城市,成為資產荒下的投資新風向。

利用法律與制度優勢——

信息保密:香港保險提供高保密性,減少資產信息泄露風險。

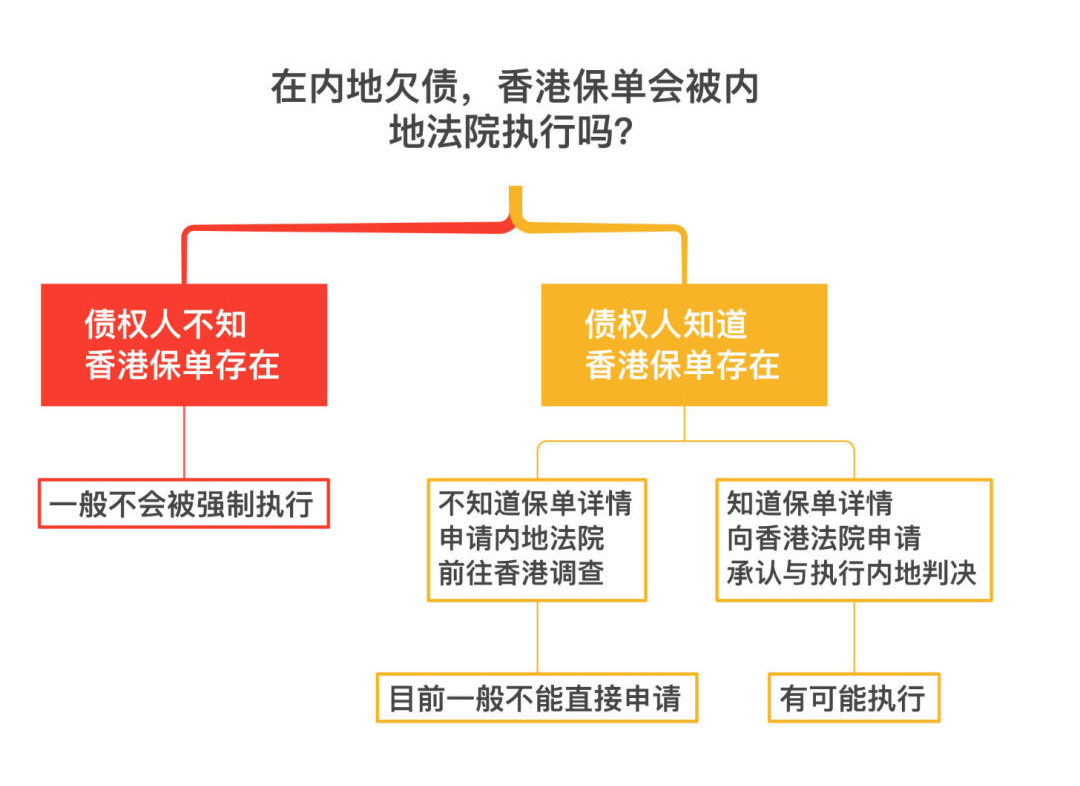

訴訟難度:跨境訴訟難,為債務隔離築起法律屏障。

法律體系差異:利用港內法律差異,優化資產保護策略。

精心設計保單——

指定受益人:明確指定,避免賠款被視為遺產償債。

選擇投保人:優選無債務風險的家庭成員,確保保單價值安全。

適時投保:提前布局,有效隔離潛在債務風險。

▼▲▼

香港保險,憑借其獨特的法律、稅收及監管環境優勢,成為了眾多投資者實現稅務籌劃、資產隔離及跨境資產配置的重要工具。

然而,值得註意的是,任何節稅避債行為都需建立在合法合規的基礎上。

強烈建議高收入、高凈值人群尋求專業理財顧問的協助,在全面評估風險的情況下,精心設計保單結構,以確保方案科學、合理。

把準備做在前面,早做永遠勝於匆忙!