對超級富豪海外投資收益征稅?真相在這裏!

前言

近日受西方某頗具影響力的媒體報道影響,坊間開始盛傳“中國要對全球範圍內具有中國國籍的高凈值人群征稅”“1000萬美元是門檻”“離岸資產危”“海外上市公司股東被波及”等各種真假不明的信息

聽聞這些信息,作者團隊第一反應是“我國全球征稅難道是什麽新鮮事嗎?”

但凡長期關註我國稅收政策的夥伴們應該都記得,我國所謂“全球征稅”的實施細則早在4年前年就已經公開了。2020年1月17日,財政部、稅務總局就發布了《關於境外所得有關個人所得稅政策的公告(財政部、稅務總局公告2020年第3號)》(簡稱“3號文”),把稅收範圍、計算方式、抵免範圍和申報細節等都說的清清楚楚了。

所以,“中國開始全球征稅”屬實不算太陽下的新鮮事。只是,在執行層面上可能力度不大而已。

中國真要全球征稅?

從當代稅收理論上來說,公民向國家納稅的理由及合理性主要有以下三點:

1. 需要的分擔:國家向人民征稅,是為了實現其職能所需經費的需要,而人民有分擔公共需要的義務(公需說、義務說、犧牲說、掠奪說等)

2. 勞務的報償:國家向人民提供利益,人民向國家納稅作為報償(交換說、保險說)

3. 經濟調節:國家征稅不僅取得財政收入,而且對社會經濟的發展發揮調節作用(社會政策學說、邊際效用說、調節杠桿說等)

因此,其實中國公民多年來一直有義務為自己的全球收入納稅,但一直沒有實際執行,這與我國基本市場經濟發展較晚,以及相關規範尚未制訂完善、避免高凈值人群外流等原因有關。

目前,隨著我國稅收相關的法律制度的完善以及社會經濟的發展,向我國公民的境外收入征稅,理論上說,已是勢在必行、箭在弦上了。

這一點,作者團隊其實可能比很多夥伴們都更有真實的體感:在兩個多月前,我們就已經接到某客戶的咨詢,其自稱因風險隔離的需要,多年來已經將大量資產通過多渠道轉移至海外,不久前疑似接到了稅務機關的“約談”通知......

所以,如果事已至此,夥伴們不妨在了解我國全球征稅的法律規定、路徑及手段後, 早做準備。

詳解我國全球征稅的法律規定

哪類人群需要為境外所得交稅?

我國《個人所得稅法》對於稅收居民的界定以“習慣性居住”作為核心要點,具體而言包含以下兩種:

1. 在中國有住所;

2. 無住所,但是一個納稅年度內在中國境內居住累計183天的個人。

我國稅收居民有別於通常認知中的“居民”概念,簡單來說,無論你因為何種理由在我國境內習慣性居住,就應被認定為是在境內有住所的個人。依照前文的3號公告之規定,稅收居民在中國境外取得的收入需要繳納個人所得稅。

關於“無住所但一個納稅年度內在中國境內居住累計183天”的稅收居民,新個稅法此前給了一個“六年豁免”窗口期:暫時免征無住所居民個人由2019年度起六年內所獲取的個人境外所得稅。

但是,根據《財政部稅務總局關於在中國境內無住所的個人居住時間判定標準的公告》“六年豁免”即將生效:“如果無住所個人在第七年中在中國境內居住累計滿183天,且此前六年每年累計居住天數都滿183天且沒有任何一年單次離境超過30天,則當年度會觸及全球收入在中國征稅。相關規則從2019年1月1日生效。”

哪些境外收入屬於應稅收入?

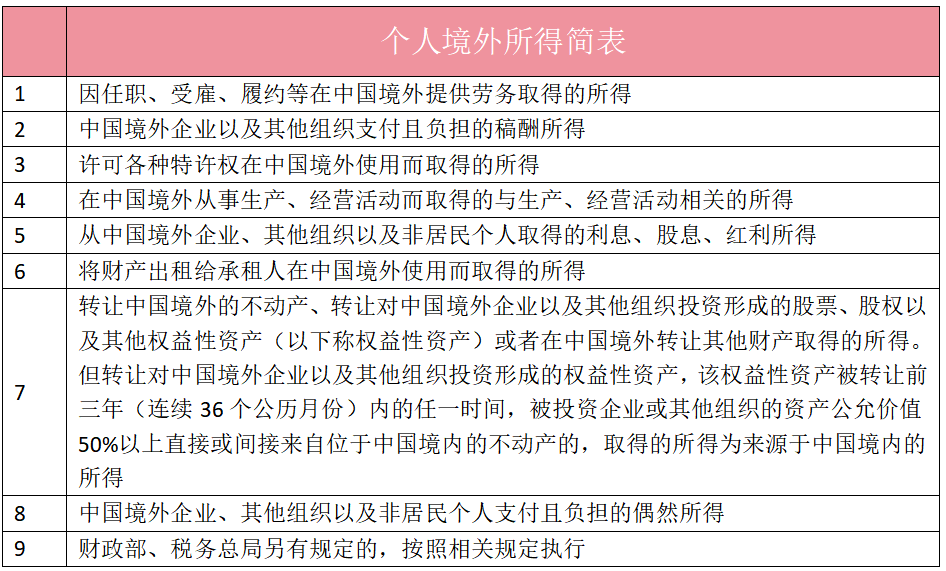

根據3號公告中的規定,以下所得屬於境外所得:

詳解我國全球征稅的路徑及手段

本傑明·富蘭克林曾經說過一句名言:“在這個世界上,只有死亡和稅是逃不掉的。”實際上,全球征稅對世界上大部分的國家而言都是利大於弊的事,因此大部分國家基於統一的利益,建立起了一個殺傷力強大的全球征稅系統:CRS。

CRS全稱Common Reporting Standard,中國翻譯為“共同申報準則”或“統一報告標準”。CRS是經濟合作與發展組織OECD(簡稱“經合組織”)提出的。其實CRS並不是一個獨立存在的東西,而是金融賬戶涉稅信息自動交換標準(全稱:Standard for Automatic Exchange of Financial Information in TaxMatters,簡稱“AEOI標準”)的一個部分。

AEOI標準由兩部分組成,首先是MCAA(Model Competent Authority Agreement),即主管當局間制訂協議範本;其次才是以CRS為報告標準規定金融機構識別、收集、申報外國稅收居民賬戶信息給本國稅務主管機構的要求和程序。最終,主管機構通過CRS收集的信息以MCAA約定的方式在不同國家主管機構之間共享,達到打擊利用資金出境逃稅的目的。

規定很復雜,例子很簡單:一個具有中國國籍的人有一天去英國,存了一筆錢並用這筆錢買了一只股票,結果大賺,那麽英國的銀行/金融機構就有義務把中國人存款、購買股票的信息披露給中國的稅務監管機關。

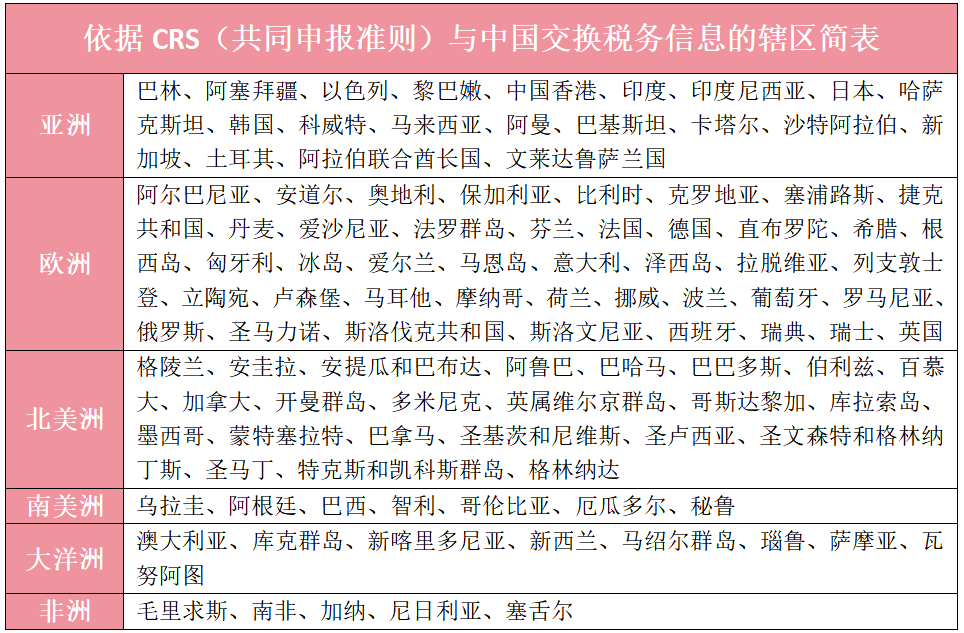

目前,承諾實施 CRS 的國家和地區已達到 142 個,確定交換信息到中國大陸(落實MCAA約定並實際實施)的轄區則已經達到了105個,詳見下表:

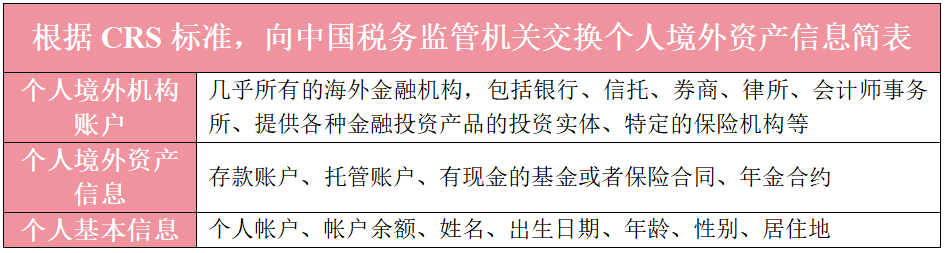

那麽,根據 CRS標準,你的哪些境外資產信息將會被交換給中國稅務監管機關?

作者團隊額外提示一點,美國確實沒有參與這個AEOI標準,當然也就不會遵照CRS來進行信息交換。但是,從稅務實操來說,這並不能幫助夥伴們有效避稅。

早在2010年美國就已經在《雇傭法》中規定了《海外賬戶納稅法案》(FATCA,坊間戲稱“肥哢法案”)並實施了專門針對美國人的海外金融資產財務信息收集制度,世界上大部分的金融機構都已經(被迫)按照這個法案的要求向美國政府提供美國人的境外金融賬戶信息。

所以,對於在境外有大宗資產的中國高凈值人群來說,即使在美國的信息暫時不會被交換到中國,但是美國自家的稅收負擔就不輕,今後很可能就會面臨一個“美國or中國”的納稅選擇。

我們應如何應對新形勢?

說實話,全球征稅這事,美國等發達國家已經做了很多年了,夥伴們也不用過於驚慌,目前我們聽到的“1000萬美元門檻”“20%稅率”其實除了一些西方媒體的報道以及一些不知出處的小道消息外,並沒有任何官方監管機構給出確定的答復,對於這些細節性的問題,可能還要讓子彈再飛一會。

但是如前所述,形式就是這麽個形式,細節上可能存在變化的空間,但全球征稅的大勢早晚要來。

具體的稅務籌劃需要專業人士來做,從合規的角度,作者團隊的建議是:認清現實、學習知識、依法納稅。

其實宏觀來看,我們比照2013年法國實際稅率75%的“特別富人稅”所產生的影響,對富人征稅可以在短期內一定程度平息社會對貧富差距、經濟不振的不滿情緒。但長遠來看,確實也導致法國發生了資本和高凈值人群外流的情況。但是,畢竟我國國情與法國不同,對於經濟發展的利弊難以在短時間內給出結論,還需要長期觀察。

寫在最後

關於加密資產是否會被納入我國全球征稅的範疇,作者團隊作為我國目前領先的專業加密資產法律服務團隊,目前給出一個預判:短期內不會,長遠來看,則很可能會納入稅收體系中。

短期內不會被征稅的判斷主要基於以下幾個情況進行考量:

(1)基於區塊鏈開發的加密資產在我國合法性存在問題,如要對此類資產征稅,需要對我國現有的一系列法律、行政法規和規範性文件作出修改,這是一個系統性工程,短期內不可能一蹴而就.

(2)目前,受限於區塊鏈(公鏈)的分布式技術特征,全球範圍內也並沒有建立起一個足夠靠譜的加密資產信息披露機制,即使美國、歐盟作為加密資產立法的先行者,目前在這個領域也沒有建立起一個久經考驗的機制,加密資產信息披露依然任重道遠。

(3)並不是所有國家對加密資產都有足夠的認同,當前仍有不少國家對加密資產采取嚴厲的監管措施,征稅難度大。

綜上,就加密資產而言,稅收制度的建立依然需要時間,作者團隊將會密切關註相關規範的發展。