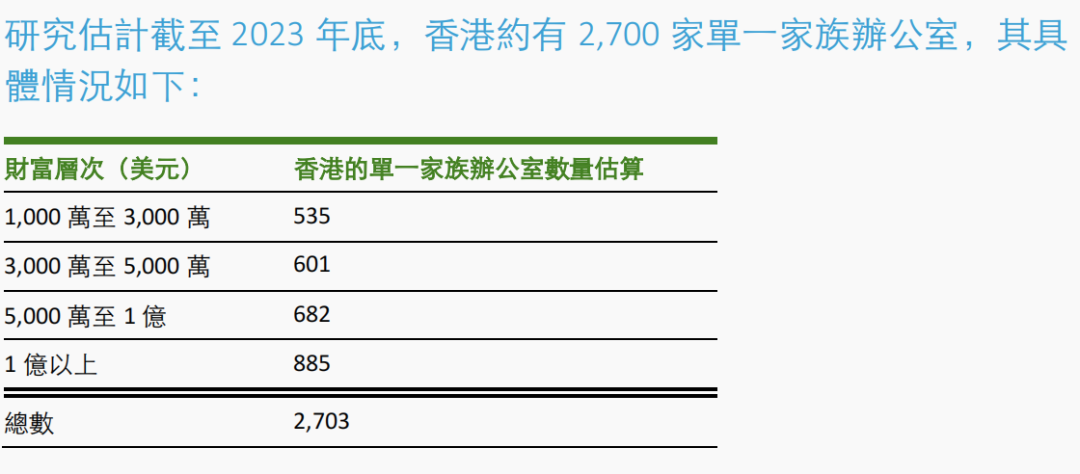

根据麦肯锡最新发布的亚洲家族办公室(以下简称为“家办”)报告,自2020年以来,香港和新加坡的单一家办数量已经增加了四倍,目前拥有约4,000个单一家办(占全球15%)。截至2023年底,新加坡的单一家办数量近1,400家,香港则拥有超2700家单一家办。

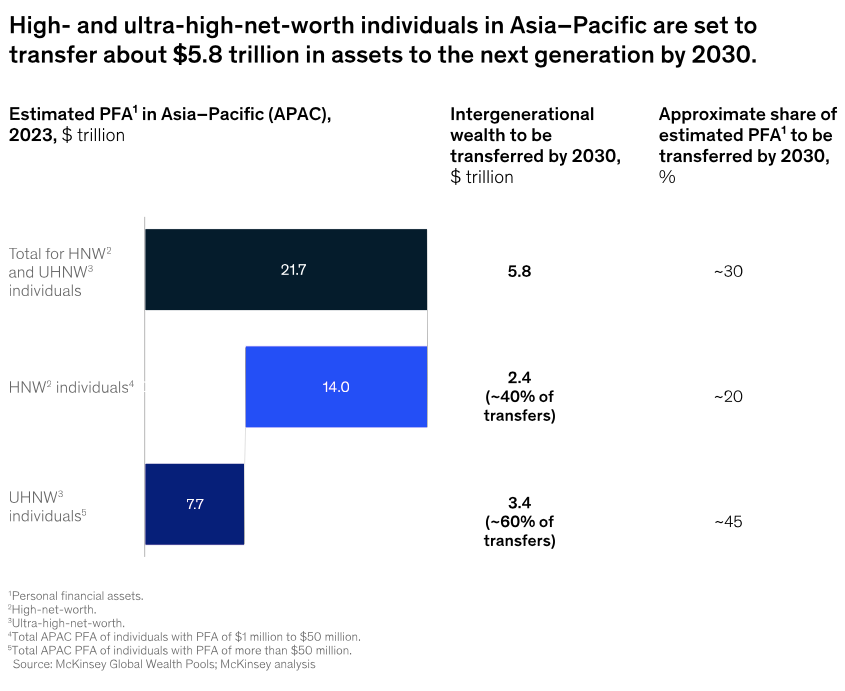

数据显示,2023年至2030年间,亚太地区的超高净值和高净值家族将经历代际财富转移,预计金额达5.8万亿美元。其中,超高净值家族预计将占总财富转移的60%左右,许多家族正在设立家办来促进这一过程。本文,家办新智点编辑了报告精华,深入探讨了香港和新加坡作为亚太家办中心的地位、亚太单一家办的四大类型,以及亚太家办与西方家办的主要区别。此外,本文详细说明了家办面临的五大挑战,并提供了潜在的解决方案,希望对你有所帮助。

根據麥肯錫最新發布的亞洲家族辦公室報告,自2020年以來,香港和新加坡的單一家辦數量已經增加了四倍,目前擁有約4,000個單一家辦(占全球15%)。截至2023年底,新加坡的單一家辦數量近1,400家,香港則擁有超2700家單一家辦。2023年至2030年期間,亞洲的高凈值和超高凈值個人將經歷預計5.8萬億美元的代際財富傳承,其中超高凈值個人占60%。家辦管理家族或個人的金融投資組合,包括遺產規劃、投資、慈善事業、稅收等。各個單一家辦的員工基礎差異很大,最大的單一家辦雇用了數十人。規模最小的家辦可能有一兩名投資專家,進行投資管理、托管和安全服務,並將家辦設立和治理等各種任務外包給第三方。值得註意的是,僅5%的亞洲超高凈值個人擁有單一家族辦公室,而歐洲和北美同行的比例超過15%。亞太家辦與西方家辦的核心區別在於家族辦公室治理模式的專業化程度,西方國家已經建立了完善的體系,而亞洲的家族辦公室往往受到主要投資人的影響更大,這或將導致投資策略缺乏同步性。亞太地區家辦的增長為銀行、保險公司、聯合家辦、資產管理公司和財富科技公司(提供低成本、個性化、自動化建議的技術支持型財富金融科技公司)提供了巨大的機會,所有這些公司都可以為新成立和成熟的家辦提供差異化服務。為了了解這一不斷發展的業務,麥肯錫根據財富池數據以及家辦調查的初步結果以及對聯合家辦、領先的私人銀行、保險公司和財富科技公司的代表的采訪,分析和評估了代際財富轉移。

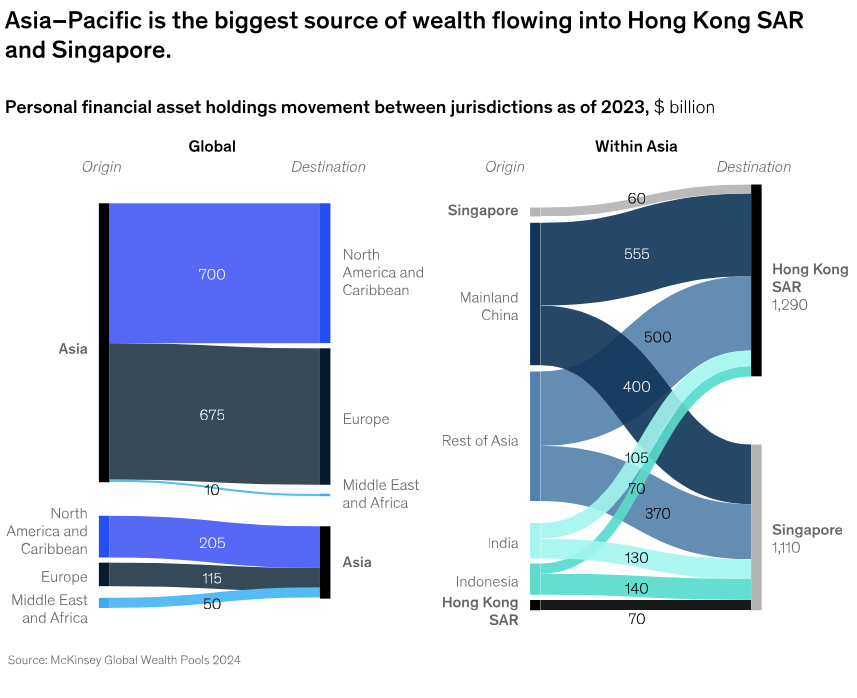

在考慮亞太地區的家辦時,香港和新加坡發揮著重要作用。盡管香港和新加坡人口相對較少,但它們作為金融中心的經濟實力卻遠遠超出其經濟實力,而且這一區別還延伸到家辦。數據顯示,香港和新加坡合計擁有4000家單一家辦,約占全球15%,當地政府已明確表示提供稅收優惠和明確的監管,以吸引更多單一家辦。此外,香港和新加坡作為亞太家辦中心的優勢還包括具備成熟的金融生態系統,擁有傳統和非傳統投資渠道,為符合特定標準的投資者提供居留途徑,以及豐沛的人才資源等。2023年,香港和新加坡各自管理的離岸資產約為1.3萬億美元,僅次於瑞士的2.5萬億美元,這證明了它們在全球金融生態系統中的重要性。值得一提的是,流入香港和新加坡的財富主要來自亞太地區,以中國大陸、印度和印度尼西亞為首,其次是東南亞其他國家。具體來看,超過5,550億美元的資金從中國大陸流向了香港,4,000億美元流向了新加坡。此外,報告預計來自歐洲和北美的財富流動將增加,因為許多全球投資者將亞太地區視為除歐洲和北美之外,投資組合多元化的第三個避風港。

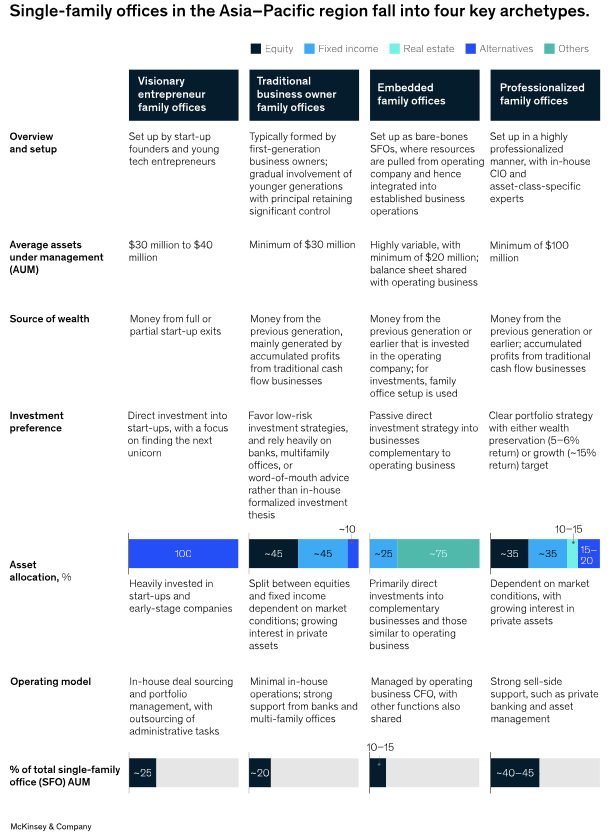

亞太地區的單一家辦分為四大類型,每種類型具有不同的需求和偏好。總結如下:這些家辦由退出其企業的企業家(主要是科技行業的企業家)建立。他們追求大膽的投資策略,專註於對初創企業進行高風險、高回報的直接投資。他們利用自己的行業關系,通過銀行、聯合家辦等服務提供商獲得投資機會,以發現下一個獨角獸。這些家辦通常由第一代企業主組成,青睞低風險投資策略。他們嚴重依賴銀行、聯合家辦和口碑建議,而不是他們自己的正式投資理論。這些基本的家辦被整合到富人已建立的業務運營中。這些家辦傾向於對與富人的核心經營業務類似或互補的企業進行被動直接投資。資本由運營公司管理,並根據投資機會進行部署。專業化的家辦是擁有內部首席投資官的復雜機構,其管理資產 (AUM) 高於其他類型家辦。他們遵循明確的投資組合策略,旨在通過保守的回報(5%-6%)或尋求更高回報的增長導向型策略(約15%)來保值財富。這種原型在家辦中占最大比例(基於AUM),盡管隨著其他類型的發展,其相對份額正在下降。鑒於運營成本不斷上升,預計小型單一家辦之間將進行整合。研究表明,考慮到其費用和平均5%的風險調整後投資回報率,亞太地區的單一家辦至少需要1億美元的AUM才能生存。一些單一家辦預計將聯合起來建立聯合家辦結構以降低運營成本。對於每個家辦來說,服務商都需要創建差異化的價值主張,以有效滿足其客戶的不同需求。

亞太地區的家辦與西方家辦在某些方面存在顯著差異。根據麥肯錫的分析,亞太地區的家辦發展速度慢於歐洲和北美;亞太地區約有 5% 的超高凈值 (UHNW) 家庭擁有單一家辦,而在歐洲和北美,這一比例超過 15%。亞太家辦與西方家辦的核心區別在於家族辦公室治理模式的專業化程度,西方家辦已經建立了完善的體系,而亞太地區的家辦往往受到主要投資人的影響更大,這或將導致投資策略缺乏同步性。以下為亞太地區家辦與西方家辦的主要區別:根據麥肯錫的分析,在亞太地區,財富轉移通常涉及第一代或第二代財富持有者,而在歐洲和北美,多代富豪家族更為常見。與這種代際對比相符,麥肯錫的研究發現,亞太地區的超高凈值人士強烈傾向於單一家辦,因為這樣他們才能對財富保持更嚴格的控制,而在歐洲等地區,富裕家族也願意接受以較低成本提供綜合服務的聯合家辦。富裕的亞太家族對另類投資的興趣日益濃厚,盡管其分配比例低於西方。亞太地區約有30%的家辦投資分配給了另類投資,其中重點關註獨家交易,如上市前、初創企業準入、私人信貸和常青基金。在歐洲,約有50%的家辦投資於另類投資。歐洲和北美家族通常更傾向於在本國或地區投資,目前對亞太地區的配置則日益增加,成為實現多元化的第三個全球避風港。另一方面,鑒於亞太地區的業務具有全球性,亞太地區的家族對海外投資表現出濃厚的興趣。在亞太地區,運營單一家辦的成本往往比西方略高,因為跨多個司法管轄區運營的復雜性以及由此產生的對高技能專業人員和復雜合規框架的需求。研究顯示,在西方,單一家辦的年度支出通常占家族管理的總活躍資產的1%-2%。在亞太地區,對於管理資產1億美元或以上的家辦,這些成本可能在1%-3%之間。

許多家辦的治理結構相對較弱,缺乏正式的決策流程和明確的信息共享指南。亞洲Lombard Odier家族服務主管Lee Wong 表示:“治理是一個至關重要的話題。建立具有適當結構的家辦對於確保透明度和高效決策至關重要。治理、溝通和沖突解決等軟重點領域在家族中越來越重要。隨著家辦規模的擴大,他們將需要在這些關鍵領域獲得全面支持,以確保有效管理、團結和長期成功。”這一挑戰對於那些尚未實現專業化設置和運營模式的家辦來說尤其重要。萬方家辦集團首席執行官關誌文表示:“管理家族利益不僅僅是保住財富,它還關乎團結和溝通。精心制定的家族憲法可以緩解沖突,確保即使在財務損失的情況下,家族也能幸福美滿。”• 提供治理結構咨詢服務,包括聘請受托人專家支持多個司法管轄區的治理;• 協助建立高效的運營模式,在家族內部建立符合其投資理念的開放透明溝通流程;• 充當調解人,確保家辦內部保持適當的平衡和控制,以促進財富順利轉移給下一代,同時定義服務提供商和家族之間的明確交涉規則。研究顯示,人員成本通常是家辦最大的支出類別,對於資產管理規模為1500萬至5億美元的單一家辦,人員成本約占運營費用的45%至65%。值得註意的是,香港和新加坡的金融人才競爭非常激烈,頂尖人才往往被對沖基金和投資銀行所吸引,因為這些公司的薪酬高於家辦通常提供的薪酬。匯豐亞太區家辦咨詢主管Aik-Ping Ng 和匯豐全球私人銀行亞太區家族咨詢主管Edith Ang表示:“人才流失率正在上升,尤其是在專業化程度較低的家辦。需要加大努力來提高人才保留率,因為當專業人士離開銀行等結構化環境時,他們將失去獲取關鍵信息、知識庫和網絡的渠道,這可能會促使他們尋找新的就業機會。”在這方面,服務提供商可以幫助家辦找到合適的人才,為他們提供目標招聘資料方面的建議,幫助家辦決定是內部招聘還是外包,以及將他們與頂級招聘公司聯系起來。雖然這不是銀行、保險公司等家辦服務提供商的核心專長,但支持家辦尋找人才可以成為一項非常受歡迎的增值服務。麥肯錫采訪的亞太地區家辦表示,盡管他們興趣濃厚,但他們獲得量身定制的另類投資解決方案的機會有限,例如獲得早期初創企業、上市前和機構級基礎設施解決方案的機會。此外,家辦的代表表示,他們希望獲得更加個性化的咨詢服務,許多服務提供商仍然更註重銷售產品,而不是采用真正的咨詢方法來了解其跨司法管轄區的個人和業務需求。服務提供商有可能根據家辦的需求尋找另類投資中的頂級交易。例如,在多個地區創建獨家“創始人俱樂部”,初創公司創始人可以在俱樂部聯系並共同投資交易。服務商還可以支持家族對正在考慮的交易進行獨立盡職調查。銀行、聯合家辦、保險公司、財富科技公司和資產管理公司之間的合作對於提供符合客戶需求的定制解決方案至關重要。盡管定制保險產品在幫助財富轉移和遺產規劃,以及跨司法管轄區需求方面具有巨大潛力,但亞太地區的家辦目前與保險公司的接觸有限。其中一個原因是,單一家辦通常由前銀行家領導,他們通常更願意制定投資策略,而不是與保險公司合作制定包括財富轉移和繼任規劃的綜合計劃。保險公司可以考慮教育家辦,讓他們了解保險解決方案除了人壽保險之外的好處,還包括繼任計劃。此外,服務商顯然還需要合作。保險公司可以建立一個增值服務生態系統,包括稅務咨詢、移民支持,同時為多個司法管轄區的家庭提供服務、法律支持等。保險公司和其他服務提供商面臨的核心問題包括哪些服務可以內部構建和提供,哪些可以外包,以及哪家提供商將承擔客戶關系的受托責任。對於單一家辦而言,他們往往希望有一個一站式服務來滿足他們的需求,而不是目前由多個提供商分散提供服務。單一家辦通常擁有大量數據,但他們缺乏整合數據並從中獲得有意義見解的專業知識,這一挑戰可以通過有效使用生成式人工智能來解決。星展私人銀行董事總經理兼集團主管潘永哲指出:“家辦的技術能力對於有效管理家族的各種任務至關重要。實時數據處理、投資執行和匯總成本高昂。然而,如果沒有規模,投資和不斷升級技術工具既昂貴又耗時。另一方面,不投資技術會導致家辦陷入行政任務的泥潭,而不是推進他們所服務家族的戰略目標。”此外,跨服務提供商的技術集成既繁瑣又耗時——尤其是在涉及多個手動步驟(例如傳真文件和郵寄手填表格)的入職流程方面。研究顯示,根據家辦的AUM規模,技術成本可能占總支出的3% 到7%,這一比例並不小。因此,家辦需要高效的數據管理和運營執行,但他們可能沒有資源和專業知識來構建這些功能。此外,服務提供商需要簡化流程和入職體驗,同時為一線人員提供數據驅動的洞察力,以提高客戶參與度。鑒於家辦在構建自身技術方面的資源有限,服務提供商可以提供解決方案,例如投資組合績效和分析、投資數據匯總和自動財務報告。